感谢@ericwarn丁宁 的指点,今天完善了一下自己市赚率的表格。

有兴趣想要按照丁宁兄的市赚率制图的可以参考,或者你做的格式更好,欢迎分享。

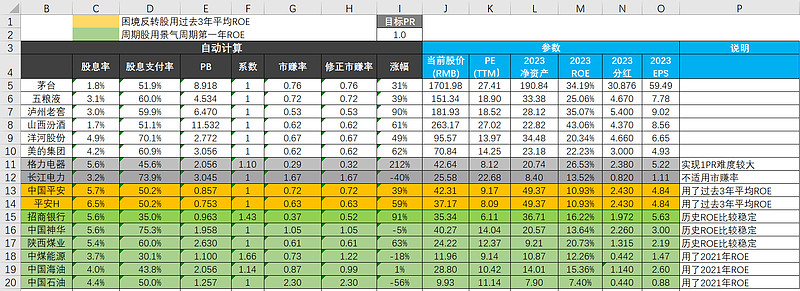

下图中,参数都是自己根据雪球的数据(PC版打开某只股票,选择左边主要指标,选年报)即可方便查询。

前面7个黑色标题的数据都是自动计算,公式如下。以茅台为例

股息率=N5/J5

股息支付率=N5/O5

PB=J5/L5

调整系数=IFS(D5>=50%,"1",50%>D5>25%,50%/D5,D5<=25%,"2")

市赚率=E5/M5/M5/100

修正市赚率=G5*F5

目标涨幅=$I$2/H5-1 (图中为达到1PR时预计涨幅,如果觉得1PR太高,应该用0.8,直接修改I2的1.0为0.8即可。)

.

其他个人理解

1.从数据看,市赚率不适用于格力这样的企业。这个还是要结合行业和企业看。比如说格力因为参与产业链金融,用自身信誉良好,低成本拿到资金借给产业链上下游,相当于类金融企业,所以实现行业1PR难度较大。类似的应该还有伊利。

2.市赚率不适用于长电。市赚率看长电偏贵,但是其实长电有杠杆因素(借贷投资),以及折旧快导致前期ROE失真。

3.市赚率适合ROE稳定的企业,根据丁兄的调整系数后,也可以用于周期股和困境反转股。其中周期股用景气周期第一年ROE,困境反转用过去3年平均ROE。这主要也是为了保守估值,取了较低的数值。

4.市赚率不适合成长股,涨价股等。

5.有人说ROE应该用5年平均ROE,不过我有些历史ROE都比较稳定,5年和2023年差别估计不大。

自己一直缺一个合适的估值工具,因为市赚率涉及个人 最核心的2个指标,PE和ROE。所以学习了下,感觉还是很有收获的。以后用在实践中看看。