一、估值情况

截止7月12日,A股PE(TTM)=5.62、PB=0.49、股息率5.57%。

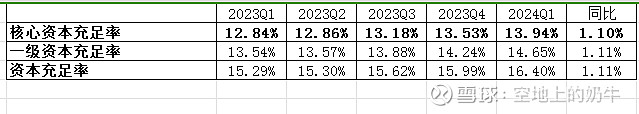

二、核心一级资本充足率

核心资本充足率是决定银行持续扩张的核心指标,也是限制银行分红率的核心指标之一,如果该指标过低就会有再融资风险。2024Q1核心一级资本率充足率13.94%,这项指标在全行业位于第一梯队。

三、利润表分析

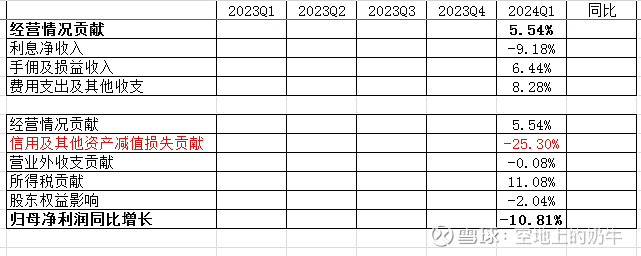

1.收入情况:2024年Q1营业净收入为70.6亿,同比减少2.74%。从明细构成上来看,利息净收入同比减少9.18%,手续费佣金净收入同比增长0.19%,损益收入同比增长54.22%。依靠损益收入增长对冲利息净收入下行。

2.费用支出和其他收支情况:费用支出同比减少19.86%,表现优异;其他收支同比变化不大。

3.拨备前利润情况:拨备前利润同比增长5.54%,表现较好。

4.信用及其他资产减值损失情况:同比增长925.38%,往前面又查了几年数据,发现只有2023一季度计提的特别少,所以2024年同比增长幅度特别大。

5.各项指标对归母净利润的贡献情况:

经营收支贡献:+5.54%,其中利息净收入贡献-9.18%,手佣及损益净收入贡献6.44%,费用支出及其他收支贡献8.28%。

信用及其他资产减值损失贡献:-25.3%,该项严重拖累归母净利润。

营业外收支贡献:-0.08%。

所得税贡献:+11.08%,第一次看到银行的这个指标能影响这么大。

股东权益影响:-2.04%。

该行信用减值损失同比增长过多,虽然所得税大幅减少,但是仍然不能改变归母净利润同比下滑10.81%的局面。

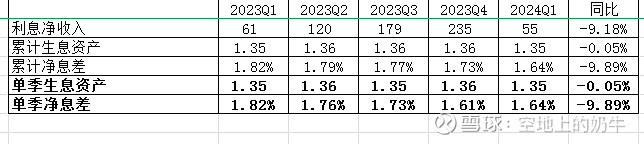

四、净利息收入分析

净利润收入是银行营收的大头,重点看下生息资产规模和净息差同比、环比变化。

从上表我们看到,2024年Q1利息净收入同比减少9.18%,其中累计生息资产同比减少0.05%,净息差同比减少9.89%,净息差下滑引起利息净收入下滑。

判断息差是否见底看季度环比:一季度单季净息差1.64%,环比增加3BP,表现不错,如果Q2能稳住就说明息差见底了。

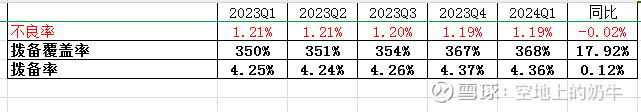

五、资产质量

不良率1.19%,同比减少0.02%;拨备覆盖率368%,同比增长17.92%,拨备率4.36%,同比增长0.12%。拨备指标表现优异,不良率控制的也可以。

六、总结

核心资本充足率方面,Q1为13.94%,非常优秀,处于全行业的第一梯队。

资产质量方面,存量贷款不良率控制不错,拨备指标表现优异。

归母净利润方面,同比下滑10.81%,表现较差,原因是信用减值损失同比增长幅度过大。

估值方面:股息5.6%左右,性价比一般。

个人看法:个人认为渝农商行有提升分红率的能力,该行的核心一级资本充足率已经接近14%,一季报的贷款资产质量控制的还行,拨备也够用,从近5期的生息资产上来看,规模增长已经开始乏力了,该行完全有能力把分红率从30%提到40%,甚至更高。但是这些年该行的分红率一直还维持在30%左右,所以有时候在想股票按PE估值好像并没啥用,只要公司不分红都是白搭,只有股息才是真正拿到手的投资回报。

接下来继续跟进其他银行的经营及业绩表现情况#银行# #今日话题# $渝农商行(SH601077)$ $工商银行(SH601398)$ $农业银行(SH601288)$ #银行股集体走高,工行再创新高#