一、估值情况

截止7月4日,A股PE(TTM)=5.46、PB=0.56、股息率4.76%,H股PE(TTM)=3.84、PB=0.31、股息率6.96%。该股有可转债,7月2日的时候因为可转债转股问题已经发公告减少了每股分红,后续还是要警惕可转债对估值和股息率的摊薄效应。

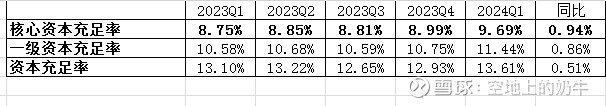

二、核心资本充足率

核心资本充足率是决定银行持续扩张的核心指标,也是限制银行分红率的核心指标之一,如果该指标过低就会有再融资风险。2024Q1核心资本率为9.69%,同比增长0.94%,表现不错。

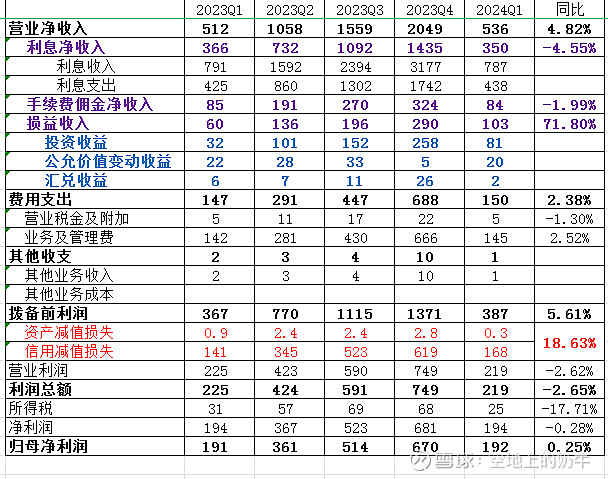

三、利润表分析

1.收入情况:2024年Q1营业净收入为536亿,同比增长4.82%。从明细构成上来看,利息净收入同比减少4.55%,手续费佣金净收入同比减少1.99%,损益收入同比增长71.8%。依靠损益收入增长拉动了营业净收入增长。

2.费用支出和其他收支情况:费用支出同比增长2.38%,表现一般;其他收支同比变化不大。

3.拨备前利润情况:拨备前利润同比增长5.61%,表现不错。

4.信用及资产减值损失情况:同比增长18.63%。

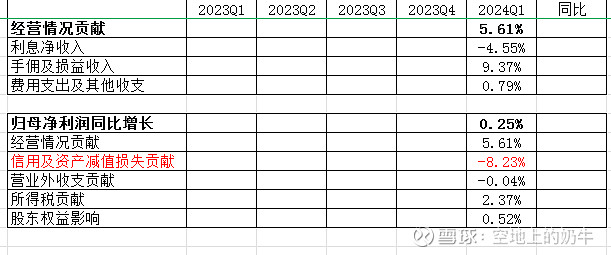

5.各项指标对净利润的贡献情况:

经营收支贡献:+5.61%,其中利息净收入贡献-4.55%,手佣及损益净收入贡献9.37%,费用支出及其他收支贡献0.79%。主要是靠损益收入贡献发力。

信用及资产减值损失贡献:-8.23%,利润表压力小就增加信用减值损失计提,没毛病。

营业外收支贡献:-0.04%,该项影响很小。

所得税贡献:+2.37%,该差值主要由所得税变动影响。

股东权益影响:+0.52%,该项影响很小。

该行依靠经营收支增长拉动归母净利润上涨。

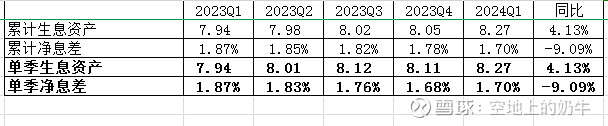

四、净利息收入分析

净利润收入是银行营收的大头,重点看下生息资产规模和净息差同比、环比变化。

从上表我们看到,2024年Q1生息资产同比增长4.13%,净息差同比减少9.09%,利息净收入同比还是有一些压力的。

判断息差是否见底看季度环比:一季度单季净息差1.7%,环比增加2BP,表现不错,后续需要关注下Q2能不能继续稳住净息差。

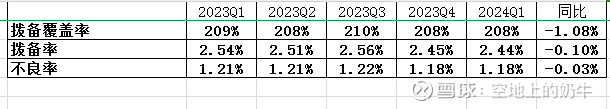

五、资产质量

不良率1.18%,同比减少0.03%,拨备率2.44%,同比减少0.1%,拨备覆盖率208%,同比减少1.08%。表现尚可吧。

六、总结

核心资本充足率方面,一季度同比、环比都在增长,表现优异。

资产质量方面,不良率同比减少,拨备指标同比减少,表现尚可。

净利润方面,实现同比增长0.25%,表现尚可。

息差方面,单季度净息差环比增加2BP,表现不错。

估值方面,目前估值和四大行比,没有特别的优势。

接下来继续跟进其他银行的经营及业绩表现情况

#今日话题# #银行# $中信银行(SH601998)$ $招商银行(SH600036)$ $工商银行(SH601398)$