香港万得通讯社报道,12月29日,半夏投资李蓓发文称,私募、公募、保险和外资都没有足够仓位,而他们都有业绩基准。此前,李蓓表示,年初大家会开始新一轮资产配置,会重新评估看谁的性价比更高,有一些聪明的钱可能会重新进入中国。

私募基金有足够仓位吗?

没有

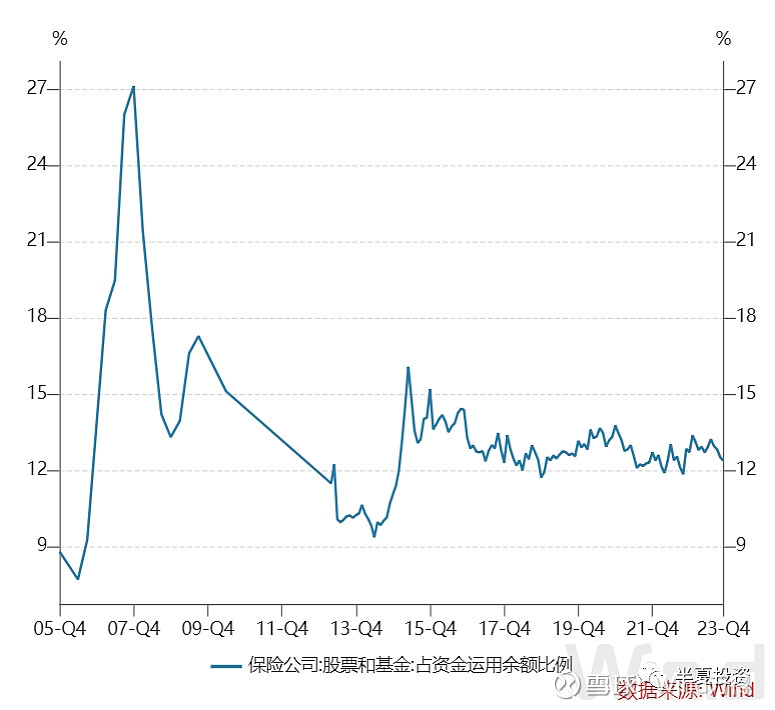

保险有足够仓位吗?

没有

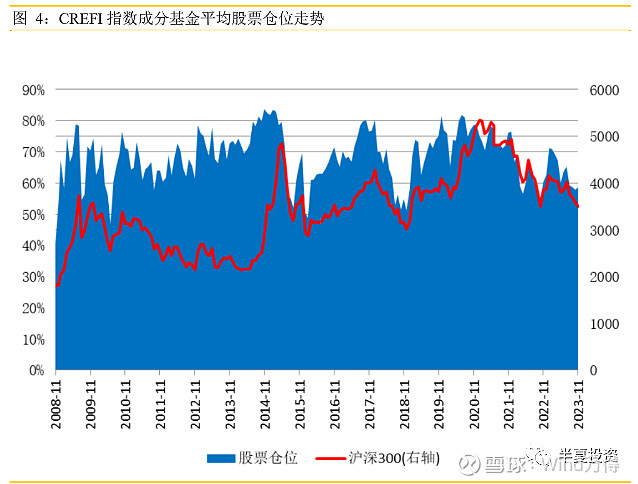

公募基金有足够仓位吗?

似乎有,但其实可以认为没有。

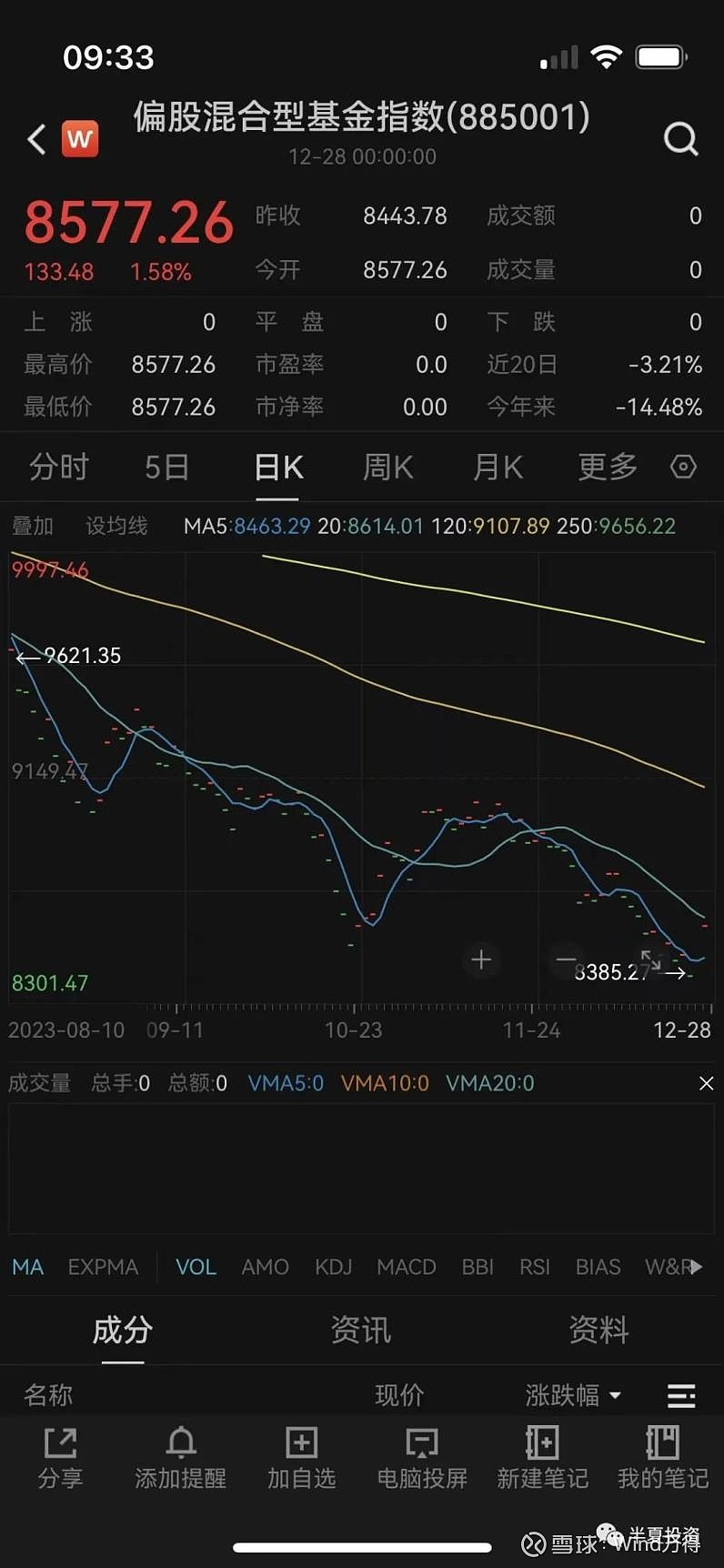

昨天沪深300指数上涨2.34%,偏股混合基金指数上涨1.58% 1.58/2.34=0.67

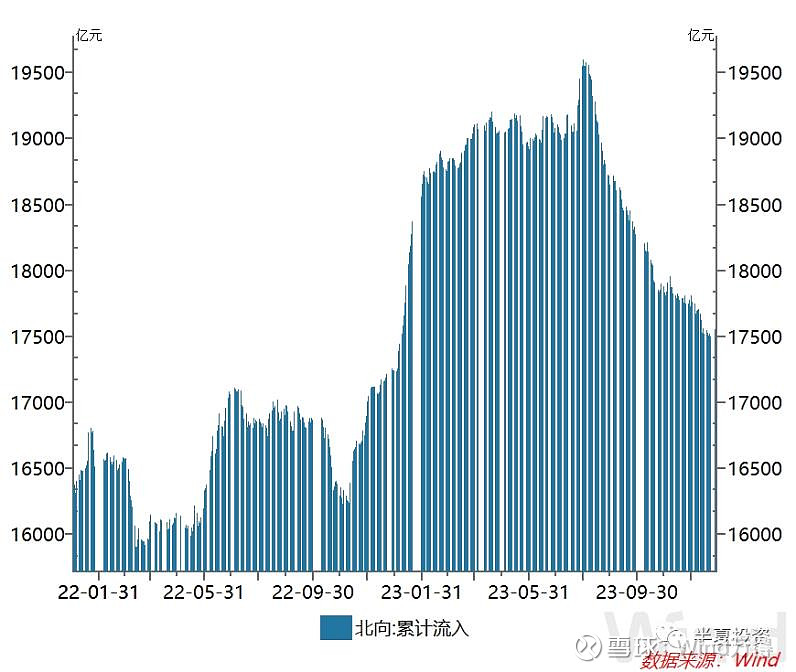

外资有足够仓位吗?

没有

底部的筹码被谁买走了?

产业资本和国家队

ETF

这些筹码短期会抛出来吗?

显然不会

私募,保险,公募,外资,他们有业绩基准吗?

都有。

沪深300指数,或MSCI 新兴市场指数。

如果跟不上基准会怎样?

已经连续亏了2,3年,跌得跟基准一样多,甚至比基准还多,如果上涨又跟不上,只能下岗了。

年底年初是一个重要的时候

还有一个交易日,就会进入新的一年,新的一轮机构赛狗游戏即将开始。

留给武举人们布局新赛季的时间不多了。谁能在黄四郎的碉堡抢到最多的黄金,谁会跟不上业绩基准,比谁跑得快了。

附:一周前的雪球嘉年华对话内容:

后续政策包出来,效果会超预期

方三文:把这个问题抛给李蓓,由您来定的话,您觉得现在出什么政策可以一起把这个事情搞定?

李蓓:我把已经出的政策包进行梳理和汇总,我觉得其实是够的,但目前还没有扔出来,比如刚刚发了1万亿长期建设国债,但是这个钱还没有开始花。比如已经筹备了几个月的PSL,就是政策性的金融支持,是针对城中村改造,这个钱已经规划了一段时间,据说12月底或者1月初发出来,这个又是1万亿。这些东西都是子弹,已经准备好了,但还没有扔出来。明年非常有可能还有1万亿特别国债。另外,我们看到地方有很多创造性的举措,现在限制地方政府举债,但一些地方对城投进行重组,从而可以扩大融资。面临化债局面,很多地方政府非常有创造力。对于当前的政策包,我自己觉得其实是够的。

为什么会有一些海外专家,比如美国财政部长耶伦觉得好像不够,因为他只看狭义赤字、狭义货币,实际中国有两个特别特殊的东西,一个叫做政策性银行,就是国开行、进出口银行,一个叫做地方政府,以及地方政府旗下的国有企业,比如城投公司,这两个东西结合是非常神奇的,可以通过政策性银行把钱给到地方政府城投公司,投入特定的领域,既不算财政又不算货币,看起来好像不是什么政策,但实际是非常强的政策,因为有很强的杠杆效应,很低的成本,很强的针对性。外国人之所以看不懂,是因为他们既没有城投,又没有政策性银行,而这个东西是非常有力量的。

所以我个人的判断,随着后续政策包出来,效果应该会超很多人的预期。

方三文:您的意思现在政策也到位了,钱也准备好了,只是还没有丢下去?

李蓓:政策已经准备了,但是还没有发出来。

明年年初是非常重要的变盘点

方三文:是不是一发出来,市场就会涨起来?

李蓓:市场的涨和政策的到位、经济的起来,中间不是完全对应,如果让我分析为什么最近经济数据不算差,但最近市场却不好,因为年底有一个非常重要的存量投资者的仓位出清。

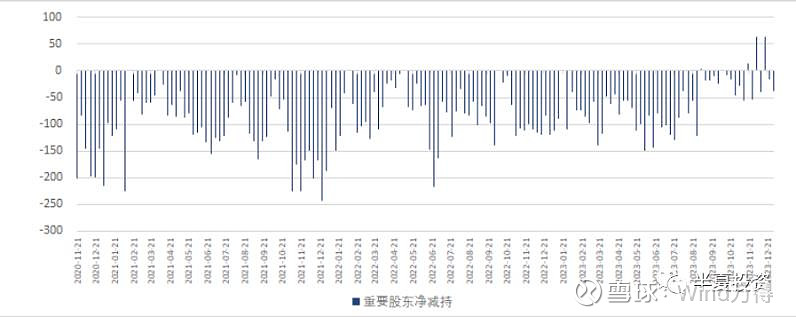

举个例子,我们可以通过保险业协会和基金业协会的数据双向对比,发现10月份保险公司赎回几百亿的主动公募基金。下半年外资也一样,大家看北向一直卖。因为他们的投资决策和调仓过程比较长。

所以我个人认为,机构调仓、仓位出清的力量在年底起到了非常主要的作用,就是赎回基金。但是这个事情大概年底就结束了,我倾向于今年年底,明年年初是非常重要的变盘点,年初大家会开始新一轮资产配置,会重新评估看谁的性价比更高,有一些聪明的钱可能会重新进入中国。还有部分国内的资金可能极大概率会选择进入股票,比如保险公司。今年年初的时候,城投债利率稍微差一点普遍在4%、5%以上,还可以投地方政府的非标,都能实现比较高的收益率,不需要投A股。过去两三年,看保险业协会数据,保险公司在股票和基金的平均配置比例是13%左右,其实很低,历史高点超25%,站在现在往后看,保险公司今年以来卖了很多3.5%以上的保单,但是现在基本上除了股票,其它资产都无法提供3.5%以上的回报,城投利率只有3%左右,非标逐渐没有了,随着债券到期和非标到期,保险公司基本上找不到其他的资产能够给3.5%以上的回报,但卖的保单是3.5%以上,怎么办?只能进股票,现在看沪深300指数分红收益率大于3.5%。还可以通过一些形式,在会计上持有股票只算分红收益不算股票波动。

两三个星期前,中国人寿和新华保险合资成立500亿私募基金打算投A股,为什么做这个形式?因为通过这个形式可以把这笔投资计在长期股权投资项,也就是说就不用盯市,股票的波动不用影响报表,但是分红又可以算到收益里面。有了这样比较好的制度安排以后,我个人倾向于明年保险公司大概率大幅增加股票市场的配置比例,保险公司整个体量是29万亿多,现在配置比例只有12%,高点是大于25%。即便只提高5%,就是1.5万亿,现在整个外资,整个北向合起来也就1.5万亿多一些。

所以我自己对明年比较乐观,我相信经济政策包是够的。即便退一步,经济政策不够,假定明年还没有复苏,那也没有关系,回想一下2014年经济好不好?很差。但是股票好不好?乱涨,为什么股票乱涨?资产荒。

作为存量的投资人,看到其他的资产都没有办法提供收益率,只能进来炒股票。今年因为外资的流出压制了资产荒对于机构行为的影响,外资流出成了主要矛盾,但明年就不会了,年底该卖的外资都卖得差不多了,我个人倾向于即便明年经济不复苏,资产荒也会成为更主要的矛盾,更何况可能经济还是要复苏的。这个变盘的时间点有可能就在年底年初。

方三文:您的意思等外国的基金经理休完圣诞假期,中国的基金经理过完春节,到春暖花开的时候他们又重新开始建仓,一切都会好起来?

李蓓:甚至都不需要等到春节以后。因为机构考核不是以农历为标准的,是以公历为标准,既然是以公历为考核的标准,非常有可能公历新年就要开始干活。

方三文:听起来是元旦之后,春节之前。

李蓓:这是我个人判断,给大家一个参考。如果我们判断是正确的,现在基本上叫做黎明前。