香港万得通讯社报道,在美联储宽松政策和美元弱势行情的支撑下,美股今年屡创新高,标普500年初至今涨幅达到14.81%。不过,分析师指出今年的美股走势像极了2009与2017年,而这也意味着明年2月市场或面临回调压力。

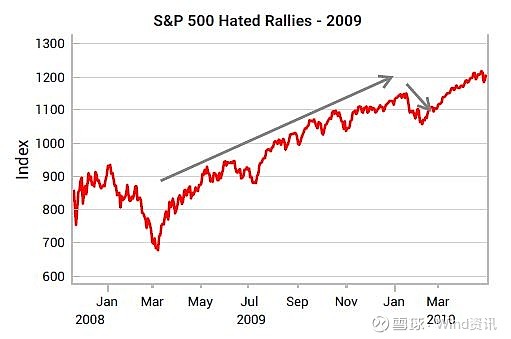

具体来看,美股在2009年伴随着强有力的刺激政策与疲软的经济数据强势反弹,领先指标也不断上升。这波涨势一直持续到2010年1月,之后标普指数在2010年2月经历了8%的回调。

(图片来源:Variant Perception)

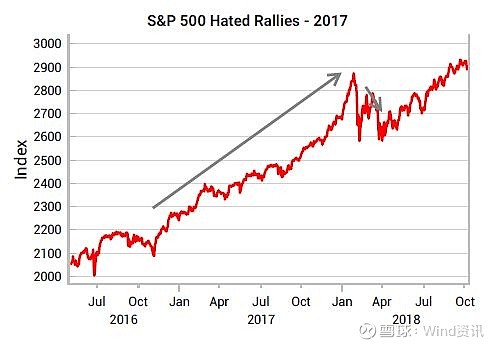

2017年,在减税等财政刺激和美联储的加息政策下,标普指数全年小幅收涨。2017年的反弹延续到2018年1月,之后在2018年2月出现了-11%的回调。投资研究机构Variant Perception研报指出,根据明年1月美股的季节性资金流入,明年市场也可能重复类似走势,即美股在1月强势上涨之后,2月出现大幅回调。

(图片来源:Variant Perception)

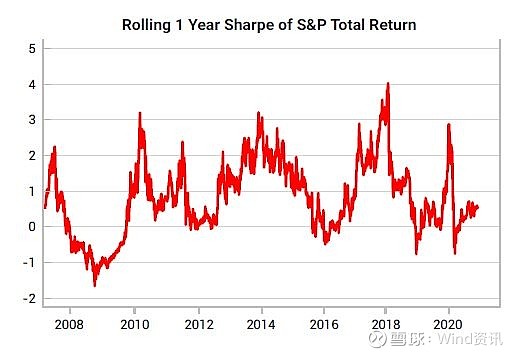

不过,尽管这些历史上的相似之处值得注意,但还有一些其他迹象表明,今年的反弹尚未像2009年和2017年那样极端。

首先,标普1年期夏普比率目前仍低于1%,而在2010年2月和2018年2月的回调之前,标普的夏普比率在曾飙升至3%。

(图片来源:Variant Perception)

其次,在2010年2月和2018年2月,美联储的资产负债表已经停止同比增长。这在一定程度上缓和了2009年和2017年的熊市修正类比。

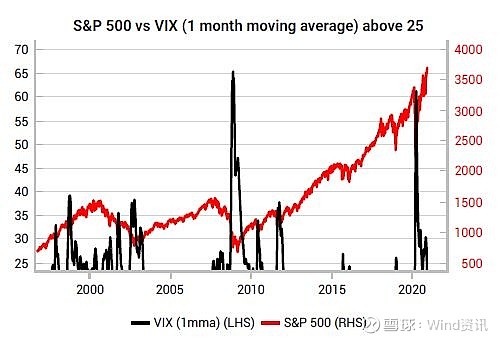

今年股市反弹中另一个独特之处,是隐含波动率仍处于高位。通常,VIX恐慌指数(CBOE波动率)持续高企的时期发生在市场抛售期间。从历史数据来看,当波动率指数1个月平均值高于25时,往往伴随着市场抛售。仅有在2020年、1998年和1999年,美股市场才伴随着VIX指数高企上涨。

(图片来源:Variant Perception)

从背后原因来看,在固定收益资产收益率接近于零的情况下,多重资产投资者无法再依赖固定收益配置作为股票对冲,因此他们被迫买入股票波动率工具,以对冲股票风险,从而推高隐含波动率。

目前芝加哥期权交易所指数的看跌/看涨期权比也极高,显示对冲需求旺盛。这可能意味着,投资者的仓位并不像纯粹的情绪调查所显示的那样自满或欣快。

Variant Perception研报指出,总体而言明年的美股走势可能会出现类似于2010年初和2018年的回调,但经济复苏和强劲的流动性增长将为市场提供支撑。