周四(5月23日),A股继续回调。上证综指收盘跌1.35%报2852.52点;深证成指跌2.56%报8809.53点;创业板指跌2.51%报1451.24点,创三个月新低。

个股跌多涨少,84股跌停,34只个股涨停,3149只个股下跌,占比87%。

(图片来自Wind金融终端“910”市场情绪功能)

北上资金5月净流出逾500亿元

5月23日,北向资金当天净流出41.14亿元,已连续6日净流出。5月以来,北向资金净流出511.29亿元,创历史单月最大流出额。

(图片来自Wind金融终端“沪深港通速递”功能)

可转债发行大幅减少

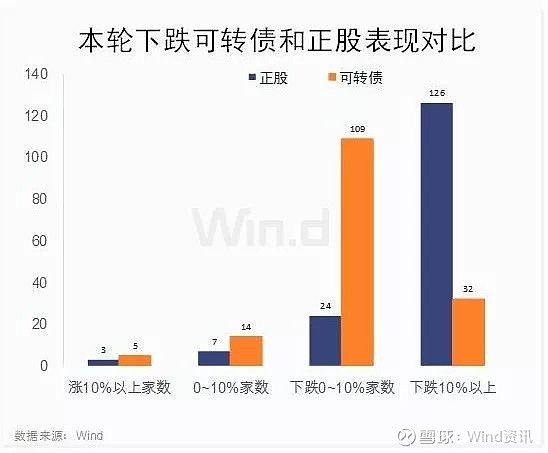

随着A股市场从高位回落,个股下挫较多,可转债也全面走弱,但回撤较正股要小的多。在整体弱势下,对比可转债和正股表现,对短期投资或有一定的参考价值。

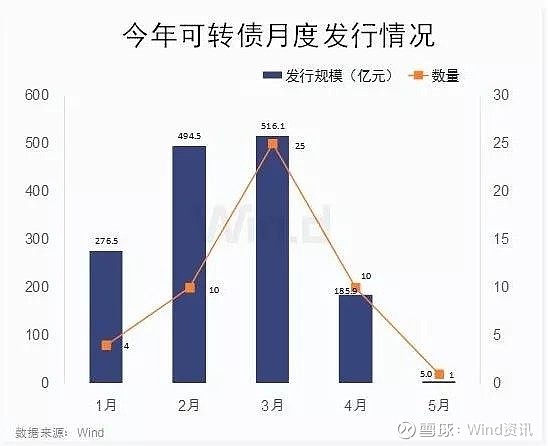

以发行公告日期来看,Wind数据显示,今年通过公募形式发行的可转债已经达到50只,合计发行总额1477.95亿元,较去年全年共发行67只,合计募资787.5亿要大的多。因此对投资者来说,今年可转债的机会较多,除了近期部分新可转债上市首日出现破发外,今年整体情况较好,打新中签后收益都较可观。

在一季度A股行情火爆的背景下,3月份可转债进入了密集发行期,一个月就发了25只,占今年以来发行量的一半。而1月和2月份,因行情刚启动和春节长假影响,整体发行数量不大,4月份在大行情处于高位震荡以及下跌中,其发行数量和规模也不大。5月份随着行情进一步的下探,可转债发行也有所停滞,本月已经过去一大半,目前只有大业转债1只发行。可见可转债发行与股市行情有一定的关系。

可转债上市破发再现

今年可转债发行规模较大,创出历史新高,在行情较好时,申购账户暴涨使得可转债变得一票难求,中签率快速下滑。自4月下旬股市调整以来,新上市的可转债首日收盘价再度走低。除了个别涨幅较大超过10%以上外,多数首日上涨都在10%以内。而到4月底,股市继续回落,新上市的可转债也迎来了破发行情。

如4月30日,鼎胜转债上市交易,全天低开低走,最终以96.65元报收,中签的投资者面临着开盘就亏损的窘境,至此今年可转债打新无风险收益被打破。随后5月份新上市交易的司尔转债、明泰转债等8只,共有6只首日即破发。可见在A股弱势整理的大环境下,新上市的可转债也被波及,中签即获利难度大幅增加。

可转债市场表现强于正股

总体上,A股市场火爆,可转债较好,正股下跌,可转债也较弱。但由于可转债具有债券的特性,因此下跌中要强于正股,具有一定的防御性。

Wind数据显示,随着可转债不断的上市,目前共有160只公募可转债和其正股正常交易,自4月22日,沪指正式开启下跌以来,可转债整体跌幅要小的多。从具体涨跌幅数字来看:

1)可转债方面:160只正常交易的可转债共有19只上涨,占比约为11.88%。其中最活跃的东音转债逆市上涨25.37%遥遥领先,紧随其后参林转债、一心转债4只等资金参与都积极,均上涨超过10%。而下跌超过10%的只有32只,其中凯龙转债下挫较大,短线下跌20%以上,此外还有道氏转债、蓝盾转债等6只下跌超15%。

2)正股方面:大行情不佳下,股票跌幅更大。其中逆市上涨的个股仅有10只,占比为6.25%。正股表现最好的为东音股份,上涨超过27.54%,这也是带动其可转债火爆的重要原因。此外大参林、安井食品等表现也不错,都逆市上涨。而下跌10%以上的个股却高达126只,占比较大。

可转债后期如何投资

中原证券认为,价格绝对低的可转债具备债性,其市场风险可控,适合保守型的投资者中期布局配置。此外随着价格的提升,此时的可转债进可攻退可守,适合稳健型的投资者。而当价格进一步上升以后,由于其没有涨跌幅限制以及T+0的属性,可转债具备比股票更强的攻击属性,适合激进型投资者。

国泰君安认为,由于市场行情的快速变化,转债投资者开始收缩战线,将仓位集中到基本面较为优秀的标的中来。因此当前市场环境中,转债投资出现了两个较为尴尬的场景。1)景气度向上的行业或业绩较为突出的标的转债绝对价格都不低;2)优质新券上市很快就没有了买点。不过,随着转债价格的回落,转债的投资性价比将逐渐增强。