10月31日,香港财政司(财经事务及库务局)正式发布《有关香港虚拟资产发展的政策宣言》。

从这份宣言中,我们可以更清晰地了解香港财政司对虚拟资产市场的认知、态度、监管原则和创新实验。

香港财政司对虚拟资产的选择是全面性的而不是选择性的,“我们致力推动整个虚拟资产价值链上各项金融服务的可持续发展”,在这个基础上,循序渐进地制定监管规则,推进试验项目。

香港证监会、金管局和财政司多年来已经推出了多项与虚拟资产相关的监管措施。2019年就推出了虚拟资产交易所牌照管理制度,早已有交易所获得批准并营业发展。

市场关注的焦点还有散户投资者的准入、稳定币和数码港元的问题。前两者是研究中待定的问题,证监会在研究散户投资者的准入问题、金管局在制定稳定币的监管措施,都处在咨询阶段。

数码港元是本次公开的三个试验项目之一。“数码港元的意义在于其可作为衔接法定货币与虚拟资产的‘骨干’和支柱,因此能稳定价格并予人信心,而有了这两个要素,便可按不同资产类别推动更多证券型代币发行的金融创新。”根据《宣言》对稳定币和数码港元的描述,数码港元具有稳定币的功能,这不同于数字人民币,虽然两者的性质都是“央行数字货币”。

香港区块链行业监管框架

目前来看,香港目前对于虚拟资产的监管机构主要有三家:

(1)香港证券及期货事务监察委员会(SCF,以下简称“证监会”);

(2)香港财经事务及库务局(以下简称“财库局”)以及

(3)香港金融管理局(以下简称“金管局”)。

其中以证监会为监管主力,将虚拟资产一分为二地划分为受规管的“证券金融化资产”和不受规管的“非证券金融化资产”,而财库局和金管局从不同的监管角度辅助监管(财库局作为第二监管主力,其出发点主要是打击虚拟资产洗钱及恐怖主义融资活动)。在三家监管机构的规划下,香港虚拟资产持牌监管体系逐渐明确。当然,参照美国《负责任的金融创新法案》对NFT等虚拟数字艺术品的分类,不排除在未来香港的市场监督管理机构加入监管大军,针对“非金融证券化”的虚拟资产(纯数字艺术品)出台专门的监管规范。

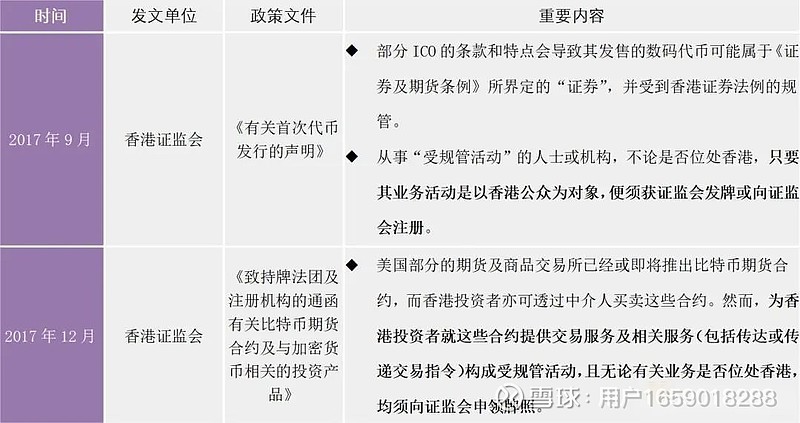

香港对于虚拟资产的监管大致上可以分为两个时期:

第一阶段:2017年-2018年,以规范ICO行为为中心。该时期的监管思路是从以传统证券金融类产品类比带有金融属性的虚拟资产活动进行监管,主要由证监会出面规范ICO行为。

在此期间的2018年3月,曾发生过一起具有典型意义的标志性ICO事件,某团体在香港进行公开ICO发行活动,被证监会认定为属于“未获认可的推销活动及无牌进行受规管活动”,该ICO最终被证监会叫停,并责令该团体将其代币归还香港投资者,同时取消后续有关的ICO交易。

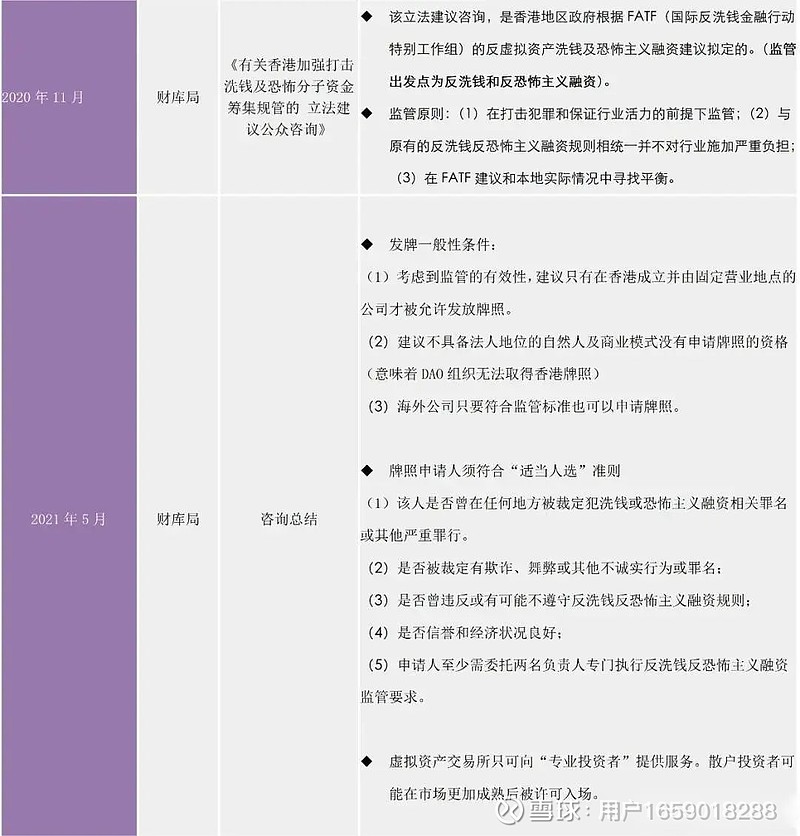

第二阶段:2018年末至今。这一时期,以证监会于2018年11月出台的“2018年声明”为届分,香港对虚拟资产的监管思路开始转变,目光从ICO扩张到了整个虚拟资产活动的监管,逐步建立了“沙盒式发牌监管”框架体系,至今仍在通过各类规范性文件细化发牌规则。下面我们就通过图表的形式为大家详解香港虚拟资产监管体系及实施细则

在香港目前的发牌监管实践方面,目前是较为谨慎的,现如今仅有两家虚拟资产交易平台成功取得交易牌照,一者是2020年发给某科技集团旗下成员公司OSL(Digital Securities Limited,OSL DS);一者是今年上半年刚取得牌照的Hashkey Group。通过公开渠道信息可以查询到,OSL持有的是一号牌(证券交易)和七号牌(自动化销售)。

需要注意的是,根据财库局的“咨询总结”,虽然两个平台获得了牌照,但被允许交易的投资者只能是香港专业投资者。

香港对专业投资者的要求为:

(1)个人投资者,包括其金融资产(现金、股票等流动性高的资产)达到800万港币或100万美元;

(2)机构投资者,达到4000万港币或500万美元。此外,交易所需履行KYC义务及投资者风险测评,确保客户有足够的净资产来承担风险和交易损失。

专业人士猜测,根据平台具体业务种类的不同,虚拟资产交易平台想要合规经营,在未来可能还需要考虑取得四号牌(就证券提供意见)和香港证监会2018声明提到的九号牌(管理证券或期货合约类的虚拟资产)。另外,在未来将所有虚拟资产交易平台纳入监管框架和发牌制度下运作是香港的大势所趋。根据财库局的规范性文件和香港证券类相关法律规范,任何人士无牌从事受规管的虚拟资产活动,有可能涉嫌刑事犯罪,最高可受到监禁7年和罚款500万元的刑罚。