核心结论:

结论1:回购是餐饮企业在成熟期股价上涨的一大重要原因。这一点无论是在麦当劳还是星巴克的股价上都有体现,主要是因为在成熟期,餐饮企业门店新增数量少,资本开支低,有足够稳定的现金流。

结论2:餐饮企业常见问题,扩张激进,导致门店质量下滑,或者是产品不稳定,或者加密过快,新店对老店分流严重,因此之后需要放缓开店。在此阶段,公司估值中枢下移,逐渐回归正常。比如2008年星巴克创始人舒尔茨回归,2003年麦当劳更换管理层。公司经营策略,改革成效是否有效,主要反应在同店增速或翻台率上。另外,可以结合门店密度,判断公司是否从扩张期转向成熟期。

结论3:同店销售增速与股价表现具备强相关,这一点从墨式烧烤的股价和同店增速表现的比较清楚,但同店增速为正时,股价基本处于上升趋势,为负时,股价下跌。

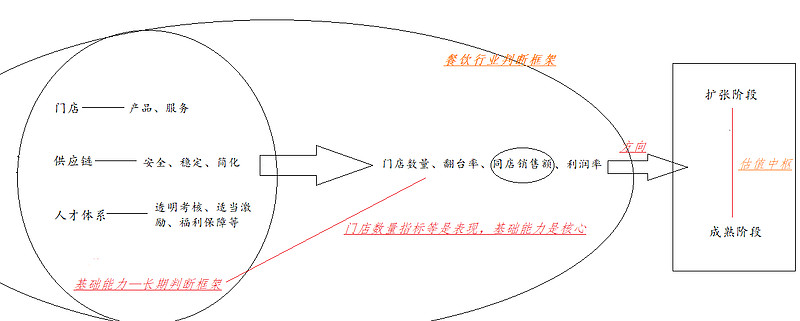

结论4:不同于正常消费品估值框架,餐饮成长阶段和成熟阶段估值差异较大,扩张阶段的估值中枢大于成熟阶段。我认为这与餐饮(现场)的生意模式有关,餐饮生意的本质是开店售卖自己的产品,而店铺实际上是由辐射范围和承载上限的,品牌的能力是有局限的,比如我们认知的消费品品牌能力,是关于时间的函数,而餐饮不同,受限于门店的区域限制和承载能力的限制,实际上某店生意不错时,已经达到了单店的品牌饱和。这时需要进行扩张,而扩张实际上是增加自己的辐射范围,而在扩张的过程中边际成本大于普通的消费品,如人员扩大、供应链扩大,实际上是增加其管理成本的,并不是简单的1+1=2的关系,并且扩张空间是较为确定的。因此,这就导致了扩张阶段和成熟阶段估值中枢差异大,生意模式决定了餐饮行业门店扩张的权重大于我们在消费品认知的品牌,这往往是我们在高端白酒中积累的,但实际上,并不是所有消费品与高端白酒和奢侈品具备同样的属性,高端白酒和爱马仕等偏向于奢侈品、稀缺性等。但还有一些消费品,如啤酒、调味品等更加在意渠道壁垒。

1.星巴克

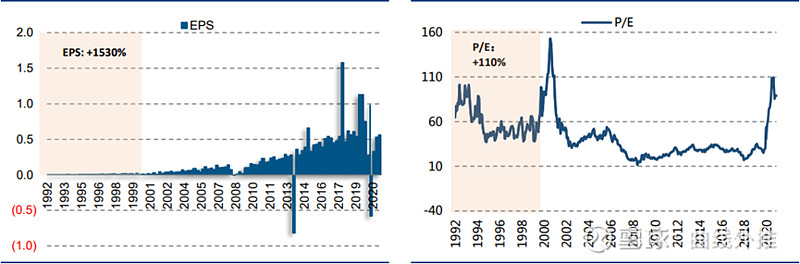

结合星巴克上市以来股价和估值的表现,基本可以划分为三个阶段,而在这三个阶段中,估值中枢发生了一次下移。

(1)1992年,星巴克上市。1992年至2000年,星巴克市值由1.44亿美元上升至83.27亿美元,CAGR为66%,股价由0.37美元上升至4.74美元,CAGR为37%。同期,EPS和P/E的CAGR分别为42%和10%,双击明显,业绩主导估值提升,估值中枢在60x以上。并且,1990年-1994年,星巴克同店增长分别为21%,17%,19%,19%。1994年随着公司向东海岸扩张,同店增长出现下滑,但随着新店模型稳定和经营模式成熟,同店稳定在6%左右。

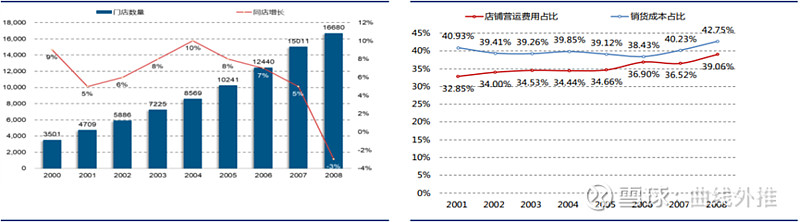

(2)2000年至2008年,星巴克市值由83.27亿美元下降至69.58亿美元,降幅为16%,股价由4.74美元下降至4.06美元,降幅为14%。2000年-2008年,EPS值上升176%,P/E值下降89%,这一阶段公司市值和股价变动主要受估值下降影响。

具体原因也可以按照我们总结的餐饮企业长期基本面框架进行分析(该文章未发布)。最重要的原因是2000年星巴克创始人舒尔茨不再担任星巴克CEO,原首席营运长奥林史密斯成为CEO,门店数量快速增加的同时(2000年3501家,2008年16680家),忽视了店内体验和服务水平。另外,门店的快速扩张导致供应链和人才体系出现问题,门店营运费用增加。

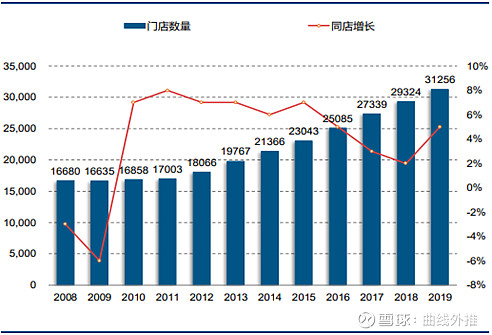

(3)2008年,舒尔茨回归星巴克担任CEO,回归后他将重点放在门店体验和供应链优化上。2008年市股价4.06美元,到2021年年底股价为111.24美元,股价增幅为2643%,CAGR为29%。这一阶段股价由经营业绩和估值共同驱动上涨。2008年-2021年,公司EPS和P/E的CAGR分别为32%和9%。同时,从2008年开始公司多次股票回购计划,2008年至2019年,累计回购股票数量为4.32亿,合计金额约为259亿美元,不断的回购也带动股价上涨。

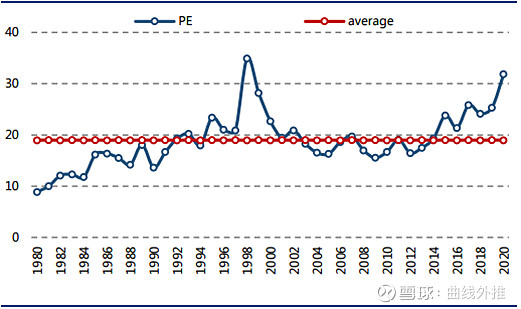

从估值来看,2008-2020年星巴克估值中枢维持在29x,主要原因是在此阶段公司更加重视开店质量而非开店速度,整体门店增速放缓,基本保持在低个位数的水平,另外同店增长也基本维持在个位数。

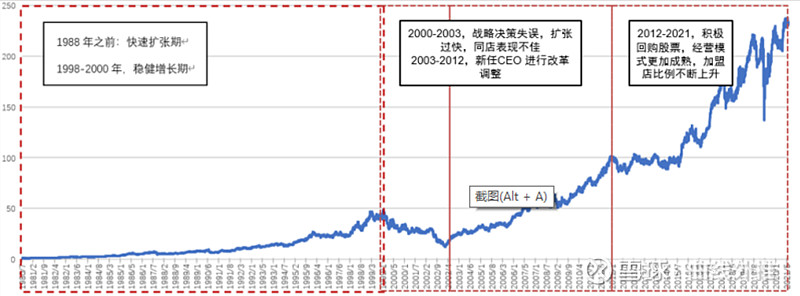

2.麦当劳

(1)麦当劳1948年创立,1955年形成加盟+地产模式,1965年在纽交所上市,由于交易软件信息有限,而麦当劳的快速扩张时期是在1980年之前,1983-1988年公司收入年复合增速为13%,净利润年复合增速为13.5%,门店CAGR为6.21%。1989-2000年为稳健增长期,收入年复合增速为8.1%,净利润年复合增速为9.5%,门店CAGR为9%。

(2)2000–2012年:初期业绩下滑主要因管理层战略失误,后期新CEO采取稳健发展战略,门店扩张速度放缓,2000-2012年这一阶段营收CAGR为5.66%,净利润CAGR为8.84%,门店数量CAGR为1.54%,估值中枢为18X。

具体来看,2000-2003年的股价下滑主要由业绩下降,不及预期导致,表现为同店销售为负,加盟扩张过快,新店对老店形成分流,引起加盟商的不满,另外由于开店速度相比之前更快,而供应链系统及门店建设跟不上节奏,如新备餐系统的使用导致出餐慢,产品质量不稳定,违背了快餐标准化初衷。

2002年Q4,新CEO坎塔卢波上任,开始改革,采取稳健发展战略,放弃过度依赖规模扩张的粗放式增长策略,追求更好的业务而不是更大的规模,回归快餐快速和标准化初衷,逐步关闭经营不善餐厅,卖掉在低利润率市场的门店,收益用于现有门店翻新改造和新品研发。改革措施基本围绕门店层面展开,包括:①关闭经营不善门店,放缓开新店;②重视顾客意见,细化和量化每家店的考核指标(顾客取餐时间,产品温度,口味,清洁度,员工服务等维度);③缩短服务流程用时,改进产品口味。

(3)2012-2021年,公司门店增速进一步放缓,这一阶段,净利润CAGR=-2.3%(有疫情影响),门店CAGR=1.5%,同店收入复合增速为低个位数,估值中枢为23X。

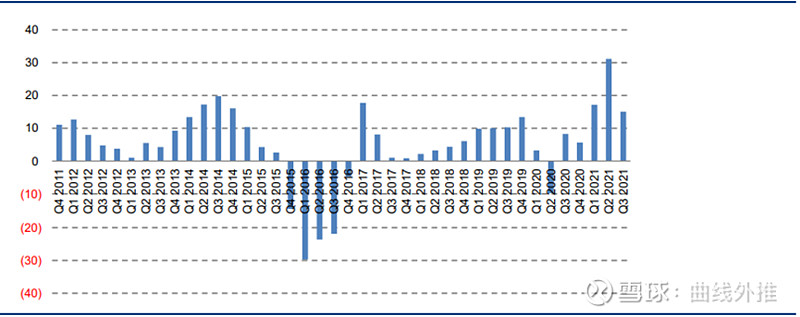

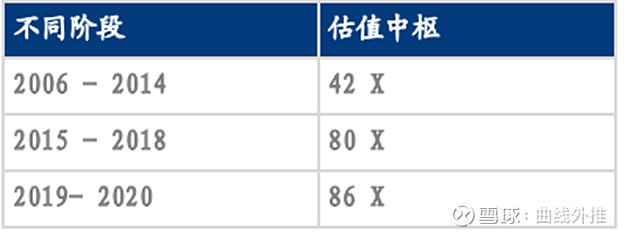

3.墨式烧烤

墨式烧烤成立于1993年,主营墨西哥菜,目前门店全部为直营模式,总部位于美国,主要售卖墨西哥卷饼和炸玉米饼等快速休闲饮食。1998年成为麦当劳子公司,在麦当劳支持下迅速扩张,2006年从麦当劳体系中剥离。定位快速休闲餐饮模式相比正餐模式更加标准化和方便快捷,而和麦当劳肯德基等西式快餐相比更加健康,食材以新鲜蔬菜、水果为主,从股价和同店销售的表现来看,股价和同店销售具有强相关性。另外,从公司估值来看,可以分为三个阶段,并且都保持着较高的估值中枢。

(1)2006–2014年:业绩和估值共同驱动股价上涨,营收CAGR为23.2%,门店数CAGR为15%,净利润CAGR为31.6%,估值中枢为42X。

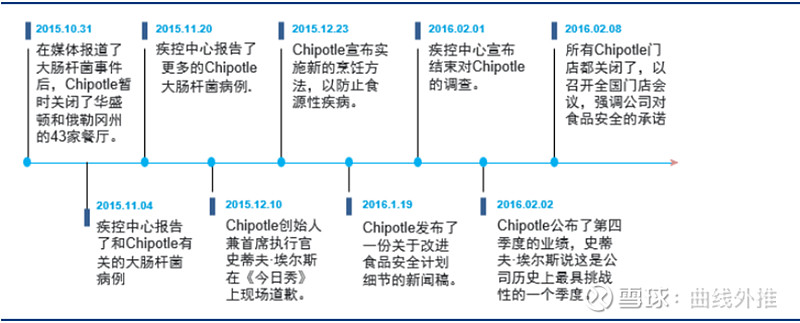

(2)2015-2018年,公司股价收到业绩影响下滑,食品安全事件导致消费者流失,同店降为负,门店亏损严重,这一阶段营收CAGR=3%,净利润CAGR =-28%,门店CAGR=7.4%,估值中枢为80X。

(3)2018–2020年:新任CEO上任,依旧发力门店层面,重点关注数字营销和菜单创新,推出新的会员计划,这一阶段公司业绩好转,营收CAGR=11%,净利润CAGR =42%,门店CAGR=5.4%,估值中枢为86X。

4.总结

通过梳理可以得到以下结论:

结论1:回购是餐饮企业在成熟期股价上涨的一大重要原因。这一点无论是在麦当劳还是星巴克的股价上都有体现,主要是因为在成熟期,餐饮企业门店新增数量少,资本开支低,有足够稳定的现金流。

结论2:餐饮企业常见问题,扩张激进,导致门店质量下滑,或者是产品不稳定,或者加密过快,新店对老店分流严重,因此之后需要放缓开店。在此阶段,公司估值中枢下移,逐渐回归正常,比如2008年星巴克创始人舒尔茨回归,2003年麦当劳更换管理层。公司经营策略,改革成效是否有效,主要反应在同店增速或翻台率上。另外,可以结合门店密度,判断公司是否从扩张期转向成熟期。

结论3:同店销售增速与股价表现具备强相关,这一点从墨式烧烤的股价和同店增速表现的比较清楚,但同店增速为正时,股价基本处于上升趋势,为负时,股价下跌。

结论4:不同于正常消费品估值框架,餐饮成长阶段和成熟阶段估值差异较大,扩张阶段的估值中枢大于成熟阶段。我认为这与餐饮(现场)的生意模式有关,餐饮生意的本质是开店售卖自己的产品,而店铺实际上是由辐射范围和承载上限的,品牌的能力是有局限的,比如我们认知的消费品品牌能力,是关于时间的函数,而餐饮不同,受限于门店的区域限制和承载能力的限制,实际上某店生意不错时,已经达到了单店的品牌饱和。这时需要进行扩张,而扩张实际上是增加自己的辐射范围,而在扩张的过程中边际成本大于普通的消费品,如人员扩大、供应链扩大,实际上是增加其管理成本的,并不是简单的1+1=2的关系,并且扩张空间是较为确定的。因此,这就导致了扩张阶段和成熟阶段估值中枢差异大,生意模式决定了餐饮行业门店扩张的权重大于我们在消费品认知的品牌,这往往是我们在其它消费品中积累的,但实际上,并不是所有消费品与白酒和奢侈品具备同样的属性,白酒和爱马仕等偏向于奢侈品、稀缺性等。但还有一些消费品,如啤酒、调味品等更加在意渠道壁垒。

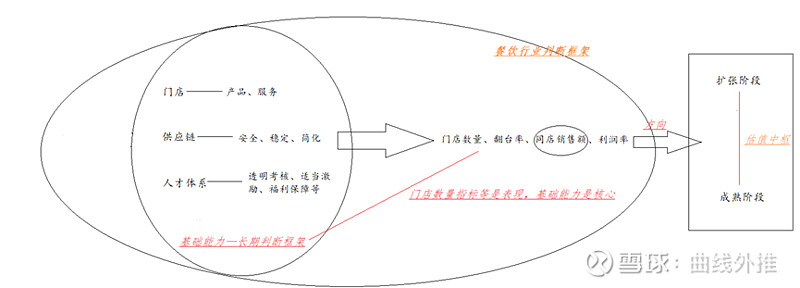

因此,通过上述梳理我们进一步完善餐饮行业的研究框架。首先我们仍以门店、供应链、人才体系建设作为分析上市餐饮行业的核心基础,而在估值方面,我们将其划分为扩张阶段和成熟阶段,扩张阶段估值中枢大于成熟阶段,并且这个估值中枢受到品类标准化的影响,品类标准化高,代表着老化迭代风险较小,模型相对稳定,开店空间也较为确定。因此,参考美股餐饮公司扩张期和成熟期的估值中枢,假设中国标准化程度较高的餐饮公司,扩张期估值中枢在40x,成熟期的估值中枢在25x。之后估值波动随着翻台率、同店销售额等指标波动。

对于投资,我认为可以用周期的方式打开,主要回答三个问题,一是行业方向;二是估值中枢;三是影响公司估值因素的波动方向。影响公司估值波动方向的因素包括,门店数量、翻台率、同店销售额和利润率等,其中核心为同店销售额。

以上图表及部分内容参考华创证券《海内外大市值餐企复盘》、彭剑锋等《标准化的偏执狂:金色拱门背后的麦当劳》,若有侵权,请联系删除。。

@今日话题 @雪球创作者中心 #今日话题# #雪球星计划# $海底捞(06862)$ $九毛九(09922)$ $海伦司(09869)$