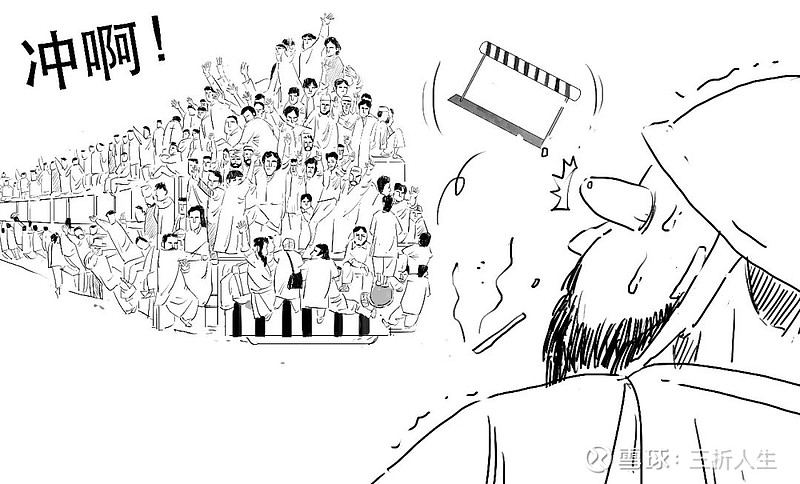

一场美股史诗级别的多空大战引爆整个市场,

这场散户对机构的世纪大战以华尔街大空头“爆仓"告一段落。

今天我们先不说这场散户抱团逼死大空头的好戏,

我们来说另一件事,

2020年对冲基金哪家强?

2020年,20家顶级对冲基金大赚635亿美元,是10年以来的最佳回报。

可是,

桥水基金却给投资人亏了——

桥水基金是世界著名的对冲基金,

自创立以来总收益位居全球第一。

但据说在2020年在经济下滑和随后的反弹中资产未能充分定位,

导致其巨大损失。

我们今天就来复习下桥水基金那点事。

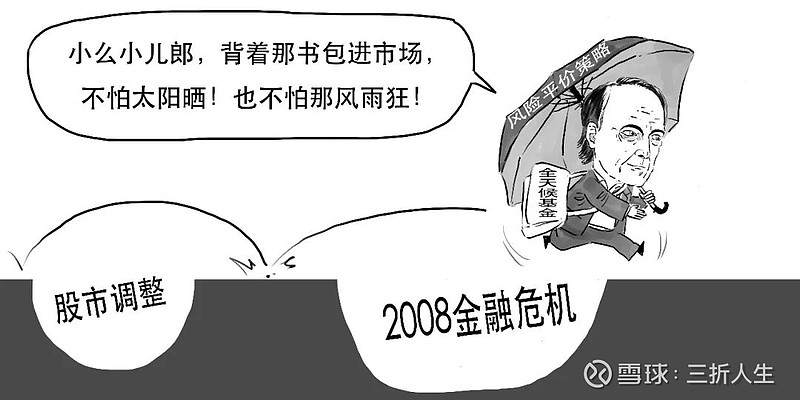

桥水基金的创始人名叫达利欧。

桥水基金最广为人知的投资策略是——“风险平价”策略。

不不不,这里的平价不是"便宜"的意思,

你可以简单理解为“均衡”的意思。

风险平价就是一种资产配置策略。

嗯,道理是这个道理,

但是这样做风险真的分散了嘛?

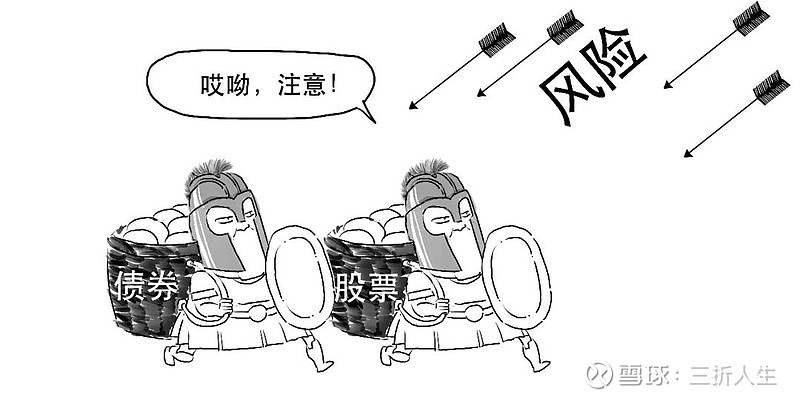

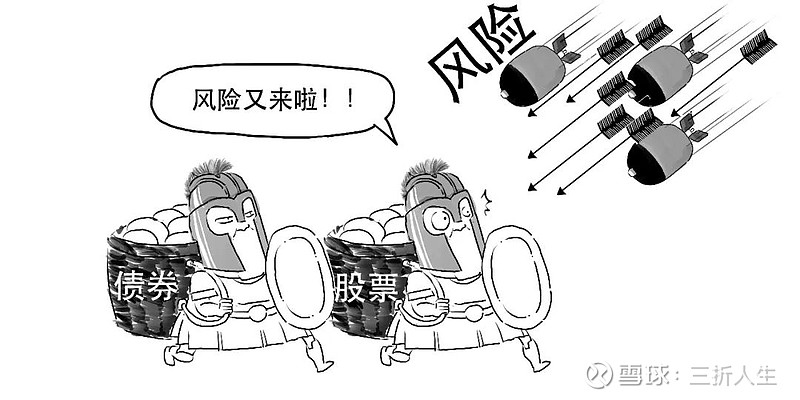

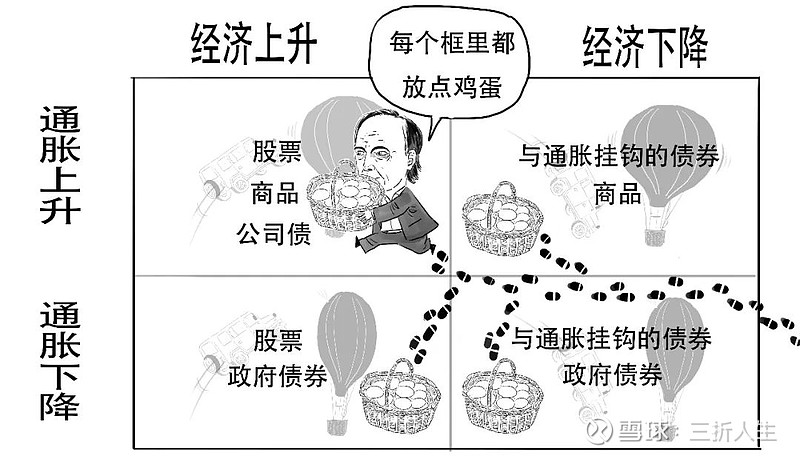

我们把鸡蛋比做你拥有的资金,看看你准备怎么投资,

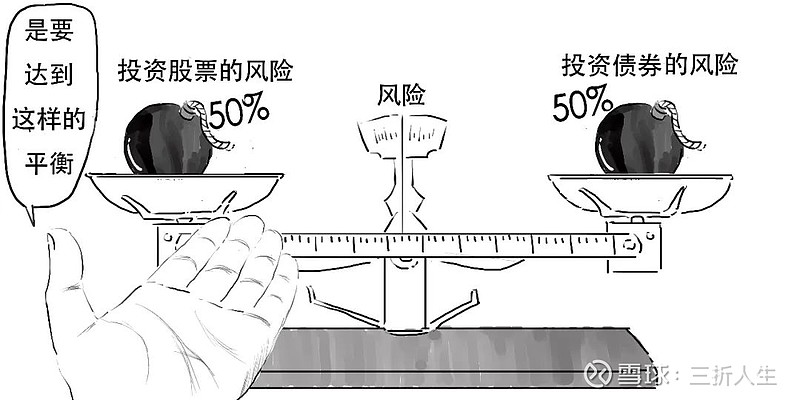

你希望达到的效果可能是这样——

即便遇到风险,

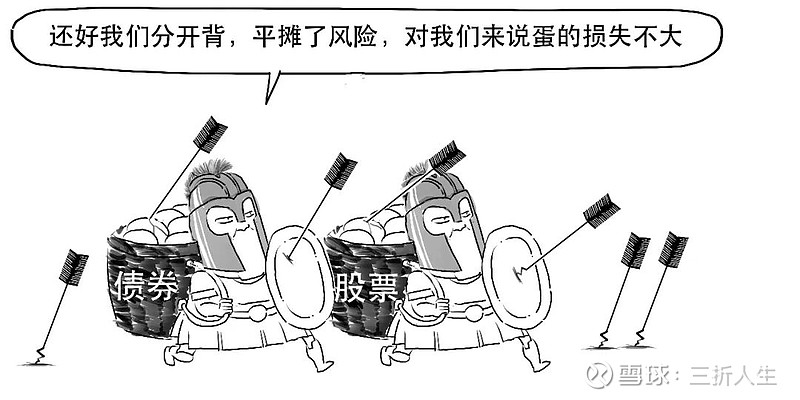

然而事实上,

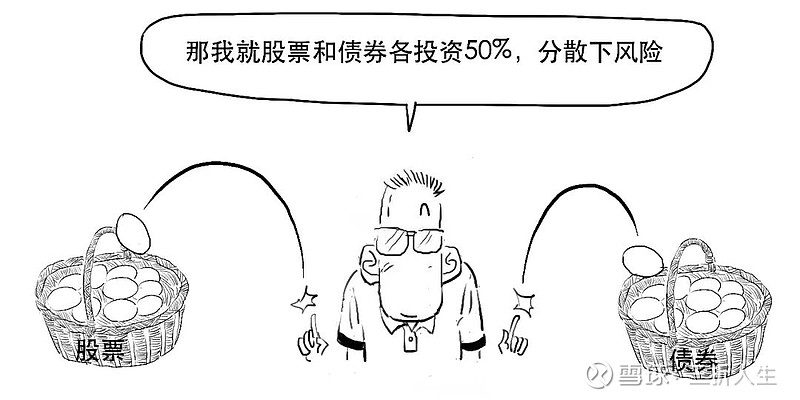

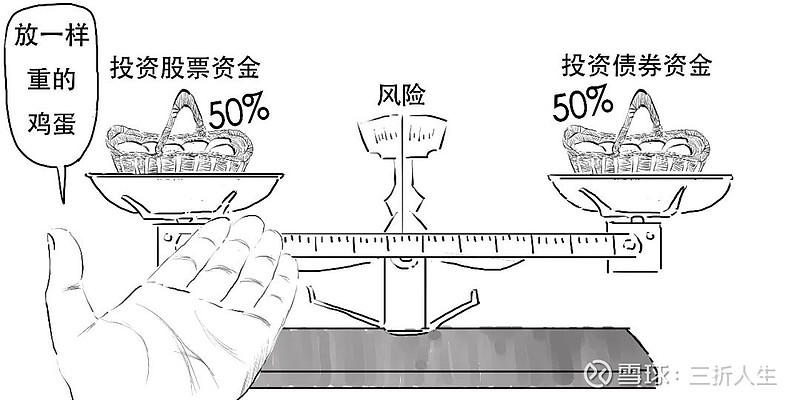

虽然股票和债券各配置了50%,

但风险并不是被平均了。

因为我们知道,相比于债券,股票的风险大得多。从成熟市场的历史数据看,股票波动的幅度是债券的3倍左右。

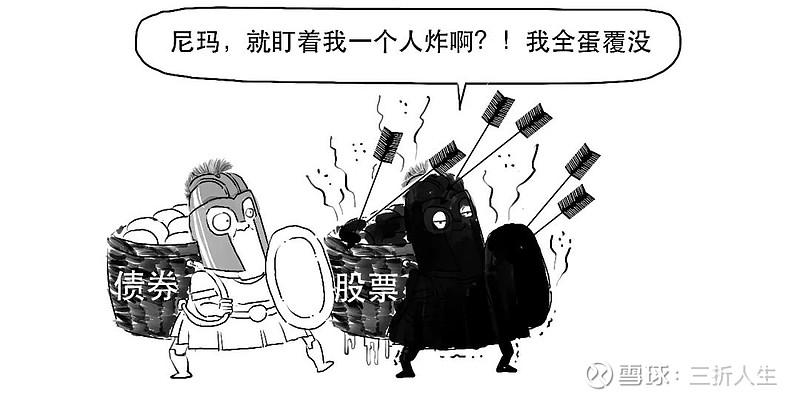

所以,若我们把投资债券的风险比做——

那么投资股票的风险就相当于——

所以虽然你在股票和债券的篮子里各配置了50%,但风险并没有被分散,而是绝大部分风险都集中在股票。

50%的股票占据了大部分的风险贡献度。

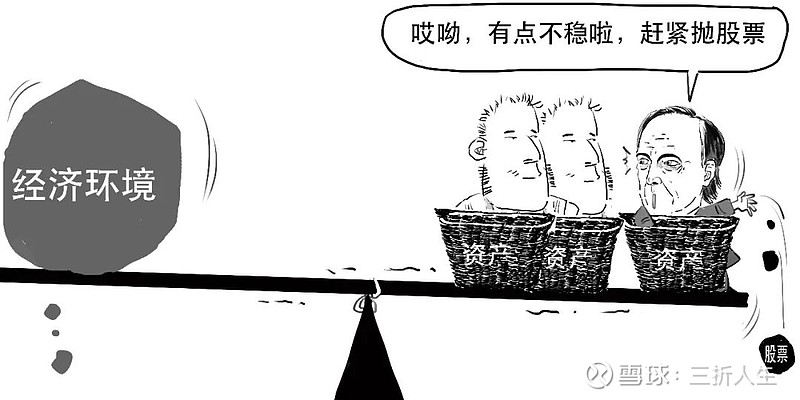

当经济环境不利于股票的时候,债券的收益无法和股票的亏损进行有效对冲。

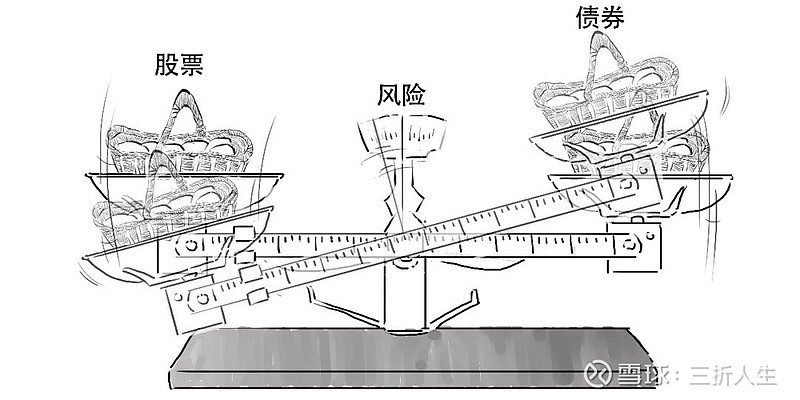

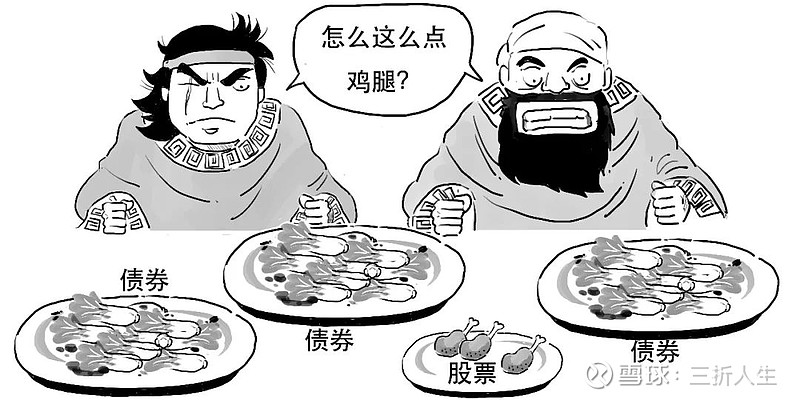

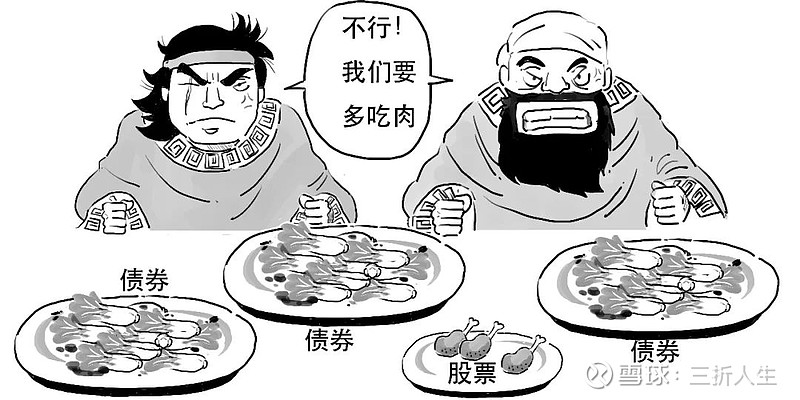

这样,降低高风险的股票的权重,提高低风险的债券的权重,目的是使股票和债券篮子里的风险相当。

这就是风险平价理论的核心思想,不是将“资金“平均”分配在每类资产上,而是希望把“风险”平摊在每类资产上。

动态配置权重使得各类资产的风险贡献度相同,

且更倾向于高配低风险的资产。

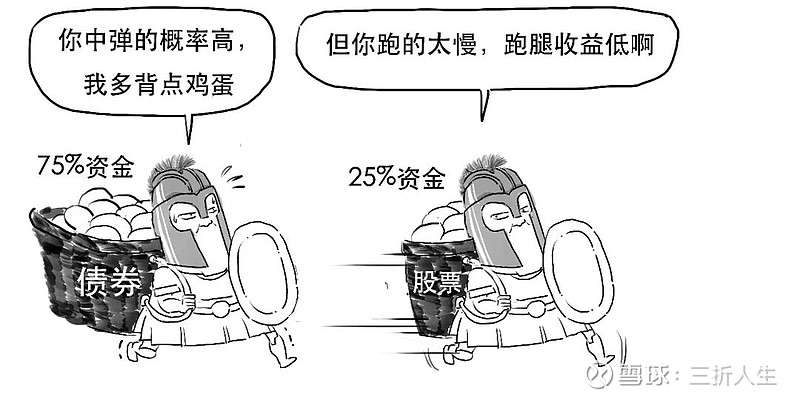

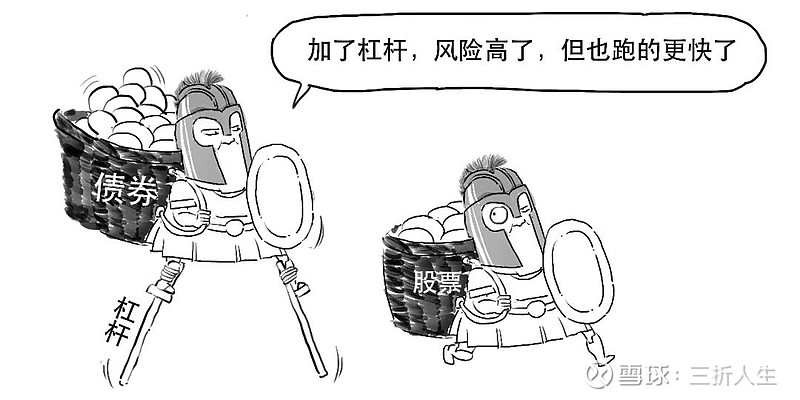

但在这种风险平价组合,有一个问题。

因为有了更多的债券,其组合虽然风险降低了,

但相对的,预期收益也会降低。

因此这种风险平价组合的收益率,对大多数投资者来说,可能没有多少吸引力。

为了符合投资者的预期收益率,

可以通过加一定杠杆来提升预期收益率。

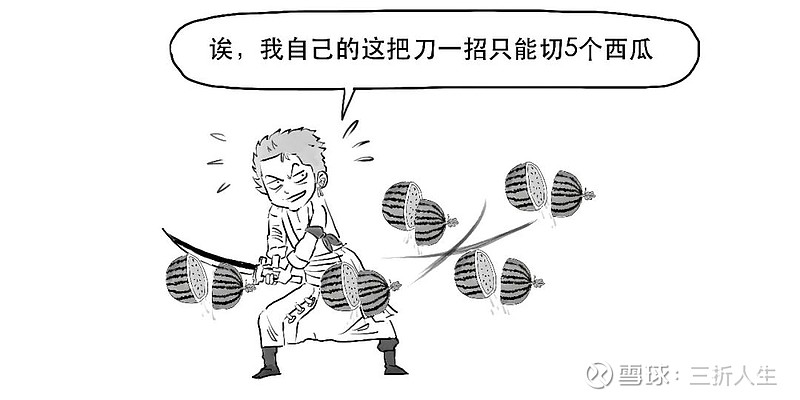

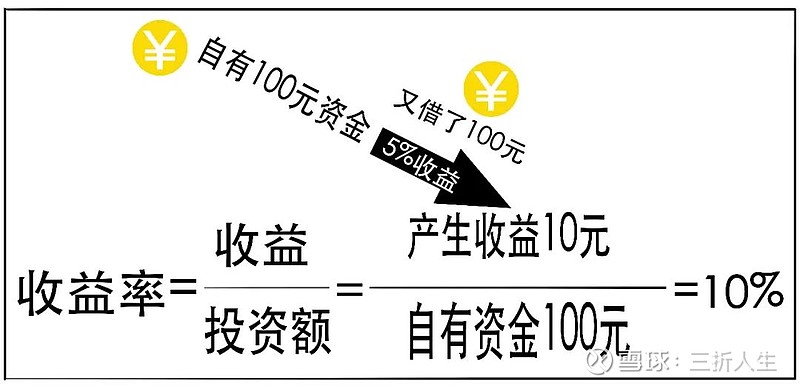

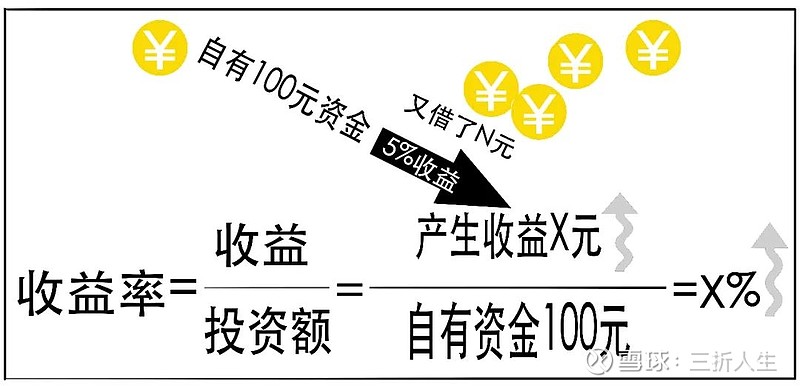

假设我们有100元,投资的预期收益率是5%,

那么我们可以赚取的收益就是5元,

现在我们又借来100元,这时候我们共有200元,按照5%的收益率,我们赚取的收益变成了10元。

若不考虑借贷成本的情况下,我们通过100元自有资金获得了10元收益,共计产生的收益率就变成了10%。

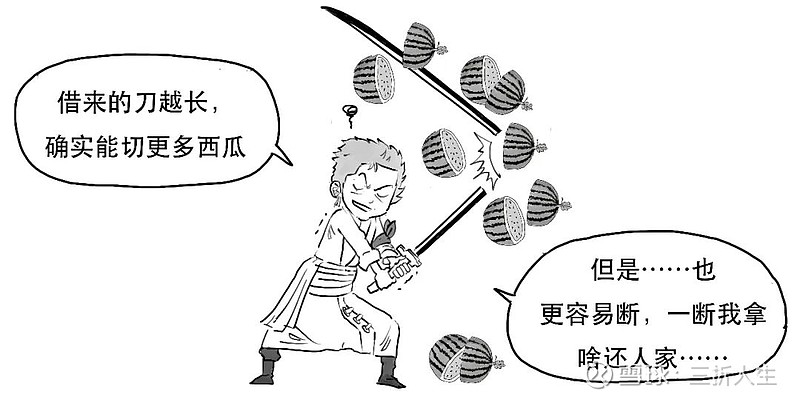

可见,借的越多,预期收益率就可能越高。

当然,通过加杠杆,风险同时也提高了。

但是在相同预期收益的情况下,相比直接增加高风险资产权重的方式,风险平价策略通过加杠杆产生的风险还是更低些。

通过这种方式,将风险平均分配在各类资产之上。

理解了风险平价的基本理论,

我们来看看桥水基金是如何做的。

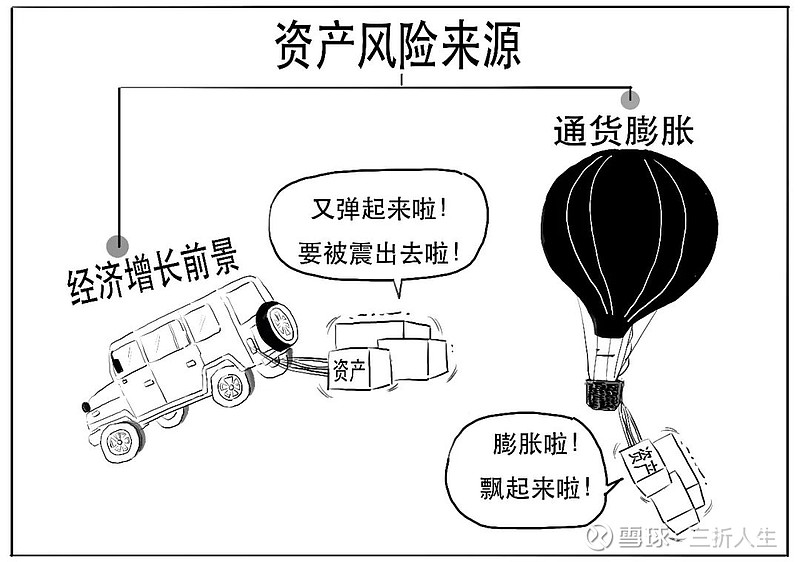

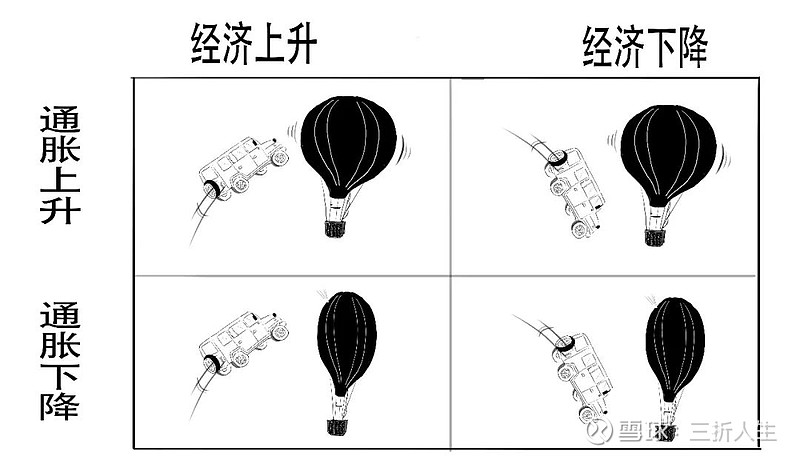

通常,我们可以把资产的风险来源划分为两类:

根据这两个因素,

我们可以将未来可能的经济环境划分为4种状态。

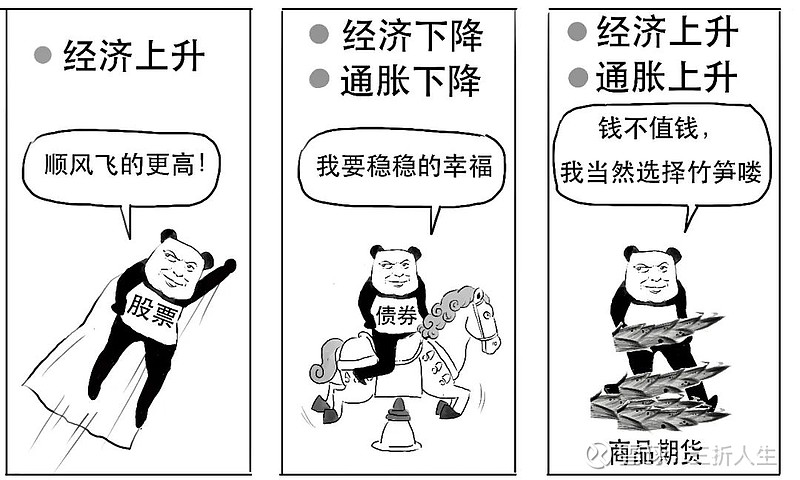

通常来说,

股票在经济上升时候表现好,

债券在经济变弱或者通货膨胀下降时候表现好,

商品期货在经济上升或者通胀率上升的时候表现好。

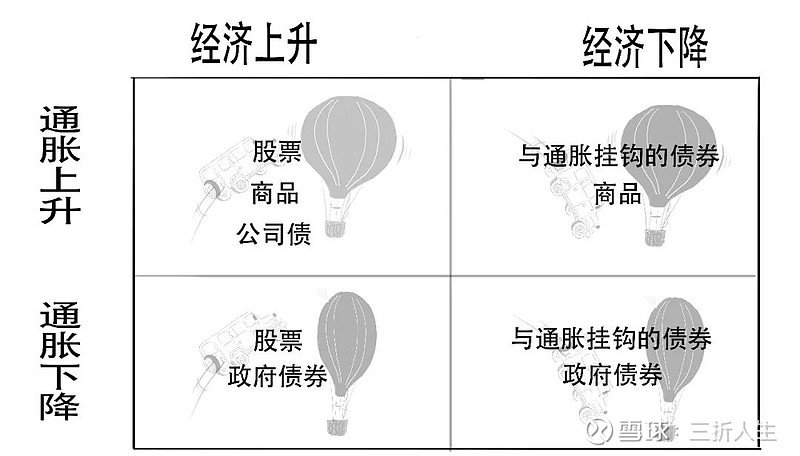

因此,针对不同的经济环境,需要配置不同的资产。

那么问题来了,

未来一段时间,你觉得会是哪种经济环境?

资产该如何配置?

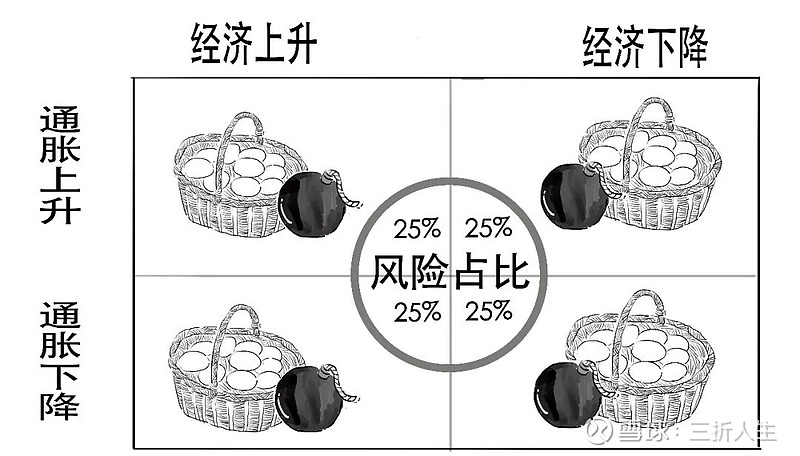

根据四种经济环境,桥水基金各构建一个投资资产组合,相当于基于风险来源配置资产。

按照我们上面说的风险平价方法,各个组合中投资多少资金,要根据风险来配置,通过加杠杆或者多配置低风险的资产的方式,使各个组合的风险相等,都占据25%。

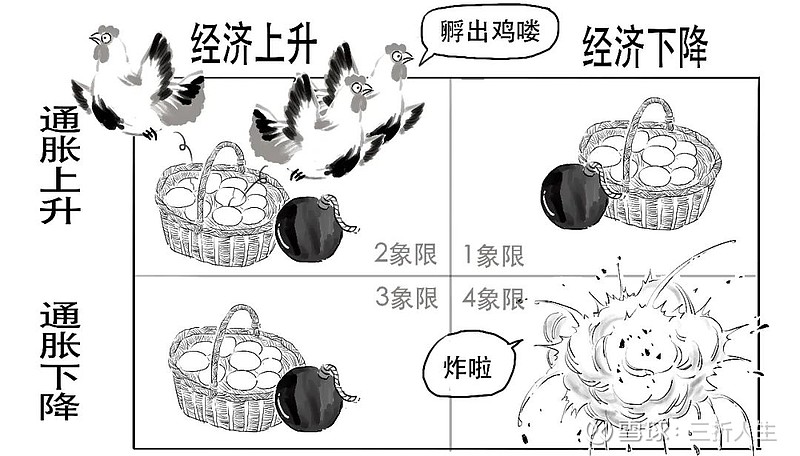

比如,当遇到经济上升和通货膨胀高于预期时,

对应的下图中象限2的资产组合表现就好,而象限4的组合表现就差,其他两个象限的资产组合相对中性,好的和差可以互相抵消,收益则相对稳定。

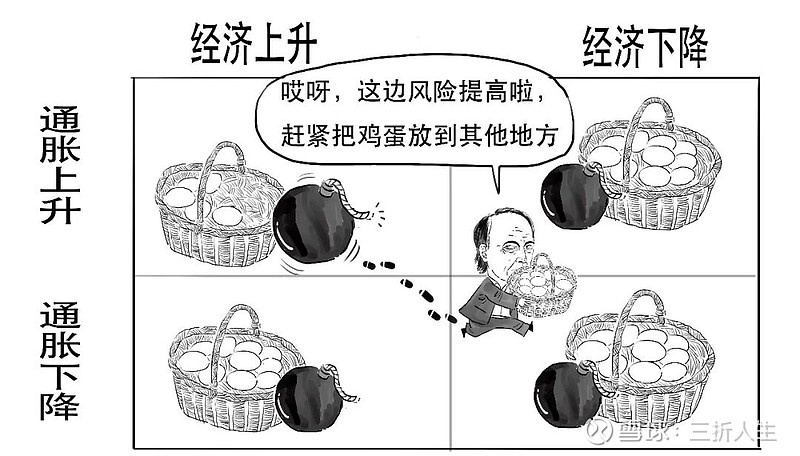

当遇到某类组合风险变化,也会重新配置资产,以达到风险配置的再平衡目的。

比如作为风险资产的股票跌啦,那么桥水基金就会自动降低股票仓位,

同时补仓债券等避险资产。

因此,未来无论处于哪种经济环境,都能对冲风险。

桥水基金根据风险平价策略创立的基金,还真的就取名“全天候基金”。

在2000年-2002年美国股市大调整的时候,全天候基金就表现出色;

在2008年金融危机的时候,也证明了这一投资策略的成功。

可见,通过风险平价策略,组合的风险总体是可控的。

但怕就怕

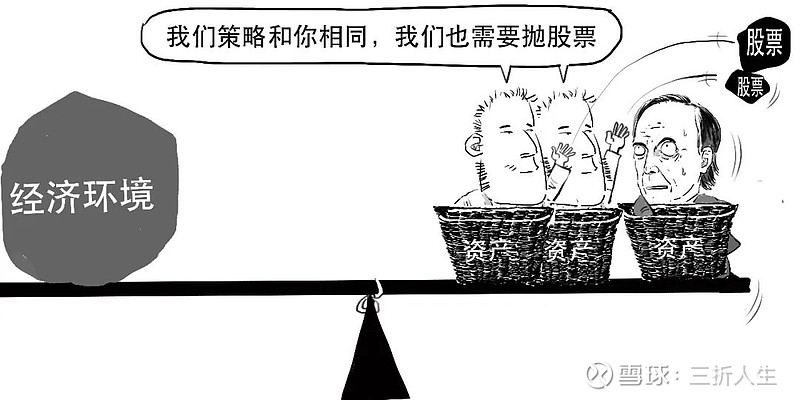

并不是只有一家机构按照风险平价策略来配置资产。

这时候当市场发生变化时,全天候基金还是按照常规重新配置资产。

但此时市场上有大量机构采用了相同或相似的方法配置资产,对市场做出的反应也是相同的。

而且很多机构还加了杠杆,

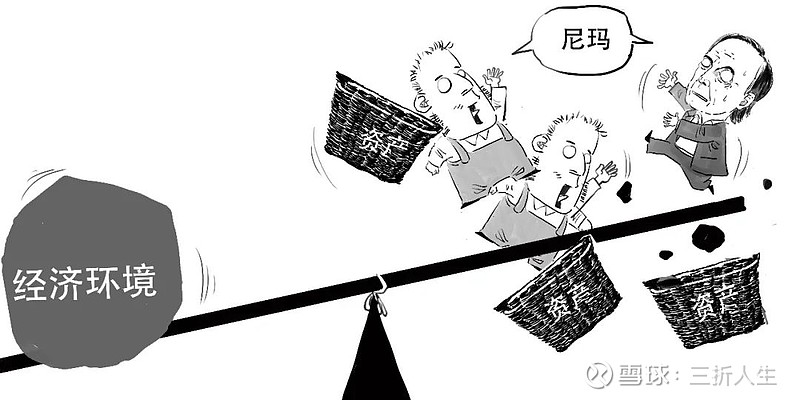

更放大了风险。

因此,在相同策略情况下,你卖啥,他卖啥;你买啥,他买啥,而且还是往死里整的那种。

这样,传统的避险品种失灵,几乎所有的资产都被通杀,市场就崩了。

好了,

今天就说到这吧。

这几天,全球投资者又都见证了历史!

美股散户与华尔街空头之间的世纪“逼空大战”精彩上演!

散户把大空头对冲基金干到平仓离场!

想看这场对决的请点击“在看”,我们看看是否有必要拉出来说一说。

对了,旧版重疾险本月末就要下架了,只剩下3天时间!若还想上车的同学,可以点击这里,拉到文末购买。