真诚分享不代表绝对正确,观点不同一定是你对,因为你的钱只能你做主。

在平安被唾弃的时候出来说平安,至少是真诚以待,希望大家理性探讨。

这三个月平安被锤的遍体鳞伤,前几天平安著名铁粉李驰公布自己清仓了平安,昨天《读懂保险股》的作者东先生也卖出了一半平安,前者说有更好的机会,后者说是因为自己的体系3.5年不创新高就卖出。

著名保险投资人纷纷离去,很多朋友留言问黑白的看法,对别人买卖的动机我不揣测,黑白今年70元、65元买过两次平安,我说说我买入平安的逻辑。

人是很容易被外界影响的,当外界统一质疑一件事情的时候,我们一定会产生自我怀疑,比如去年的分众,刚开始股价下跌有部分人说在电梯里不看广告的时候,作为分众的投资者可能会毫无感觉,心里想他们一定是有偏见。

但是分众一顿暴跌股价连创新低,90%的人都说坐电梯没人看广告的时候,我心里也开始怀疑是不是自己的观察出了问题。

于是那一段时间无论到哪里只要坐电梯我都会刻意观察别人的举动,现实中发现又好像和股民的评价不一样,有人会拿出手机,但也有大部分的人几十秒不愿意掏手机,会看看广告打发时间或者避免尴尬。

并且呢国内百强企业很多都在分众长期做广告,如果是一家可能是利益输送,这么多家百强企业长期在分众做广告从来不看效果,感觉概率也低到微乎其微。

为什么每次暴跌的时候,人们的认知总会出现这样的偏差呢?

因为我们的思考总离不开股价的干扰,股价下跌的时候一定会放大我们心中的疑虑。

所以去年分众股价暴跌的时候人人都说电梯广告没人看,分众4元一路涨到12元后,大家又都说他是国内为数不多优秀的商业模式。

选择投资逆境企业,又想看到大多数人的认可这是不可能的,在股市一家长期下跌的企业,一定是众人唾弃的对象,不信大家也可以翻翻前几年主流意见对医药、新能源、光伏的看法。

当然了这也不代表被众人唾弃的平安就也是错杀。

我的投资观点一直是凡事无绝对,每一笔交易无非是权衡利弊,想清楚可能承受的下限,以及大概率的上限,做好下限发生可接受,上限有利可图就好。

那么今天就聊聊平安的几个思考,希望能帮助自己和大家梳理一下投资平安的思路。

01

相比高估值、高增长、高预期,那些低估值、低增长或短期困境的企业,有没有投资价值。

为什么先说这一条,投资基于不同理念的选择偏好肯定不一样,比如一个百米选手,一个马拉松选手,虽然都是跑,都是用腿,也都能成为优秀的运动员,但是他们跑的方式和装备的选择也会有很大差别。

很多时候我们的争论可能仅仅因为体系上的不同,其实也谈不上对错,所以是否适合买平安的第一条,我想简单聊聊体系上的选择。

投资中最好的机会是,找到既能高增长又是低估值并且确定性足够的企业,我想这个认知大家是统一的。

但是在当下这样的机会可能不多,那么是选高增长高预期,还是选短期困境,但是也因为低预期给了极低估值的企业呢?

这两种显然都是可以走的通的,并且最近市场的反馈是前者收益颇丰,后者凄凄惨惨.

黑白就是选择了后者的可怜人,我先说说我选择后者的原因,这个方法你能认可,我觉得我们才有下一步讨论的必要,否则就浪费大家时间了。

对于高增长高预期的企业,就像一个学霸市场预期他考100分,他也一直再考100分,市场一直对他喜爱有加,但是因为高预期,可能有一次考了90分就会被市场唾弃。

高增长高估值,现在虽然估值高,但是大家相信未来几年的高增长很快会化解估值,换一句话说,就是当前的定价已经包含了未来两三年高增长的预期。

所以一旦增速稍有下降,可能就面临着暴跌。这就要求投资者对企业的判断能力更强,至少未来3~5年能看的比较准确。

对于困境企业,就像一个近期成绩一直不好的孩子,总是考50分,但是大家对他的预期也很低,就是按50分40分给他定价的,有一天他考了60分就会超出预期,迎来业绩提升和估值修复。

对于高增长高估值的企业,我们要操心的是他能不能一直考100分,对于低增长低预期的企业,我们要操心他能不能通过努力先回到60分,无论赚哪份钱躺赢是不可能的都得操心,并且也都有风险。

黑白选择了一部分仓位做后者,主要我觉得后者对能力要求更低,他是垃圾,市场也给他按垃圾定价了,反而风险小一些,最差的结果是他确实垃圾,但我也是在市场极度恐慌时按垃圾买的,大概率损失不大。

相反高增长高预期的企业估值中包含了未来两三年高增长的定价,一下看很多年以后我认为自己很难保证准确率。

对于大家把他当垃圾的企业,我不需要看那么远,我只要确保他不是垃圾就好。

能不能买平安,我觉得第一步要看是否认可这个观点,还是那句话,投资道路千万条,适合自己最重要。

如果在你心目中高估值但是也高增长的企业,虽然包含了未来多年高增长的定价,但是自己确实也能看懂,那么不选平安也是理所应当。

谁喜欢下跌的时候逐步买,一边承受浮亏,一边承受舆论的压力,谁喜欢大清早起床上班,996的去工作,无非是更优的选择自己能力不够罢了。

对于平安保单持续下滑,投资端连续犯错,现在大家对平安的感觉是这家企业未来几年好像就要消失了。在这种预期下,无论从哪个角度看平安目前的估值都是非常低,未来几年能重回增长就足以赚到一份不错的投资收益了。

当然了也不是所有企业都适合黑白这种思路,过去曾辉煌,最近很拉胯,拉胯归拉胯但是还是在赚钱,并且他干的这件事未来十年大概率还能干,他还有在市场的资格,这是基础。

那么平安未来还能不能重回增长呢,我们接着往下聊。

02

投资平安的逻辑

保险的特点是业务专业,且复杂,结构庞大,所以很多人说保险很难看的透彻,黑白也是这么认为的。

如果现在平安估值20~30多PE,大家都对他未来持续增长充满信心,我反而不那么敢买,因为这个行业影响因素太多了,我很难看得懂。

但是呢好在现在的平安是按垃圾定价的,大家都觉得平安的业绩会连年下滑,那么未来平安只要能恢复正增长,就足以赚取一份收益。

所以和大家考虑未来5~10年的发展不同,我目前做的是尽量通过分析,确保他还能恢复增长,在最悲观的时候买,先赚大家预期平安破产到平安恢复增长预期改变的钱,然后边走边看。

比如去年分众,看空的天天骂,看好的把他说成完美的企业,我的看法很简单经济开始恢复,并且企业扩张周期结束,更多的网点最差回到之前60亿的净利润,哪怕按15PE估值,当时不到600亿的分众也是有投资价值的。

先把大概率的这部分赚了,然后边走边看。企业还在正轨就拿着,发现有些疑虑就卖出。

我们和企业家相比的优势不就是可以随时拍拍屁股走人么。

03

保险行业未来是否还有空间

如果行业还有很大的空间,那么未来平安恢复增长的概率也会大大增加,相比靠抢同行的份额,有大量的市场可以发展自然难度低很多。

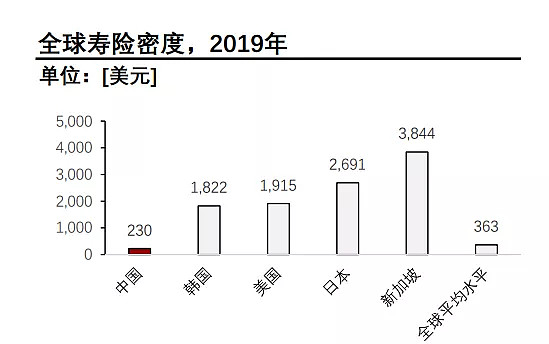

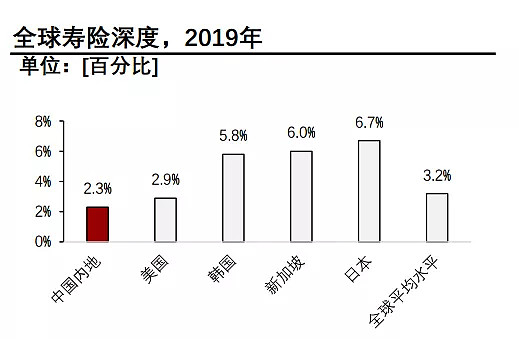

下图是截止2019年寿险密度和寿险深度的对比,寿险密度指人均寿险保费,寿险深度指寿险保费占GDP的比值。

密度我们2019年是230美元,日本是2691美元, 韩国是1822美元,全球平均是363美元。

深度我们是2.3%、美国是2.9%、韩国是5.8%、新加坡是6.0%,全球平均3.2%。

可以看出来行业空间还是很大的,哪怕是保持这个比例只要GDP还在增长,行业也是有空间的。

保险这个生意模式全世界很多国家都验证过,到了中国过去也都需要,突然2020年开始人们就不需要保险了,我认为完全不可能,无非是股价跌了,新保单下降我们被当下的环境影响了。

之前的很多平安的文章中我说过这样一个问题,先问问自己如果现在收入翻倍,愿不愿意买点保险?

保险到底是不是一个和收入相关的消费?

黑白在之前举过一个自己的例子:

十多年前黑白买了第一辆车,那时候我和身边的很多朋友基本只买个交强险,第三责任险等其他商业车险我觉得不重要吗?

其实也不是,只是一年多交几千元负担太重了,相比只下只好铤而走险。

到了现在我想大部分人买车险的时候都会选择第三责任险和一些其他商业车险。

除了车险,其他保险我认为是同样的道理,有很大一部分人不是觉得保险不重要,而是受到收入限制。

尤其是去年疫情开始,整体上我们好像没多少影响,但实际上很多行业影响很大,只是一些受益行业的高增长掩盖了这个情况。

好比以前我和邻居老王、老李合计赚3万,收入水平差不多人均赚1万。去年疫情到现在邻居老王老李是做旅游和餐饮的影响很大,但是我是做互联网的收入还增加了,现在我赚了2.5万,他俩赚了5000元,从总量上看我们仨还是合计赚了3万,但是他两家的消费能力肯定是下滑了。我再有钱对保险的需求是有限的,他们两家收入下滑再有需求也只能放一放。

反过来说如果随着收入水平的提升,一年花几千元保障全家的风险对整体收入影响不大的人越来越多,这个行业肯定还有更大的空间。

除了短期消费能力的问题,也有以往销售模式的改变,我们接着往下看。

04

当前的两个问题

第一是销售端的影响:

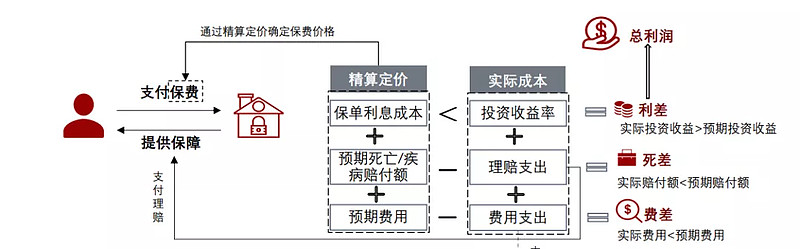

保险大概是这样一个模式,卖保单,然后通过实际投资收益大于预期投资收益,实际赔付小于预期赔付来赚钱。

目前平安不被看好主要就是两边做的都不好,新保单持续下滑,投资端又屡屡踩雷,那么这个问题是否严重,根源是什么呢?

新保单减少的原因。

首先是代理人下降

2018年平安代理人团队是138.6万人、2019年是120万人同比下降近10%,2020年是105万人,同比又下降了12.2%,相比2018年高点下降了近40%。

以前代理人是这个样子,几乎没门槛想来你就来,自己买一份,家人再发展发展,自己是代理人也是公司客户。

但是这个模式目前看走到头了,首先能发展的人差不多都发展了,另外一个原因,现在80后、90后开始逐步成为保险销售的重要顾客群体,相比70后、60后,他们获取信息的能力更强,更愿意使用互联网。

这也就意味着以后保险公司不需要以往那么大规模的代理人团队了。

在这个模式被颠覆之前,减少和优化代理人团队,我认为是非常必要的。

代理人数下降带来的阵痛,不仅是销售人员减少带来的新增业务减少,因为代理人团队流失还会带走不少老客户,因为其中大部分代理人从平安离职后,不是离开了这个行业,而是去了别的保险公司。自然也会挖走自己熟悉的顾客。

目前代理人已经下降了40%,我觉得基本也到一个阶段的底线了。

我们再看看下滑的到底是哪种产品

看了上面的两张数据图,我们应该可以发现,这些年平安的保费下降,主要来自哪方面。

分红险从2018年的2078亿,下降到2020年的1290亿;

万能险基本持平;

传统寿险从18年的1004亿,上升到2020年1173亿;

长期健康险从18年的901亿,上升到2020年1158亿;

意外及短期健康险从2018年439亿,上升到2020年519亿,

年金从18年的156亿,上升到2020年822亿。

也就是说如果不看分红险,其实平安这些年的保费是很不错的,其他险种都在增长。

分红险指保险公司在每个会计年度结束后,将上一会计年度该类分红保险的可分配盈余,按一定的比例、以现金红利或增值红利的方式,分配给客户。

在中国保监会目前的统计口径中,分红寿险、分红养老险、分红两全险及其他有分红功能的险种都被列入分红险范围。

和其他险种交了钱不出险感觉打了水漂,或者短期没反馈相比,分红险可以有一些附带收益。大多情况下会和寿险以及年金险结合。

这方面大环境有很多影响,比如18年股市阴跌了一年,有点闲钱也没去处大家可能会买点分红险,19开始股市赚钱效应增强,可能更多人就愿意把钱拿去买基金,这两年基金销量的增长也有目共睹。

2020年又叠加了疫情影响,也会影响保险销售。

之前分红险应该也是保险品种中被诟病最多的险种,保险套路,虚假宣传收益,往往都出现在这个险种,之前也被央视多次点名过,

很长一段时间分红险基本是这样,要么为了抢份额提供高收益,费劲不赚钱,要么虚假宣传虽然赚了钱,却输掉口碑。所以保险公司自身也在调整这方面业务。

同时这两年分红险监管政策也很多。

消费需求、监管政策、主动调整我认为都有影响。

我们需要考虑的是,已经下降了一半规模的分红险未来还能有多少下降空间,会不会恢复增长呢?

第二是投资端的担忧:

平安踩雷华夏幸福以后,大家对平安的投资能力产生了质疑。

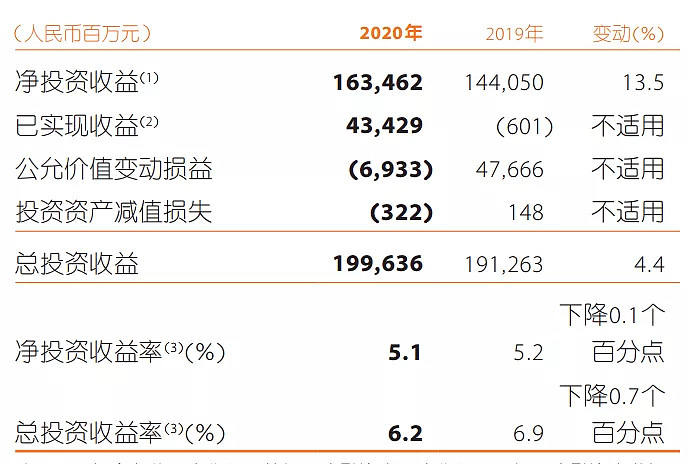

看一下2020年年报的数据。

截至2020年12月31日,公司保险资金投资组合规模达3.74万亿元,较年初增长16.6%。

最近的两笔争议较大的投资,一个是华夏幸福计提了182亿,一个是方正集团可能投入370.5—507.5亿。

看到上面的数据对比,其实这两笔交易在整个投资组合的占比是不大的。

相当于你有接近4万元,不小心弄丢了200元,有500元做了点可能有些风险的事,其实并不影响大局。我理解大部分人更担心的其实不是平安损失了这些钱,而是平安的投资能力,担心他以后犯更多错误。

那么我们在看看,投资组合的部分:

我们可以看到这个组合中占比最高的是债券投资占了50%,股权类投资股票占了8.4%、基金占了1.8%、非上市股权2.2%、长期股权4.2%、这部分合计16%。实际上平安的投资大部分是比较安全的债券。

那么他的投资收益如何呢?

投资收益方面净投资收益5.1%、总投资收益6.2%。

这个成绩和同行比怎么样?行业平均差不多5%左右,而且我们知道金额越大投资难度相对也更大一些,作为龙头的平安肯定比小型保险公司几百亿几千亿的投资难度更大,但是收益其实并没有落下。

整体上看,至少至今平安投资组合的安全程度和投资收益是没什么问题的。这一点我觉得市场过于担忧了。

05

线上对线下的影响

这两年线上销售火爆,很多人担心会替代线下保险公司,我们要弄清楚一个根本,线上虽然火爆,货还是线下这些公司,他们替代的不是保险公司,而是线下代理人这种以往主流的销售方法。

就像十年前线下买美的空调,十年后线上买美的空调,影响的是线下的实体店,影响的并不是美的。

对于平安来说当务之急是打造一些爆款产品,如果能做到反而会受益于线上,但是目前的情况和互联网消费刚普及的时候一样,一些小保险公司靠着给平台高提成,降低自己收益标准甚至降低质量来抢份额。但是长期看优质正规且服务可靠的产品,依然会脱颖而出。

06

最后总结

总体来说我觉得平安目前的问题大概率都能解决,这个行业十年后一定还在,长期看这个行业的空间也非常充足。

以目前市场对ST平安的定价预期,一两年后平安业绩重回增长,当前价格投资也足以获得一份我满意的投资收益。

当然了,不同体系风格的人看重的点肯定是不一样的,对我来说等两年能获得50%、60%的收益拉均一看年化20%左右也挺好,现在这个价格买入踏踏实实睡两年然后赚个稳定收益,挺不错。

对于有能力的人来说,20%可能仅仅是别人一个月的收益预期。有能力每天研究到当下最热门的企业,找到高速增长的赛道。

对于有能力的人我表示敬佩和羡慕,但自己没那个能力所以也只好放弃,投资之道自己能干啥,然后在能力圈范围内找机会就好,最怕的是买入和自己目标不相符的企业,想赚快钱,买了平安自然难受至极。

至此黑白平安的买入逻辑我觉得已经说清楚了,投资没谁一定对,为自己的钱负责。