让近百万股东期盼的中国平安2023年年报,前两天终于发布了。

过去的一年,中国平安的保险卖得好不好?投资业绩行不行?内部信用风险控制得怎么样?新战略“综合金融+医疗养老”到底发展得怎么样?

还有其他诸多问题,都能从这份年报找到答案。

下面开始详细分析中国平安2023年的业绩。

一、寿险及健康险

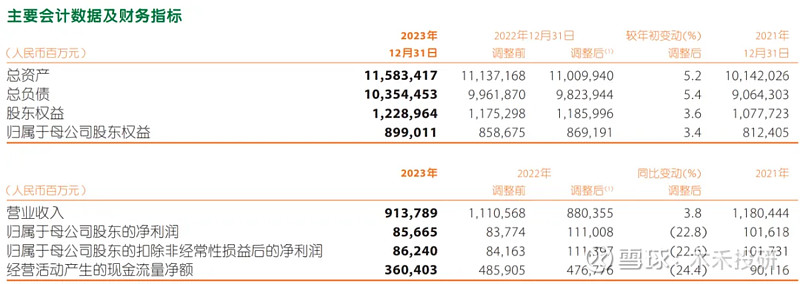

2023年营收9137.89亿,同比增长3.8%,归母净利润856.65亿,同比下降22.8%,经营现金流净额3604.03亿,同比下降24.4%。

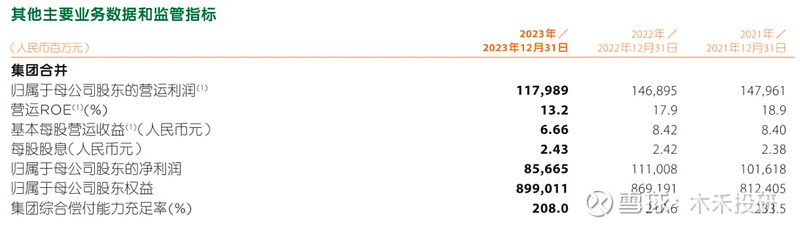

归母营运利润1179.89亿,同比下降19.68%,营运ROE13.2%,同比下降4.7个百分点,充足率208%,同比下降9.6个百分点。

这两张图就是中国平安的整体业绩表现,没有实际意义,但是有象征意义。

除了营收增长,其他财务数据全都下降,象征着保险行业还没有触底,进一步意味着经济的低迷程度,因为银行和保险直接和经济挂钩。

这也是保险企业市值一直被压着起不来的原因,外部环境压力巨大,内部经营改革阵痛期还没过去,都成夹心饼干了。

我们接着来看具体业务表现,首先就是大家都看重的新业务价值。

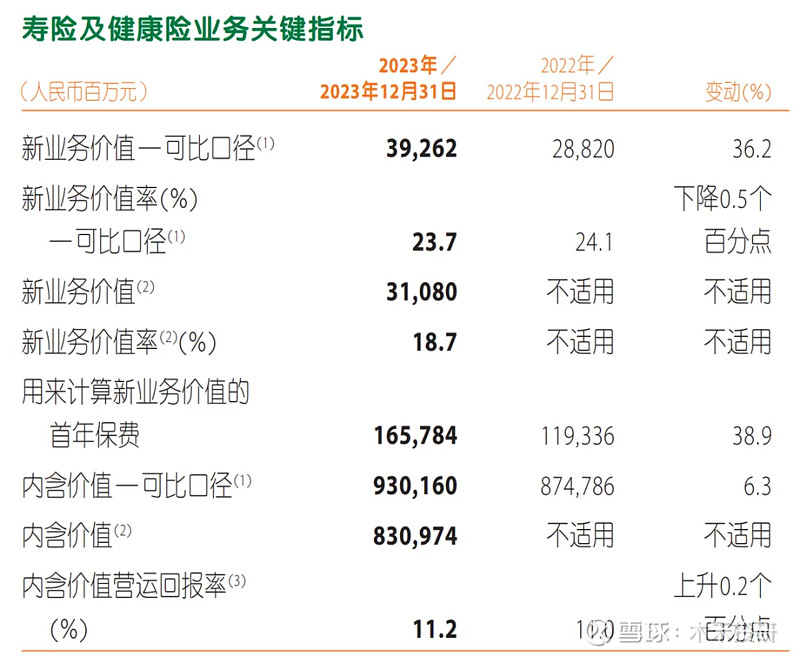

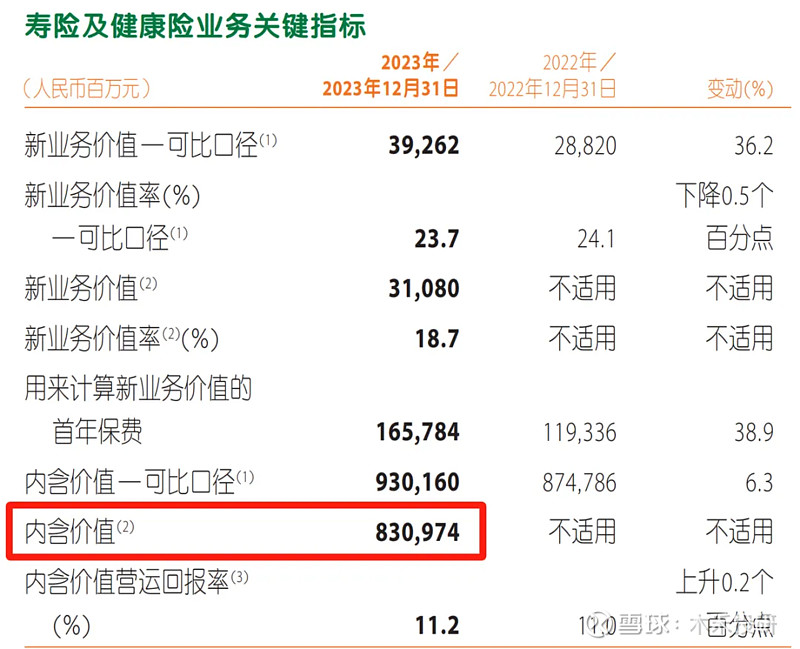

新业务价值可比口径392.6亿,同比增长36.2%,不过经过调整后的新业务价值只有310.8亿。

价值虽然是上升的,但是新业务价值率依然还在继续下调,而且幅度不小。

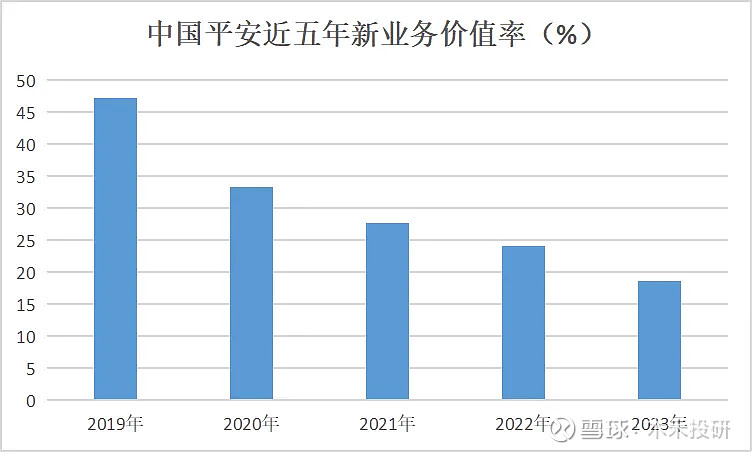

2023年的新业务价值率已经只有18.7%,相比2022年的24.1%,下降了5.4个百分点。

而且已经连续下降5年。

如果追溯到2017年,新业务价值率更是高达57.1%,下降幅度非常大。

保险公司是一门做“未来生意”的行当,客户把保费交到公司,这笔钱一定要产生收益才行,尤其是很多非纯医疗险保单本身就带有“回报”属性。

所以逻辑很简单,如果公司不能让这笔钱产生大于应当给予客户回报的收益,那就会亏损。

但是投资这个东西,是收益后置行为,谁都不知道明天会赚多少钱。

所以当下的回报预期都是基于对未来的假设。

比如中国平安初期的内含价值预计回报计算方式,是基于假设长期投资回报率5%,风险贴现率11%。

但是现在这个经济环境,连平安的资管都没有信心,所以2023年就下调假设长期投资回报率到4.5%,风险贴现率下调到9.5%。

既然回报预期下调,价值率当然也会跟着下降。

如果你相信中国平安的那群金融精英比你厉害,那么一定要对未来的市场风险更加敬畏。

当然个人投资者还是有点不一样,会灵活很多,资金规模越大,难度越高,而且很多公司还不能买。

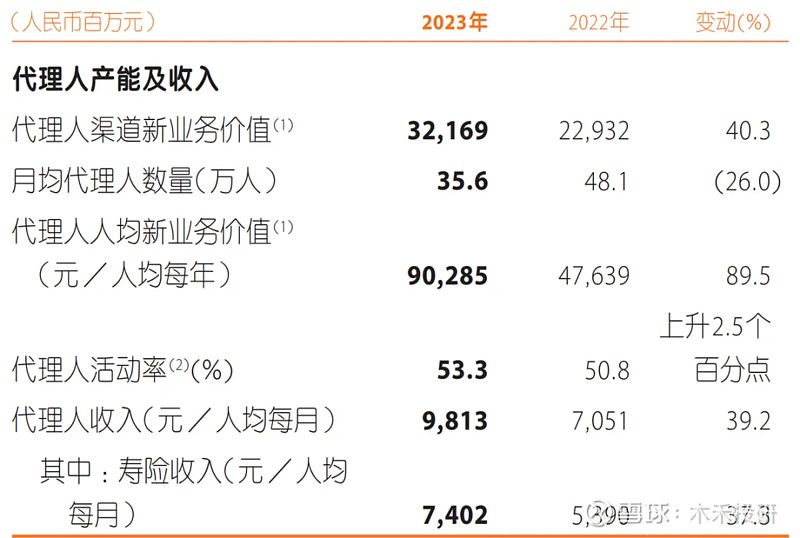

对于寿险及健康险业务,还有一个很重要的当然是代理人表现情况。

截止到2023年12月31日,平安的寿险代理人数34.7万,同比下降22%。

2017年的时候还有138.6万的代理人,下降得真狠,而且还没有触底。

简单笼统地看一个对比,2017年中国平安营收8909亿,已赚保费5730亿,保险业务收入6050亿,净利润1000亿。

然后2023年营收9138亿,已赚保费5364亿,保险业务收入5364亿,净利润1093亿。

可以简单地认为曾经一百多万人为平安赚了一千亿,现在三十多万人依然还是赚了一千亿。

人数如此大规模地下降,是一定会影响保单数量的。

之前的人海战术,逻辑很简单,这一百多万代理人,首先自己肯定是会买的,然后也一定会推荐身边的亲朋好友买,最后才是扩展陌生客户。

这个方式的优点当然是能快速扩大规模,中国平安能坐上第二大保险公司的位置,靠的就是这一点。

但是缺点也很明显,每个代理人身边的亲朋好友是有限的,等他们把朋友圈的资源消耗完,意味着规模也就到了天花板。

而一旦保单没有了大幅度增长,如此庞大的代理人规模,各项成本都太过庞大,曾经的功臣就变成了累赘。

再加上保单是有剩余价值的,比如某个产品总交费年限是15年,你已经交了三五年,如果不是个人经济遇到问题,是不大可能断交的,因为断交之后,返给你的钱会很少,你再换一家保险公司重新交费,是划不来的。

所以之前服务你的代理人还在不在平安已经无关紧要。

那么对于保险公司来说,没有任何理由不缩减代理人规模,这才是中国平安代理人改革的基本出发点。

实际上成果也非常好,人数少了100多万,业绩并没有下降。

而留下来的三十多万代理人,收入当然会大幅度提升,现在平均每人能赚9813元/月,同比增长39.2%,多好的事情。

对于公司来说,最终留下来的肯定都是精英,让他们的待遇大幅度提高,充分发挥1个顶10个的优势精神,核心竞争力会无比强大。

如果1个顶10个有点夸张,那么1个顶5个总是没问题的,如果真是这样,那代理人数量还可以下降,比如降到28万左右不是不可以。

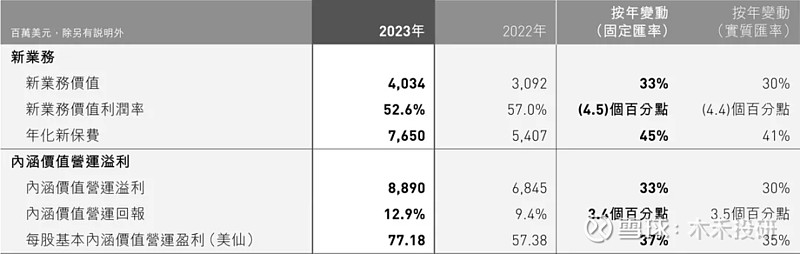

你看看有着“最优秀代理人”称号的友邦保险,2023年的新业务有一半是新客户带来的,依然是遥遥领先全球整个行业。

正好前阵子友邦保险也发布了年报,我们对比一下。

作为中国平安的老师,友邦确实很优秀。

2023年新业务价值40.34亿美元,同比增长33%,新业务价值率52.6%非常高,相比2022年也有所下降,不过4.5个百分点的下降幅度,比平安要低一些。

但是从近三年的数据来看,新业务价值率分别是59.3%、57%和52.6%,同样也是连续下滑,只是没有平安的幅度大而已。

两家行业头部公司都这么难,可想而知其他中小型保险公司有多惨。

友邦年化新保费大涨45%达到76.5亿美元,创历史新高。

他的五大业务市场,新业务价值和年化新保费全部都有不同程度的增长。

虽然新业务表现不错,但是友邦的税后营运溢利62.13亿美元,同比是下滑1%滴,而且这是上市之后第一次下滑。

他的总加权保费收入379.39亿美元,同比增长7%,这主要是我们内地市场贡献了增速。

作为很早就改革代理人的友邦,在2023年的年报里面,出现“最优秀代理”的次数高达32次,够高调的。

不过人家确实有高调的资本,旗下客户大部分都是高端客户,而且还在新增,所以利润率要高很多,这是所有保险公司都应该学习的。

我们整个保险行业近几年的趋势也在快速向这个方向靠拢,代理人数高峰期曾突破1000万,现在仅剩300万。

未来是一定还会下降的,包括我刚说平安的代理人下降到28万左右,并不是开玩笑,甚至可能更低。

因为随着金融市场越来越成熟,年轻人学历越来越高,以前那种背几个产品,学几句术语就能忽悠人买保险的时代,早就一去不复返了。

这张图片是平安年报的第一页,作为公司概览的代表,发展目标非常明确,也非常难。

未来的保险市场一定是精英时代,也一定不是单纯的卖某个产品这么简单,一定是越来越与家庭财富管理挂钩的。

所以这就对代理人的个人能力有很高的要求,平安现在这34.7万人里面,能有1%这种人才就很了不起了。

所以说代理人改革还远没有结束,可能人数很快会触底,但是人才培养,还是一个很漫长的过程。

但同时也意味着未来市场巨大的潜力,因为整个行业都会进行大转变,消费者的诉求不再是买产品,而是买服务。

而中国平安虽然现在还远做不到这一点,但是放在国内的保险企业里面,那也是遥遥领先的,矮个里面挑高个嘛!

另外关于平安的寿险和健康险,还有一个值得称赞的就是偿付能力。

这个看一眼就行,寿险、养老险和健康险的核心能力充足率分别为105%、174.9%和248.8%,监管最低要求是50%。

综合偿付能力充足率分别为194.7%、264.3%和306.1%,监管最低要求是100%。

充足率非常优秀,远高于监管值,偿付能力没任何问题。

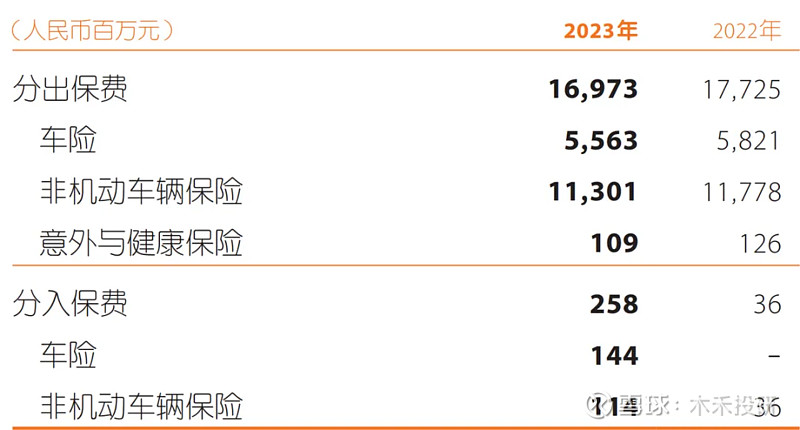

二、财产险

再继续来看中国平安的财产险收入情况。

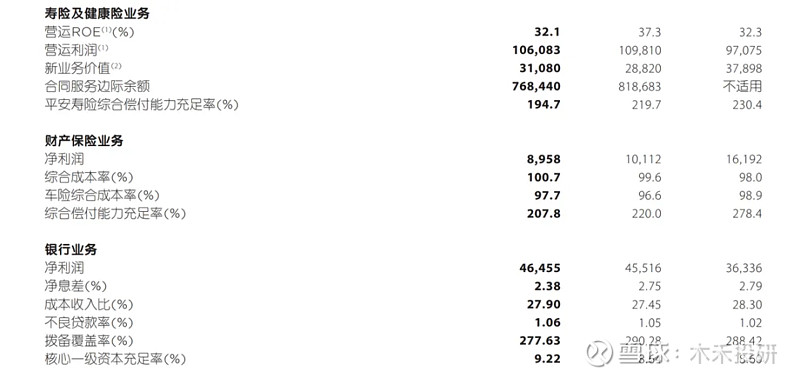

2023年财产险收入3134.58亿,同比增长6.5%,营业利润89.58亿,同比下降11.4%,综合成本率100.7%,同比上升了0.9个百分点。

别看这小小的不到一个百分点,对利润的影响是很大的。

这六个主要保险的原保险保费总收入2705.7亿,其中健康保险增长最快,原保险保费收入132.50亿元,同比增长36.7%。

当然主力军还是车险,原保险保费收入2138.51亿,同比增长6.2%,承保车辆数同比增长6.4%,表现是不错的。

另外年报里面还说了,现在小微企业的还款压力仍然比较大,所以保证保险业务的成本率131.1%,同比上升了5.5个百分点,意味着这一项的亏损是68.34亿。

之前保证保险贡献了很好的承保利润,但是近年一直在收缩,比如2022年这个业务的亏损达到90.13亿,从去年四季度开始已经停止了融资性保证保险业务,今年这个业务即便亏损,应该也是很小的。

如果剔除这个保证保险的亏损影响,综合成本率是98.4%。

财产险虽然有所增长,但是“再保险”是下降的。

2023年分出保费169.73亿,同比下降4.2%。

我们的再保险市场还处于初级阶段,国内做得比较好的,也只有中国财产再保险这一家公司,理论上未来也会大规模发展,但是还早得很。

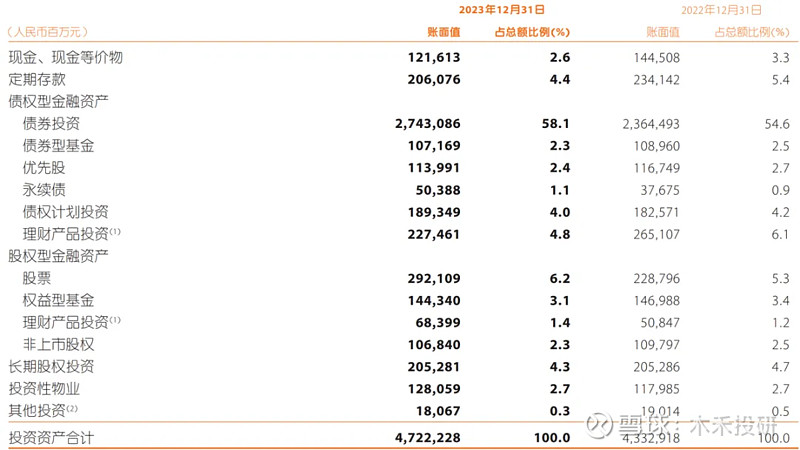

三、投资

中国平安2023年的保险资金投资业绩,应该是很多人不满意的。

从组合类型来看,占大头的债券投资账面值2.74万亿,占比58.1%,同比上升了3.5个百分点,看样子是加大了避险力度。

股票账面值2921.09亿,占比6.2%,同比上升0.9个百分点,变动不是很大,但是亏损比较大,等下还会说,因为上面这张图里面没有。

理财产品账面值2274.61亿,占比4.8%,同比下降1.3个百分点。

这个账面值减少了376,46亿,原因很简单,大家应该都知道,去年还吵了好一阵。

如此大规模的投资金额,我们来看看收益表现。

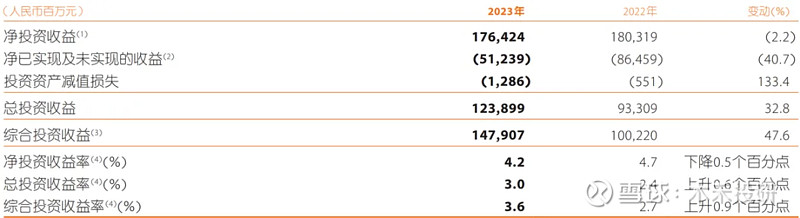

2023年净投资收益1764.24亿,同比降低2.2%,净已实现及未实现的收益为-512.39亿,同比降低40.7%,投资资产减值损失-12.86亿,同比增长133.4%。

这个净已实现及未实现的收益就包含了股票损益,从2022年开始,平安就不再单独公布股票战绩了。

但是我们可以根据包含项目大概计算一下。

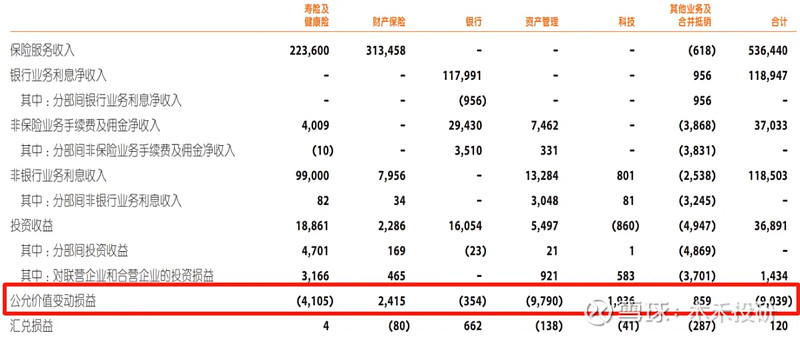

上图我用红色框出来的就是损益部分,2023年平安的寿险及健康险公允价值变动损益是-41.05亿,财产险公允价值变动损益是24.15亿,两者加起来就是-16.9亿。

那么把净已实现及未实现的收益亏损的512.39亿,减去保险公允价值变动亏损的16.9亿,还剩495.49亿的亏损,几乎就是平安买股票亏损的钱。

所以2023年亏钱了的朋友看看中国平安就心理平衡了,人家那么牛都亏了近500亿,咱那点亏损不算啥。

当然这不能怪平安的投资能力不行,前面就说了,人家是有很大限制的,受大行情的影响比我们个人投资者要大很多。

所以前两年平安都比较惨,2022年在股市也亏损了近590亿,去年还是少亏了90亿,有进步的。

当然这里面不要产生误解,这个损益变动是动态的,如果平安持有的公司今年又涨起来,就赚回来了。

总投资收益1238.99亿,同比增长32.8%,实现综合投资收益率3.6%,虽然同比上升了0.9个百分点,依然严重拖后腿,净投资收益率4.2%,同比下降0.5个百分点。

好在前几年收益很高,近10年的平均净投资收益率还是有5.2%,平均综合投资收益率也有5.4%,并不算低。

但是现在中国平安的假设内涵价值长期回报率是4.5%,离近十年平均综合投资收益率只有0.9个百分点的差距。

如果这两年的收益率再不提高,那就麻烦了。

现在债券类资产的收益率肯定还会持续降低,平安必须找到更好的投资标的才行。

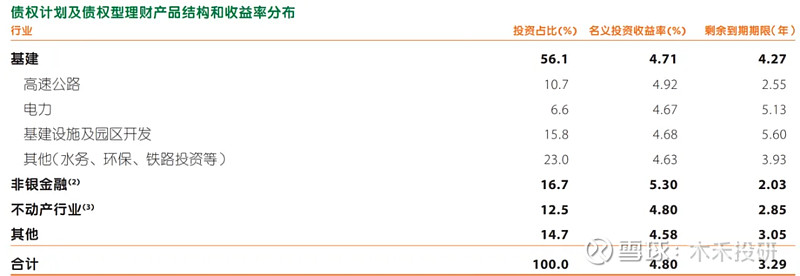

去年平安的债券规模819.13亿,主要集中在基建上面,占总投资的1.7%,下降了0.5个百分点,我估计今年还会继续下降。

对了还有一个不动产投资,华夏幸福出事的时候,很多人说平安是一家隐形的房地产公司,现在好像也没人说了。

2023年平安的房屋及建筑物公允价值1626.54亿,其中投资性的有1437.55亿,公司总资产115834.17亿,意味着房地产资产占比1.24%,可以忽略不计了。

总归一句话,平安无论如何都要想办法让投资收益高于4.5%,这是底线,否则就会一年比一年差。

关于平安银行的业务这里就不详细讲了,分析银行完全是另一个逻辑,平安银行也在文末的《A股核心资产研究汇总》里面,以后抽时间单独分析。

四、资产管理

中国平安的资产管理规模非常大,现在高达7万亿,主要通过平安证券、平安信托、平安融资租赁和平安资产管理等公司经营。

其中又以平安资产管理为核心,资金来源于两方面,一方面是管理本公司的保险资金,另一方面也提供第三方资产管理服务。

第三方资产规模相对比较小,只有5284.27亿,同比增长2.6%。

规模在稳步提升,但是管理难度却是大幅度提升。

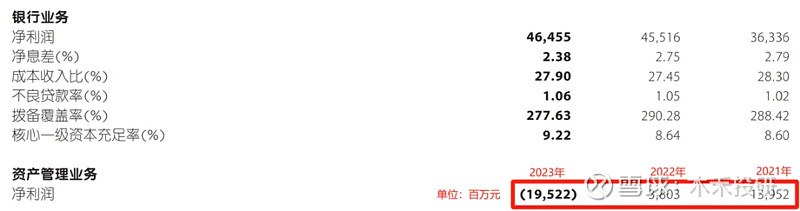

如上图所示,资产管理业务净利润2023年亏损195.22亿,投资太难了。

中国平安的资管团队,压力山大啊!

也有很多朋友专门问到这个问题,是不是平安的投资能力不行了?

也不能这样去看,首先要知道资产管理是一个较长周期的业务,可以简单地理解为我们常说的价值投资,他不是一个投机行为。

所以短时间内的损益变动很正常,而且受经济环境影响很大。

在如此低迷的情况下,7万亿的规模,亏损不到200亿,浮亏不到0.3%,不用大惊小怪。

去年资管业务也就盈利38个亿,同样也可以忽略不计。

资本市场的价格波动,还有资产估值的下降,是造成损益变化的主要两个原因。

当然账面上额度亏损那也是亏损,连续亏损肯定也是不行的,所以今年平安在资管团队上,应该会有比较大的调整。

五、综合金融

这一块业务本质上与招商银行类似。

用白话来说,这块业务就是想办法抓到高净值客户,然后把更多的产品卖给他们。

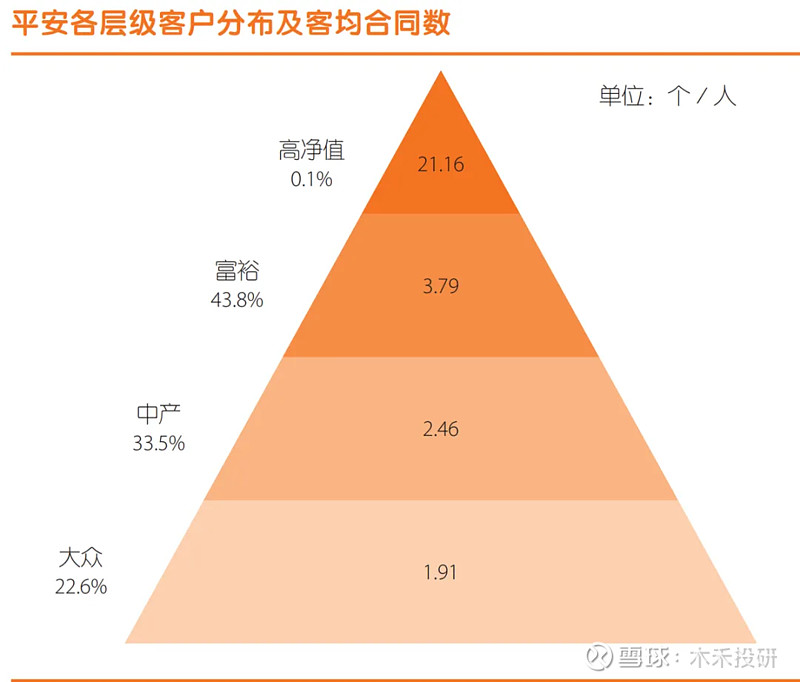

对于普通人来说,纯粹出于保障需求,买两三个保单就到顶了,但有钱人不一样,平安特意设计了一个人群金字塔。

这个金字塔有四层,年收入10万以下的,是大众层,占比22.6%,你看平均每人只买了1.91个产品,连两个都不到,大部分肯定都是只买一个医疗险。

年收入10万到24万之间的,是中产层,占比33.5%,平均每人也才买了2.46个产品,并不多。

年收入24万以上的,是富裕层,占比最高达到43.8%,平均每人买了3.79个产品。

绝大部分保险产品都是不便宜的,像那种几百块钱的百万医疗,那是入门级引流的,如果还要加高一点重疾或者意外,价格蹭蹭蹭就上去了。

如果还想要点分红功能,那产品就丰富了,只有你想不到的,没有设计不出的。

所以能够买多份产品的,肯定是有一定经济实力的,按照平安的标准,至少也要每个月赚2万以上。

另外还有0.1%的高净值人群,资产规模是要在1000万以上的,这部分客户的需求肯定跟下面三层的客户都不一样,他们更多的是需要资产保值和升值。

所以这些人平均买了21.16个产品,中国平安2023年的客户数量是2.32亿,比年初增长2.2%,意味着有23.2万这样的客户。

而且持有合同数量越多的客户,留存率越高,比如持有4个合同以上的客户,留存率达到97.7%,远高于只买一个产品的客户。

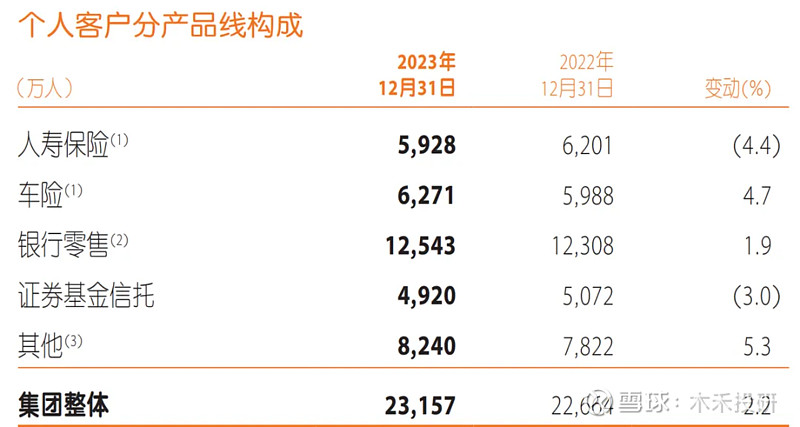

当然不要以为这两亿多人都是买保险的,有一半是在银行办卡的。

寿险客户5928万,同比下降了4.4%,主营业务客户是减少的。

车险客户6271万人,倒是同比增长了4.7%,这要归功于新能源汽车的爆发,带来了不少新的合作伙伴。

银行零售客户1.25亿,超过了一半,而且还同比增长了1.9%,办卡的人多了,原因你懂的!

2023年的个人业务板块,客均营运利润497.64元,从每个人身上也就赚了不到500块钱,看样子大量高净值客户以下的群体,是不愿意掏钱买更多产品的。

这个也与经济环境挂钩,社会整体消费起来之后,大家都愿意买买买,那个时候多买几个平安的产品也是顺理成章的事情。

毕竟当你兜里有钱有消费意愿,未来还有赚钱预期的时候,你的客户经理跟你说:“黑猫,几顿饭钱就能有啥啥好处或者回报,赶快搞一个。”

大概率你是会乖乖贡献人均合同数的。

六、医疗养老

这个业务目前规模还比较小,但是未来的想象空间,也是平安众多业务中最大的。

规模小到什么程度?

小到平安的年报都做不出一张图标,你看前面我讲的那些业务,平安都做了很多统计图标,就这个养老没有。

在董事长致辞里面倒是有一张实拍图。

目前中国平安已经与国内所有的百强医院和三甲医院都达成了合作,100%覆盖,公司内部医生团队大概5万人,合作药店23万家,比年初新增近6000家。

前面说的那2.32亿客户里面,有64%的人使用了养老生态圈服务,去年付费的用户4000万,还是挺多的。

我就买过平安的体检卡。

不过平安布局健康领域很多年了,现在依然是亏损的,2023年平安健康营收46.74亿,亏损3.23亿,亏损幅度同比下降49.3%,进步还是很大的。

而且这个业务还贡献了不少其他业务的新客户,2023年有31.5%的新增客户来自于医疗养老生态圈,这么大的市场前景,未来一定是平安重点发力对象。

除了与医院合作之外,平安自己也开医院,比如2021年就接手了“北大医疗集团”,旗下的北京大学国际医院去年收入突破21亿,也不小的。

到现在平安已布局5家综合医院,1家康复专科医院,1家心脑血管专科医院,17家健康管理中心和10家儿童康复中心,未来肯定还会继续扩大规模。

在说养老领域,这块市场就更大了,2022年我们的老年人口突破2亿,预计2035年突破3亿,而我们的养老市场可以说还才处于初级阶段。

我不认为以后的老人能够依靠后代,尤其是80和90这两代人,大部分注定一辈子压力都比较大,甚至可能包括00后这代人,说得残酷一点,这是被牺牲掉的。

这个敏感话题不深入讨论,再加上大量独生子女,两个年轻人面对四个老人,就连免费的陪伴都会很难,因为不可能这么多人生活在一起,所以我觉得以后的老人只能靠自己。

如果是这样的话,居家养老这个产业链的前景将无限大。

七、总结

中国平安2023年的这份业绩,说不上好,也说不上差。

虽然归母净利润856.65亿,同比下降22.8%,归母营运利润利润1179.89亿,同比下降19.68%,下降幅度都很大。

但是核心业务寿险、财险和银行这三大块的归母营运利润下降2.8%,其实还算好。

如上图所示,这三块业务基本上还是稳住了。

但是业绩毕竟是下降的,所以不能说多好,同时在这种经济背景和行业景气度低迷的情况下,能做出这份成绩,已经算是不错的,所以并不能说他差。

而且中国平安2023年每股派息1.5元,全年股息为每股现金2.43元,现金分红比例37.3%,分红总额连续12年增长。

这无论如何都值得夸奖一下。

同时也要严肃地给平安打个气,再加加油,因为今年同样会比较难。

整份年报最重要的一组数据,就是假设长期投资回报率从5%下调到4.5%,风险贴现率从11%下调到9.5%。

这个假设可不是一般的假设,回报率和贴现率下调,就意味着内含价值的下降,这肯定是不行的。

虽然2023年平安的寿险和健康险内含价值9301.6亿,同比增长6.3%,但其实没有这么多。

因为回报率和贴现率下调后,内含价值调整修正好只有8309.74亿,如果今年不多卖出去一点保单,营业利润是会压力很大的。

所以平安今年还要使劲努力卖保险才行,才能保住现在的基本盘。

当然,比保险更需要努力的是资管团队,继续3.6%的收益率可不行,不但不可行,而且还有危险,前些年积累下来的家底已经被摊薄不少了。

如果不想再拖后腿,收益率至少必须要提高1.6%才行。

3月22日平安开了个业绩发布会,高管就差拿着高音呐叭喊,现在公司被明显低估了,我们一定会实现高质量增长的!

现在中国平安的寿险P/EV是0.92倍,整体P/EV是0.55倍,整体每股EV是76.34元。

我也觉得是被低估了!

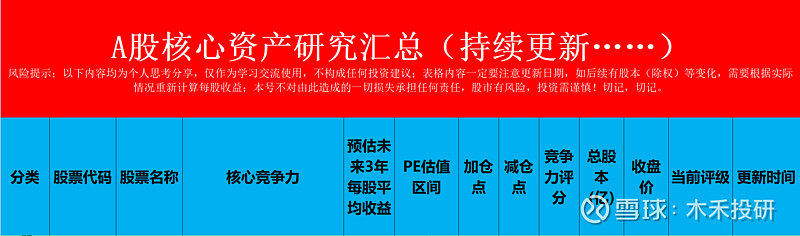

我做了下面这张《A股核心资产研究汇总》表,里面精选了上百家优质公司,并附数万字的分析方法。

所有分析过的公司都会在上面这个表里更新数据。

一起探索企业基本面的研究,收获必然巨大。

小拇指,发财手点个赞......

#雪球星计划# #保险# #中国平安:现金分红水平连续12年保持增长# $中国平安(SH601318)$ $友邦保险(01299)$ @今日话题