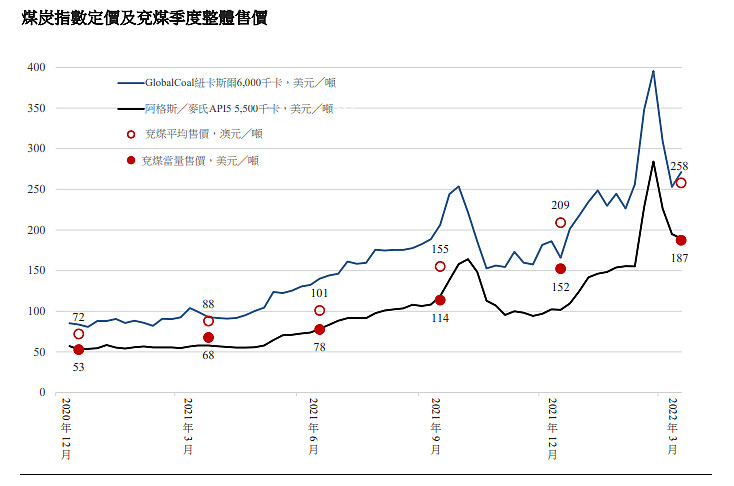

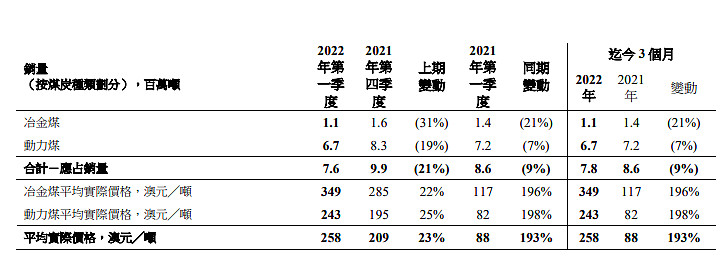

$兖煤澳大利亚(03668)$ 由于公司有充分的信息,跟踪API5價格是推测利润的可靠依据。

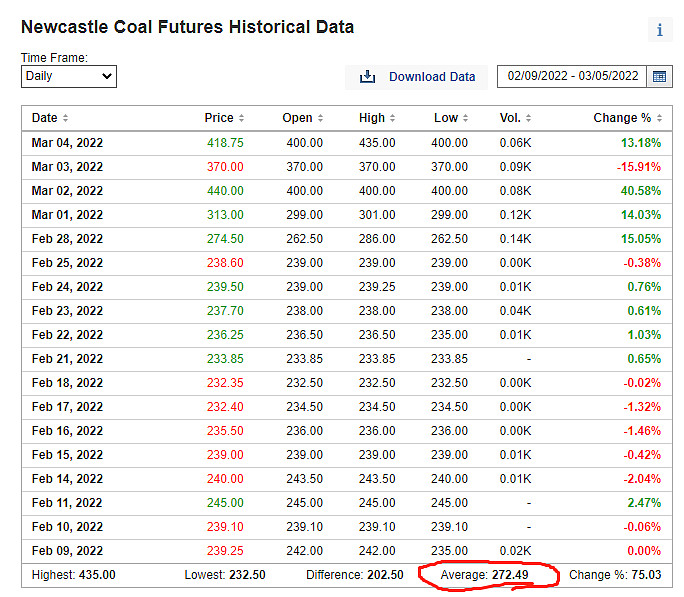

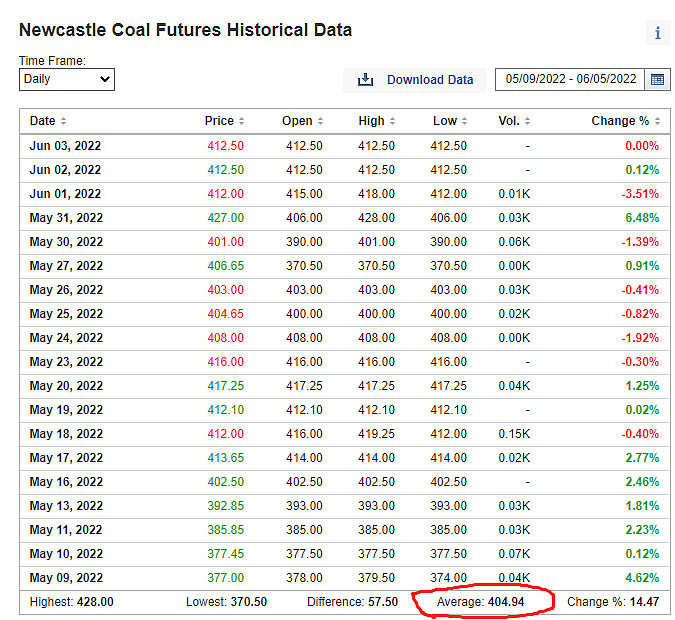

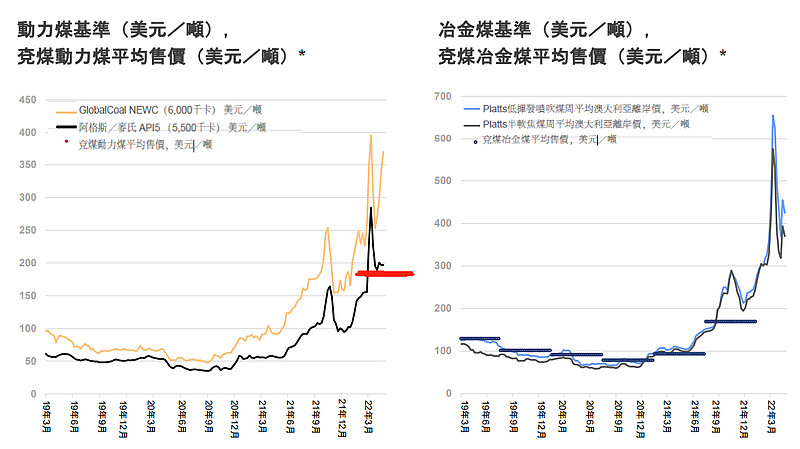

兗煤按與API5 5,500千卡動力煤價格指數掛鉤的價格銷售其大部分動力煤,其餘部分動力煤則參考 GlobalCOAL紐卡斯爾港出口6,000千卡動力煤價格指數(GCNewc)進行定價。于2022年第一季度, 於達到逾300美元╱噸的峰值後,API5價格平均為174美元╱噸。GCNewc指數亦躍升至創紀錄水 準;于達到逾395美元╱噸的峰值後,平均為264美元╱噸。

根据上图,与6000的差90~100美元左右。从数据看,与今年以来印尼煤炭基准价格:

1月158.50美元、2月188.38美元、3月203.69美元、4月288.40美元、5月275.64美元

6月323.91美元。接近?估计二季为295美元(407澳元)

而二月的,五月份的

修正偏差后估计在300美元吧/0.72=416澳元。

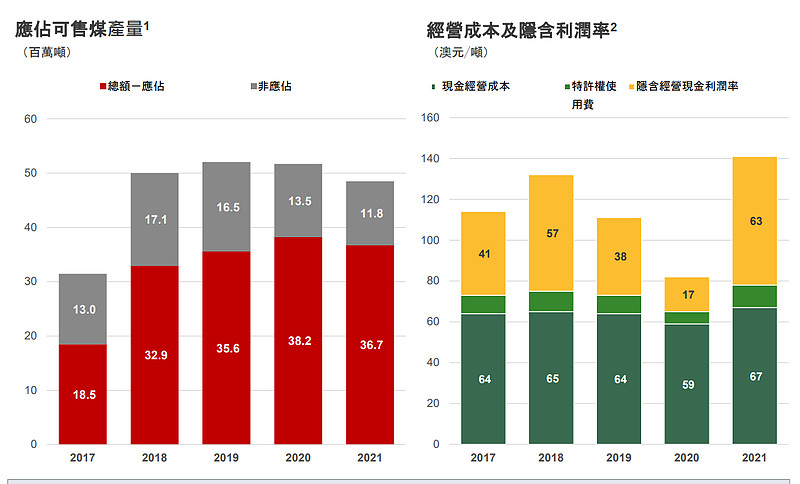

一季收入:258澳元/吨,销7.8百万吨 =87.63亿人民币,成本29.93亿,+0.858亿澳元许可=57.7-3.95=53.75*0.7=37.62亿人民币

二季收:根据嘉能可说折扣加大,且对API 5的走势,预测 收入在180~185美元,与一季相当258 澳元/吨,销8.1百万吨 ?=21亿澳元-7.01亿澳元成本 (76+11元)*8.1=14*0.7=9.8*0.72*6.7=47亿人民币。

上半年约84/0.85=98.80亿港元。下半年如果一样,则约100亿港元,分红50亿。/13.2亿股=3.79元/股。

去年净8.61亿/7.91亿澳元,折旧摊销8.31亿澳元,净现金流19亿澳元。有息负债约13.42亿澳元=75.95亿港元。资本开支约3亿澳元=17亿

今年推测现金流=200+45=245亿。分红50亿,还债务100亿,还有95亿可资本开支。

这样公司正在利用高能源价格的意外之财来恢复财务状况。 这种能源股“便宜”是有原因的,因为可能是暂时的,但如果它能够继续从当前的通胀环境中获利,它肯定是投资组合的一个有价值的补充。

兖矿能源上周表示,它正在考虑向兖煤的股东发行价值3.60美元的可转换债券,以换取公司尚未持有的剩余4.982亿股股票,交易价值约为18亿美元。

大股东增持由于兖煤澳洲有退市风险,市场担心?21年未,信达15.89%、嘉能可6.4%、鲁信5.41%,估计信达和鲁信同意,目前在减持,好让流通股增加,知情人士告诉路透社,嘉能可认为这笔 18 亿美元的交易“不可接受”,因为它“严重低估”了该股。这样加上小股东10.04%,超15%,可不退市。估计可转债或者可行,因为转换成兖矿能源也是国企的一种退出方式。

换种思路,兖矿能源 一季有66亿(66-37.62*62%)*4+200*85%*0.84=313/169=1.85倍【全年增长可观】,这样也是国企退出的一种选择。

【我们预计公司22~24年归母净利297/272/222亿元,研究员: 海通证券 ● 李淼,王涛,吴杰,戴元灿,

预计公司2022-2024年归母净利润分别为235/244/250亿元。研究员: 兴业证券 ● 王锟

预计公司 2022-2024 年归母净利润 分别为 338.7 亿元、437.1 亿元、482.7 亿元,EPS 分别为 6.84、8.83、9.75 元,同比增长 107.9%、29.1%、10.4%。综合考虑 PE 及 DDM 估值方法,给 予公司目标价 56.08 元/股,给予“买入”评级。张樨樨 分析师网页链接】

兗礦能源就此指出,兗煤澳洲股價大幅 上漲是源於短期因素導致煤炭價格在最近飆升。潛在對價是在考慮了兗煤澳洲股 2 票的歷史交易價格、可比公司估值、可比交易估值以及市場對未來煤炭價格的共 識等長期因素後得出的。 包括兗煤澳洲在內的煤炭公司近期的股價目前處於歷史高位,兗煤澳洲股份的股 價幾乎是一年前水平的三倍(即使在最近支付了 0.704 澳元的股息後)。在這種 情況下,兗礦能源認為,潛在交易能夠為那些希望退出但無法以當前市場價格 (包括由於市場流動性不足)退出的兗煤澳洲股東提供合理的機會。 H 股可轉債作為潛在交易對價(如潛在交易最終實施),可以為兗煤澳洲股東提 供更多靈活性:一方面,兗煤澳洲股東可以選擇出售所持兗礦能源 H 股可轉債, 退出投資;另一方面,兗煤澳洲股東可以選擇持有兗礦能源 H 股可轉債獲得固定 利息及本金款項,規避煤炭行業的股價波動。此外,兗煤澳洲股東也可將兗礦能 源 H 股可轉債轉換成兗礦能源 H 股,繼續持有一家規模更大、資產組合更多元化、 抗風險能力更強的能源公司股票。