上周五多项支持房地产重磅政策发布,机构最新观点认为,地产鼓励政策下,钢铁等周期板块或有突出表现。

【地产鼓励政策下钢铁等周期表现或较突出】

根据华福证券数据统计,历史上,我国有过两次较大规模的地产刺激政策。选取前期两次代表性地产鼓励政策出台的时点,统计政策出台后的不同时间段,各行业表现情况。

其中,第一次,是2008年11月5日国务院常务会议提出扩大内需、刺激经济的十项措施;第二次,是2014年7月21日央行投放万亿PSL,为国开行棚改贷款注资。

2008年房地产鼓励政策推出后,建筑材料行业明显受益;2014年的房地产鼓励政策下,钢铁与非银表现较为突出。

【机构依然看好高股息资产后市机会】

申万宏源证券中期看好高股息的投资机会$中证红利ETF(SH515080)$ 。短期高切低板块轮动,微观结构矛盾修复后,市场主线重回广义高股息投资是大概率。电力、煤炭、家电和周期已完成了第一波估值修复,后续的看点是分红比例提升(2023年报已充分验证)和无风险利率下行,以及周期向下寻求价格支撑(确认ROE波动率回落的关键)的情况。

回顾近年来A股风格的演绎规律,国投证券表示,市场风格的切变背后是不同审美偏好的主导资金发生切换。截至2023年末,保险公司投资股票的余额达到3.33万亿元,相比2022年末增长1444亿元。同时,在公募机构群体中价值派资金在不断成长壮大,在绝对收益价值派的配置偏好下:估值不贵(PE低于30倍,PB低于1.5倍)且基本面持续向上(ROE中枢能够实现稳定上移,与中长期增速更相关)的领域将是核心方向,当我们对照A股市值主体中证800进行分析,基本上标的围绕以大盘价值高股息和大盘成长出海为主。

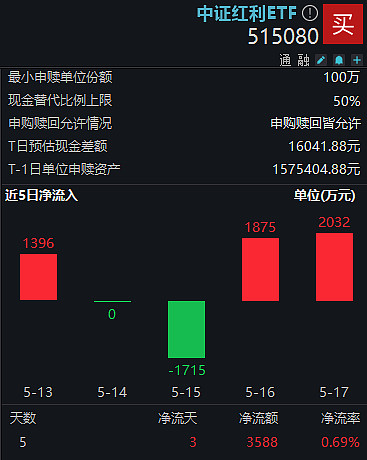

【中证红利ETF连续两日获资金净申购】

具体到二级市场上,红利主题ETF也成为不少长线资金布局的主要途径。根据数据,截至5月17日,中证红利ETF(515080)已经连续2日获资金净申购,近60日净申购额增至4.58亿元。

资料显示,中证红利ETF(515080)标的指数主要选取两市现金股息率高、分红连续性在三年及以上、同时具有一定规模及流动性的100只股票为成份股,采用股息率加权,反映A股市场高红利股票的整体表现。

截至4月30日,近十年来中证红利全收益指数区间累计涨幅272%,年化收益率为14.46%,跑赢同期沪深300收益(7.78%)、上证50收益(8.33%)。场外可关注联接基金(A份额012643;C份额012644;E份额016363)。

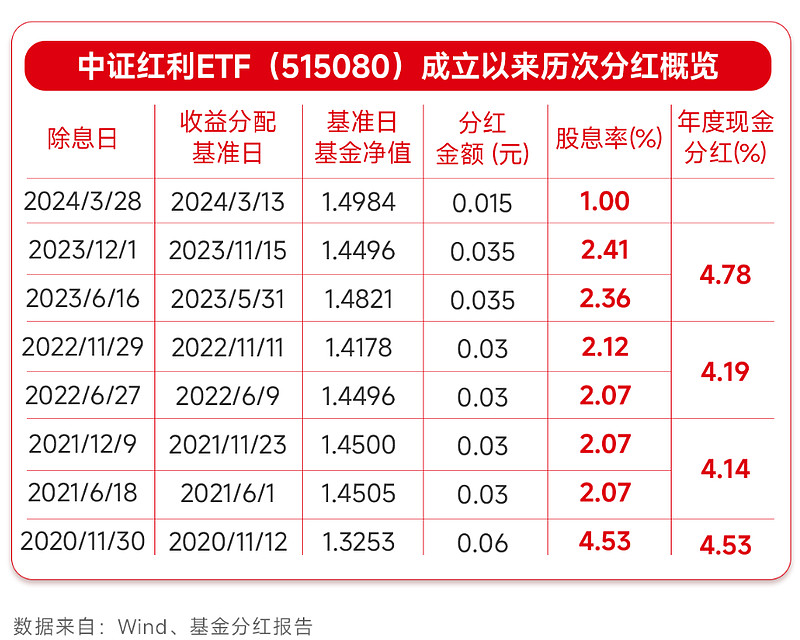

得益于底层资产的“高分红”特性,上市以来中证红利ETF(515080)已累计分红8次。过去三年,中证红利ETF每年均实施两次分红。今年中证红利ETF进一步明确分红机制,增加“每季度可对基金相对标的指数的超额收益率进行评估”描述,未来季季分红或可期。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

中证红利指数近五年表现分别为15.73%(2019)、3.49%(2020)、13.37%(2021)、-5.45%(2022)、0.89%(2023)。中证红利指数由中证指数有限公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。