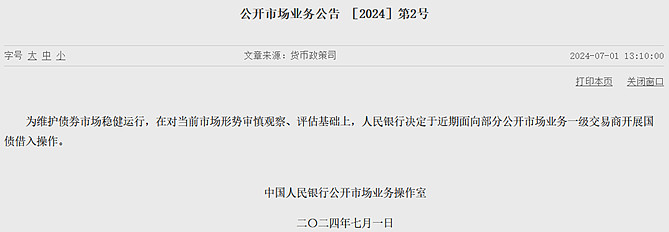

7月1日,中国人民银行发布预告称,将开展国债借入操作。

7月5日,央行证实,目前已签协议的金融机构可供出借的中长期国债有数千亿元,将采用无固定期限、信用方式借入国债,且将视债券市场运行情况,持续借入并卖出国债。

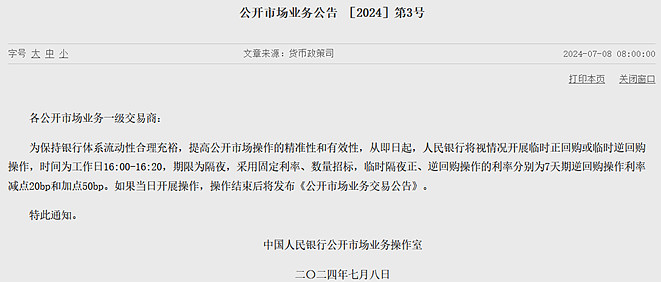

7月8日,央行再次发布重磅信息,从即日起,将视情况开展临时正回购或临时逆回购操作,时间为工作日16:00-16:20,期限为隔夜,采用固定利率、数量招标,临时隔夜正、逆回购操作的利率分别为7天期逆回购操作利率减点20bp和加点50bp。

图片来源:中国人民银行

央行的这一波操作,背后原因是什么?对债市又会产生怎样的影响呢?

01

近期债市表现

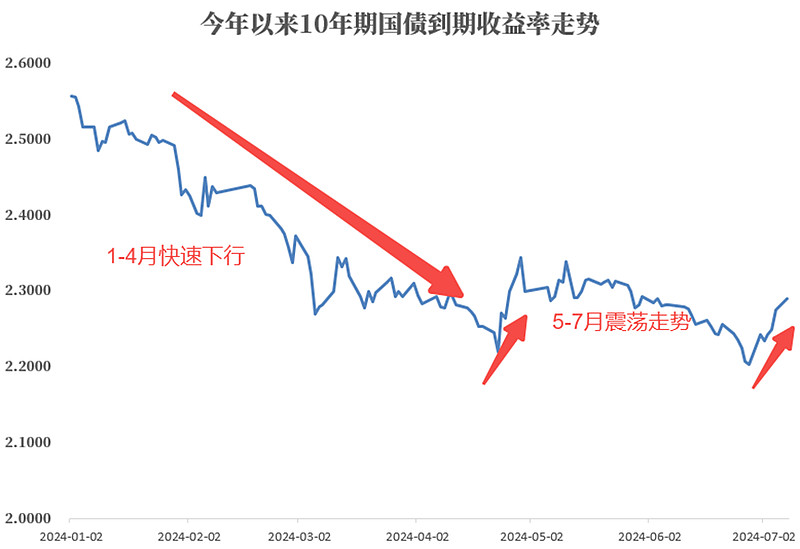

我们先对近期债市表现做一个简单的回顾。

7月1日央行预告信息发布后,当日下午10年期和30年期国债收益率快速反弹,截至收盘分别上涨至2.2725%、2.4750%,波动幅度达到过去五年P99分位值。

而后的2日和3日,10年期和30年期收益率小幅下行,保持基本稳定。

4日,整体震荡回调,10年期和30年期收益率分别围绕2.2605%、2.4655%附近震荡。

到了5日,10年期收益率小幅反弹至2.2800%,30年期上行幅度较大,活跃券收益率继续上行至2.4900%附近。

8日早间央行宣布可能开展临时正逆回购操作后,10年期、30年期国债及国开债活跃券收益率纷纷上行。截至8日收盘,十年期国债收益率报收2.2904%。

数据来源:iFund,20240101-20240708历史数据不预示未来

02

央行调控的背后原因是什么?

从债市这几日的表现来看,市场或应重视央行调控债券利率的决心。这也回到了一个重要问题:央行通过国债借入操作来调控债市的背后原因到底是什么呢?

今年以来,我国长期债券的利率显著下降。面对此现象,央行十余次提示市场长端利率风险,目的是推动国债收益率回升至更合理的水平,维护债券市场的稳健运行。此外,央行的这一系列行为都是与市场进行预期管理和沟通,在操作前提前进行公告,这也是央行预期管理成熟的表现。具体来看,主要可以从以下几方面进行理解:

一是为了完善货币政策工具箱。潘行长在陆家嘴论坛上表示,央行要充实货币政策工具,在公开市场操作当中逐步增加国债买卖。此前央行的四种政策货币工具均为中短期政策调节工具,本次央行若借入长债,并在二级市场卖出、买入还券,则完善了长期货币政策工具箱,通过国债买卖来实现基础货币投放和流动性管理。而临时隔夜正/逆回购的操作利率,将以7天期逆回购操作利率为基准,进行加减点,这意味着7天操作利率或将逐步成为主要政策利率。

二是为了引导国债收益率曲线。央行开展国债借入操作,有助于引导市场收益率曲线收敛至合理区间。短期来看,央行的借入行为减少了银行体系中的超额准备金,促使资金成本上升,从而推动短期利率升高。长期来看,通过灵活运用借入与卖出国债的策略,央行能够影响市场对未来利率走向的预期,进而调整长期利率水平。

三是用于汇率管理。在美国加息周期背景下,中美利差长期倒挂。近期我国国债市场价格持续走高,而国债价格与国债利率为负相关关系,债市利率加速下行,使得倒挂程度加深,对保汇率不利。央行借券调节长债利率可降低中美利差,支撑汇率。

03

债市后市怎么看?

说了这么多,那对债市后市有何影响呢?

南方基金固收研究部观点认为:对于市场而言,短期市场利率可能宽幅震荡,需要注意理财赎回的负反馈风险对短债的冲击。当前基本面下,央行短期主动收紧资金的概率不大,预计7月资金利率较6月依旧能够维持稳定。但可能的正回购操作对于市场此前宽松的一致预期仍有较大扰动,且资金利率被框定在1.6%的下限,也意味着短债隐含的资金宽松的预期被打破,短债利率可能出现明显回调。

当前理财平滑业绩的手段受限,需要注意债市利率上行是否会引发理财赎回的负反馈。但债市中长期下行逻辑或许仍未逆转,随着美国就业市场的走弱,联储降息时间渐进,中国央行的降息窗口或也在逐渐打开,长期利率下行也许仍然是大趋势,市场大幅调整可能是布局的好时机。

好啦,今天的说理财内容就到这里,我们下期见!

免责声明:《南南说理财》栏目旨在为广大投资者提供学习理财知识的素材,由南方基金管理股份有限公司(以下简称“南方基金”)员工撰写,内容引用信息均来自公开资料,我们力求但不保证这些信息的准确性和完整性。内容所载观点、结论及意见仅代表在报告发布时的个人判断,不代表南方基金立场,亦不构成任何投资与交易决策依据。对于任何因使用或信赖本栏目内容而造成(或声称造成)的任何直接或间接损失,我们不承担任何责任。本栏目内容版权仅为南方基金所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。南方基金保留对任何侵权行为进行追究的权利。投资有风险,入市需谨慎。