金本位制是以黄金为本位币的货币制度。金本位制下,货币价值由含金量决定,每单位货币的价值等于若干数量的黄金,货币按固定价格可自由兑换为黄金。实行金本位的国家之间,其货币汇率由各自货币的含金量之比决定。金本位有三种形式:金铸币本位制、金块本位制和金汇兑本位制。我们分三篇介绍黄金与金本位有关的内容,本文为第一篇,介绍布雷顿森林体系之前的金本位制。

一、黄金和金本位概述

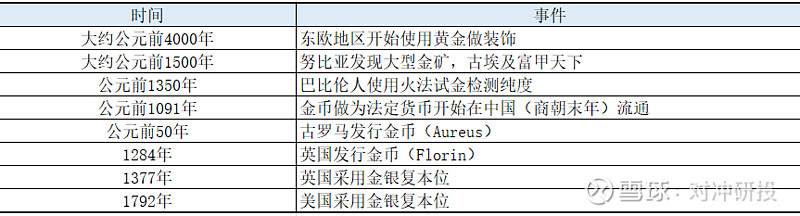

黄金的开采、使用有着悠久历史。早在大约公元前4000年,东欧地区就开始使用黄金做装饰品。

整理:对冲研投 bestanalyst.cn/楼兰财经Kroraina Finance

1、金本位简史

英国在 1717 年事实上采用了金本位制,但直到1816年才以法律形式正式确立金本位货币制度。美国独立后于1792年采用金银复本位制,后于1834年改为事实上的金本位制,1900 年通过立法正式确立金本位。1834 年,美国政府将黄金价格固定在每盎司 20.67 美元,一直保持到 1933 年。其他主要国家在 1870 年代相继实行金本位制,称为古典金本位制(1880-1914 年)。

一战爆发后,多国为战争融资导致严重通胀,金本位制崩溃。一战结束后,各国于 1925-1931 年短暂恢复金本位制。根据安排,各国可持有黄金、美元或英镑作为储备,但美国和英国仅持有黄金储备。1931年,英国因大量黄金和资本外流而放弃金本位。1933 年,罗斯福签署总统令,将黄金国有化,取消黄金支付,禁止黄金出口。

1946-1971 年间,布雷顿森林体系下(金汇兑本位),各国以美元结算国际收支,美国承诺以35 美元/盎司的固定价格将各国央行持有的美元兑换为黄金。但国际收支持续逆差使美国黄金储备不断减少。1971 年 8 月 15 日,尼克松宣布美国停止兑换黄金。布雷顿森林体系崩溃。

1970s-80s年代,欧美出现严重通胀,1946-1990年间,美国年均通胀率为4.2%。当时有人对金本位制重新产生了兴趣,因为金本位制不会引发通胀。1880-1914 年间,美国采用“古典金本位制”时期,年均通胀率仅为0.1%。近几十年通胀总体缓和,金本位支持者聊聊。

1976年1月,国际货币基金组织召开牙买加会议,通过《牙买加协议》,确定黄金非货币化,黄金价格、主要国家的货币汇率自由浮动,金本位退出历史舞台。

2、金本位原理

金本位制下,从一国内部看,货币供应量受黄金数量制约。由于大多数时候黄金的供应稳定,因此货币供应量和价格水平没有太大变化。但也有例外,如 1850 年代澳大利亚和美国加利福尼亚发现金矿,黄金供应大增,价格水平在短期内出现大幅上涨。

从国际角度看,由于各国货币价值由含金量确定,因此各国货币之间的汇率由不同货币含金量之比确定。由于汇率保持稳定,金本位制导致各国价格水平同时同向变动。

3、金本位三种形式

从历史上看,金本位制存在三种不同的形式:金铸币本位、金块本位和金汇兑本位。

1)金铸货币本位(Gold currency standard / Gold coin standard):1880-1914

金铸币本位下,金币充当货币标准单位,其价值取决于黄金含量和纯度。除金币外,镍币和银币等金属硬币也有使用,可按一定比价兑换成黄金。一战爆发,欧洲各国不再允许其货币兑换成黄金或其他货币,金铸币本位崩溃。

2)金块本位(Gold Bullion Standard):1920年代

1922 年召开的国际货币会议决定启用修正后的金本位制,即金块本位和金汇兑本位。英国于1925年采用金块本位,美国和法国也采用金块本位。金块本位制下,纸币(银行券)取代金币,不同面额的纸币对应一定数量、一定纯度的黄金,金块不铸成硬币流通。黄金充当流通货币的储备(准备金,由央行管理),但数量只占流通货币总量的一部分。较大金额的纸币和其他形式的货币可按固定比率兑换成黄金。纸币用于国内需求,黄金用于国际结算,黄金可在国家之间自由输出输入。

随着纸币的出现,货币的购买力与黄金的价值脱钩。战争导致的恶性通胀使不同国家之间的价格失衡,货币平价成为闹剧。两次世界大战期间,资本流动和国际贸易面临诸多障碍,包括对进口商品征收高额关税。出于偿还战争债务等考虑,各国通过公开市场操作以抵消黄金流动产生的影响,还通过竞争性贬值发动汇率战,纸币-黄金机制失常。

1930 年代的大萧条充分暴露了金本位制的缺陷。英国 1925 年恢复金本位,到 1931 年再退出,是这段时间英国经济收缩的重要原因,大萧条程度更为严重。美国于 1933 年、法国于1936 年相继退出。

3)金汇兑本位(Gold Exchange Standard):1920年代和布雷顿森林体系(1944-1971)

在金汇兑本位下,一国的货币包括纸币和硬币,金币不流通;纸币和硬币有法定含金量,但不能兑换黄金,只能兑换外汇,外汇和黄金为储备资产。各国货币汇率固定,由各自货币的含金量之比确定。黄金不能自由输入输出,而由各国央行负责。

1920年代,德国、意大利、挪威和丹麦等国选择了金汇兑本位,但惨遭失败,未能帮助这些国家重振经济。实行金汇兑本位的国家还包括印度、马来西亚、菲律宾等,其中印度在1914年以前就采用了金汇兑本位。

整理:对冲研投 bestanalyst.cn/楼兰财经Kroraina Finance

大萧条发生后,各国放弃金汇兑本位。二战后期的1944年,44个国家的代表在美国布雷顿森林召开全球货币金融会议,建立以美元为核心的货币体系,美元与黄金挂钩(35美元/盎司),各国货币与美元挂钩。布雷顿森林体系属于金汇兑本位。1971年,布雷顿森林体系崩溃。

二、英国金本位

1816年,英国废除金银复本位制,正式确立金本位制。虽然英国在 1717 年事实上采用了金本位制,但1816年增加了小额金币,并以银辅币作为补充,这一安排取得很大成功。时隔近一个世纪,英国才正式确立金本位,限制条件主要有两个。一是防伪技术的进步,二是兑换担保机构的出现。这两个条件直到19世纪初才具备。

正如安吉拉·瑞迪什(Angela Redish)在论文《英国金本位制的演变》(The Evolution of the Gold Standard in England)中所说,金本位制下,大小规格适宜、不同价值的金币以面值流通并保持相对价值稳定,原本是单一商品本位难以实现的,由于大小面额的金币和银辅币共同流通而成为现实。

1、金银复本位(BIMETALLISM)

英国于1377年采用金银复本位,允许金银同时流通,提供高效便捷的交换媒介。如果银币不流通,可用于小额零售交易的铸币数量太少,1615年最小的金币重1.14克,面值2先令6便士,相当于一个工人4天的工资。反之,如果只有银币流通,则对大额交易不利。

在金银复本位制下,不同规格的金币和银币有不同的法定价值。例如在1615年的英国,价值6便士的银币重46.8格令(1格令约为0.0647989克),纯度为11/12,英国货币单位为英镑,旧时1英镑等于20先令,1先令等于12便士。1971年货币改革,废除先令,新制下1英镑等于100便士。价值1英镑的金币重140.8格令,纯度22K。

2、符号货币(TOKEN CURRENCY)

从交易的角度,以符合货币为补充的单一金属本位比金银复本位制的效率更高、更便捷,为何19世纪之前金银复本位制广受欢迎?安吉拉·瑞迪什对此进行了研究。

单一金属本位(本文指金本位为)制下,货币单位表示为一定重量的黄金,黄金充当计价单位,白银的市场价格等于金价除以金银比。当其法定价值大于市场价格时,银币属于符号货币。当法定价值等于市场价格,银币属于金属货币(银辅币,或银本位)。当法定价值低于市场价格,银币会被融成银块或者出口。

银币充当符号货币时,其法定价值高于市场价格部分受伪造成本影响。这一条件可用公式表示如下:

伪造成本 > 法定价值 – 市场价格

3、铸币(TOKEN COINAGE)

1816年,英国政府通过立法,正式确立金本位,银币为辅币,作为符号货币流通。这一决定获得成功,离不开两个重要条件。一是伪造成本增加,二是英格兰银行保证硬币的兑换。

1800年以前,铸币厂一直沿用1660年代的技术,伪造现象广泛存在。由于小额硬币稀缺,一个职委员会(SCC)于1780年成立、并于1798年重组,以增加小额硬币的供应。在工程师马修·博尔顿(Matthew Boulton)建议下,委员会采用新技术,造出新的铸币机器,使铸造的硬币难以模仿和伪造。在此之前,博尔顿投资生产并推广瓦特的蒸汽机,于1786年将蒸汽动力用在造币机械上,为东印度公司铸造大量硬币,还向皇家造币厂提供机械设备。

根据铸币法案,公众可以将银币随时出售给铸币厂。铸币厂为了保证银币不贬值,对供应数量进行限制。这一问题在1830s年代得到解决,英格兰银行承诺按需要将银币兑换成黄金。

三、美国金本位

1792年,美国国会通过《铸币法案》,采用金银复本位制,金币和银币都是法定货币(法定货币还包括西班牙银圆)。其中,金价为19.35美元/盎司,银价为1.29美元/盎司,金银比价为15:1。1美元等于416格令银币,含银371.25格令;1美元等于24.75格令纯金。当时全球市场金银比价为15.5:1,美国黄金价格低估,造成大量黄金流出,金银复本位实际上变成银本位。

1834年,修订后的《铸币法案》确定黄金价格为20.67美元/盎司,白银价格维持1.29美元/盎司,金银比价调整为16:1。白银低估,造成大量流出,银本位变成事实上的金本位。但不久以后发现金矿,黄金价值下跌,银币几乎全部退出流通,给交易带来不便。1853年通过法案,增加1美元以下的小额银币。

整理:对冲研投 bestanalyst.cn/楼兰财经Kroraina Finance

美国内战期间,政府发行不能按需兑换成黄金、白银的纸币(市场上可折价兑换,纸币因发行量不断增加而贬值)。除了不能缴纳关税(缴纳关税只能用金银),纸币与法币无异。这意味着1862-1879年间,金本位变成法币系统。 由于纸币大量发行,内战期间美国出现了严重通胀。

1873年通过新的《铸币法案》,废除白银的货币地位。内战期间发行的纸币被大量回收,为恢复金本位做准备。1879 年,正式恢复金本位,这也是美国历史上唯一严格意义上的金本位,具有两个鲜明特征。一是继续发行和赎回纸币,但数量自1878年起确定为3.47亿美元,此后一个世纪保持不变;二是纸币为法定货币。

需要注意的是,无论是金银复本位,还是事实上的银本位或金本位下,纸币都被广泛使用。流通中的纸币各种各样,大多数并非法定货币,比如财政部发行的各种票据、银行券。这种情况与金本位并不矛盾。在金本位制下使用的大部分纸币不可兑换黄金,但财政部票据可用于纳税。为确保银行发行的纸币得以兑现,美国政府于 1863 年建立国家银行系统。国家银行也发行纸币,但没有贬值的风险,比商业银行券安全。

1879年,科罗拉多发现大型银矿,白银大幅贬值。1894年,金银比扩大至32:1。19 世纪后期,有人主张白银重新货币化,虽然发行了一定数量的银币,但其内在价值并不等于面值,白银也不能与货币自由兑换。1900 年,美国重申对金本位制的承诺,白银作为小面额货币使用。

1913 年,美国国会通过《联邦储备法案》,成立联邦储备系统(美联储),授权其发行纸币。此时金本位制仍在运作。一战期间,美国于1917年9月暂停使用金本位,直到1919年6月恢复。

1933 年4月,美国通过《托马斯修正案》,停止纸币兑换黄金,并将私人黄金国有化,金银比进一步扩大为80:1。1944年问世的布雷顿森林体系属于金汇兑本位,美元与黄金挂钩,其他成员国货币与美元挂钩。由于公众不能自由兑换黄金,因此布雷顿森林体系实质上属于准金本位。由于美国财政赤字、贸易逆差不断扩大,布雷顿森林体系到了1960 年代变得难以维持。1968年,美联储发行纸币须持有黄金储备的要求被国会废除。1971年,美国放弃官方交易中美元兑换黄金的承诺,布雷顿森林体系崩溃,金本位结束。

1976年1月,国际货币基金组织通过《牙买加协议》,黄金非货币化。1976年10月,美国国会通过法案,切断美元与黄金的官方联系,黄金价格、其他主要国家货币的汇率开始自由浮动,全球进入法币时代。

END

「对冲研投」

寻找属于你的alpha