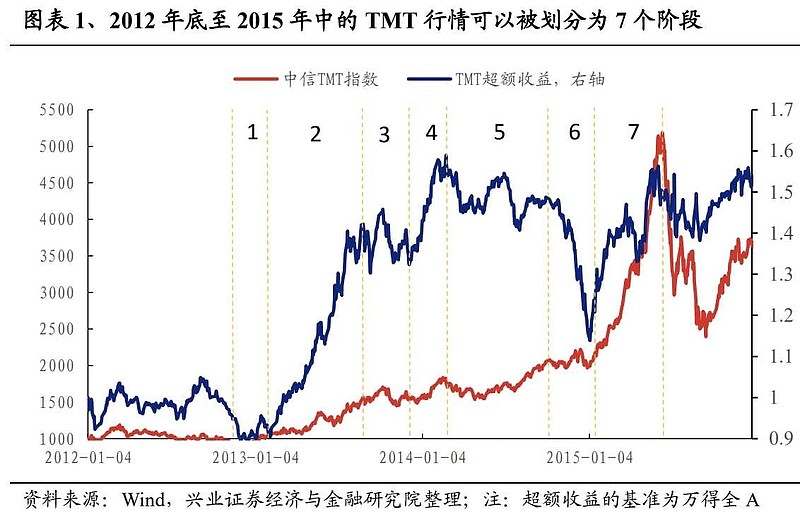

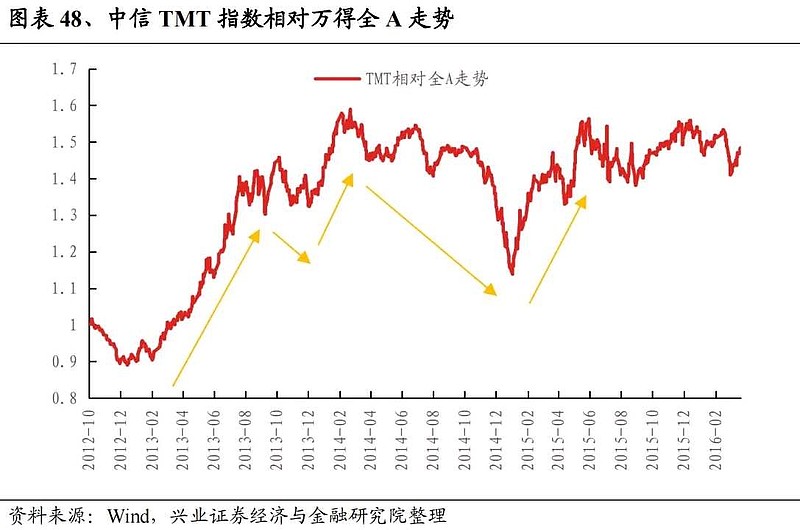

回顾2013-2015年,TMT引领了一轮波澜壮阔的成长股牛市。2012/12/1-2015/5/31,中信TMT指数翻了4.5倍,计算机和传媒更是上涨分别上涨651%、557%,远超同期万得全A。根据TMT板块相对万得全A的表现,我们将2012年底至2015年中的TMT行情划分为7个阶段,并对每个阶段的驱动因素和行情演绎节奏进行详细梳理。

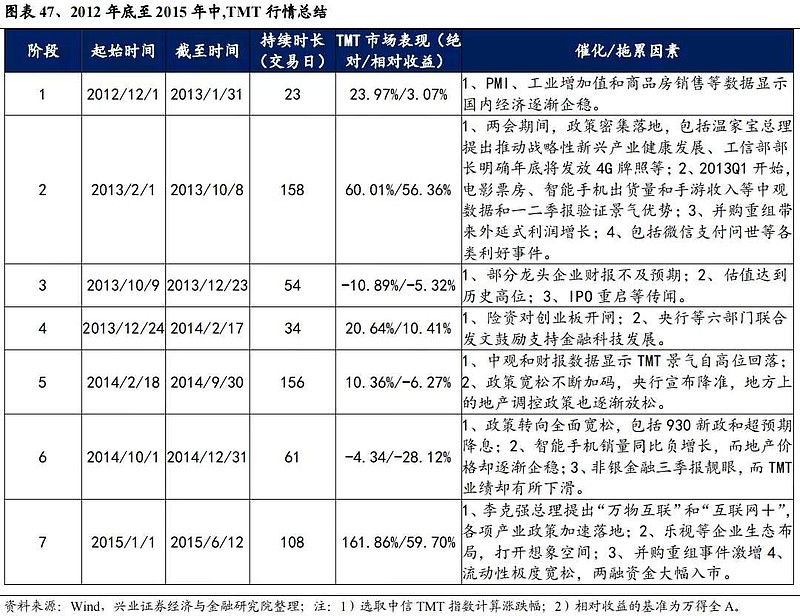

节奏上,我们将2012年底至2015年中的TMT行情划分为7个阶段:

(1)阶段1(2012/12/1-2013/1/31):绝对/超额收益为24.0%/3.1%。PMI、工业增加值和商品房销售等数据显示国内经济逐渐企稳,A股普涨,TMT板块与大盘一起深跌修复,并无显著的超额收益;

(2)阶段2(2013/2/1-2013/10/8):绝对/超额收益为60.0%/56.4%。13年2-3月,在各项扶持政策频出的背景下,叠加估值处于低位,TMT板块开启第一轮“拔估值”式上涨,进入二季度后,随着数据验证高景气,TMT板块迎来“戴维斯双击”;

(3)阶段3(2013/10/9-2013/12/23):绝对/超额收益为-10.9%/-5.3%。随着涨幅过高,且估值达到历史高位,叠加部分企业业绩不达预期,市场“人心思动”,各类“鬼故事”丛生,资金获利了结情绪加重,拖累TMT板块于10月初至年底走弱;

(4)阶段4(2013/12/24-2014/2/17):绝对/超额收益为20.6%/10.4%。2014年初,险资对创业板开闸,增量资金入场,叠加新一轮政策落地,提振市场风险偏好, TMT板块迎来一轮估值修复行情;

(5)阶段5(2014/2/18-2014/9/30):绝对/超额收益为10.4%/-6.3%。2月中下旬至14年底,随着TMT自身景气边际回落,叠加政策宽松不断加码,市场对题材股、成长板块高估值的担忧逐渐升温,主线逐渐转向以金融地产为代表的价值风格;

(6)阶段6(2014/10/1-2014/12/31):绝对/超额收益为-4.3%/-28.1%。10月中旬初至14年底,930新政+超预期降息标志着政策走向全面宽松,叠加房市企稳和大放异彩的三季报推动行情主线逐步转向金融、地产链、基建链,金融地产板块全面上涨,其中非银金融涨超110%,而通信、传媒和计算机涨幅仅为3.7%、2.0%、0.1%,电子行业更是成为同期为数不多下跌的板块;

(7)阶段7(2015/1/1-2015/6/12):绝对/超额收益为161.9%/59.7%。李克强总理提出的万物互联打开市场想象空间,围绕“互联网+”的各类主题概念丛生,叠加两融资金大幅入市,推动TMT板块引领A股走出“杠杆牛”。纯粹拔估值。

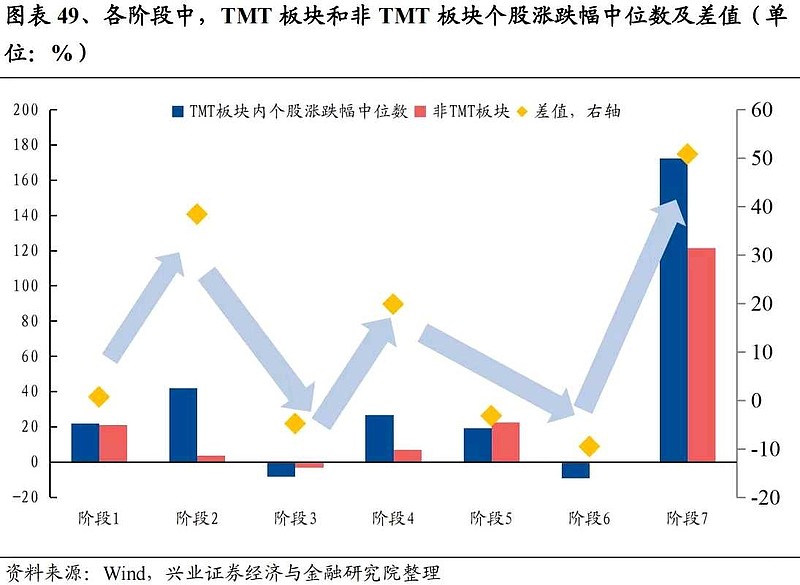

分阶段来看,阶段7、阶段2和阶段4是TMT赚钱效应最为明显的时候。超额收益视角下,这三个阶段中,TMT行业个股的涨跌幅中位数跑赢同期非TMT个股20-50%左右,而在三个相对表现回落阶段中,TMT板块同样充满韧性,仅跑输非TMT板块各个涨跌幅中位数3-10%。绝对收益视角下,这三个阶段中,计算机、通信、传媒和电子行业内个股涨幅的分布较非TMT个股更偏右,例如2015年上半年,4成以上的TMT个股实现了股价翻两番,而非TMT板块中,只有18.3%的个股涨跌幅高于200%。

个人感受:七轮行情一波三折,

除了阶段2是因为业绩好的双击,

其他三轮轮纯粹是估值修复,

要么是超跌反弹,第一轮,

要么是政策和资金的推动,第四轮和第七轮。