一、【行情综述】

1、市场数据汇总

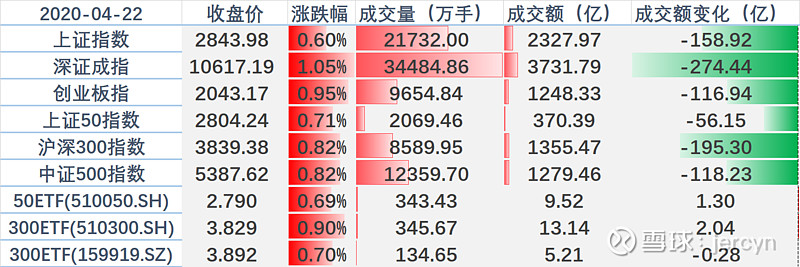

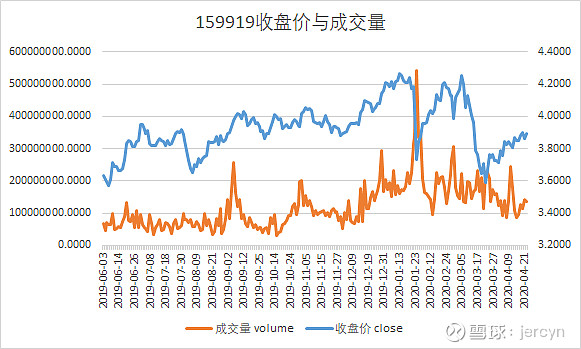

图一:主要指数以及标的概况

数据来源:wind

数据来源:wind

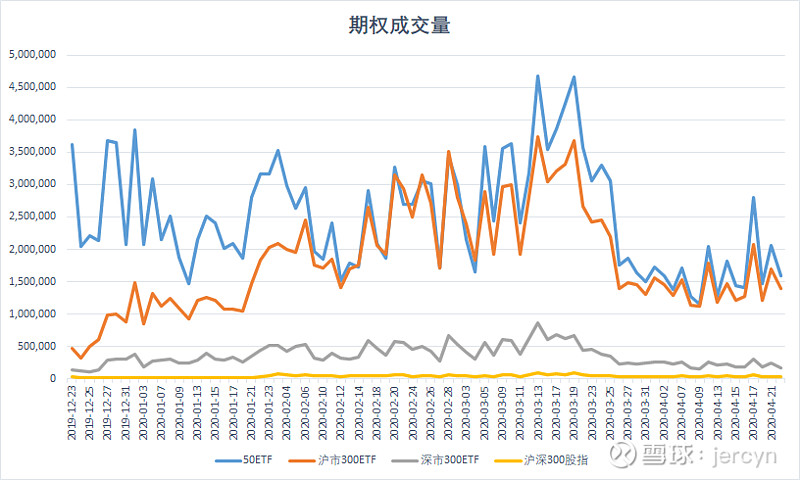

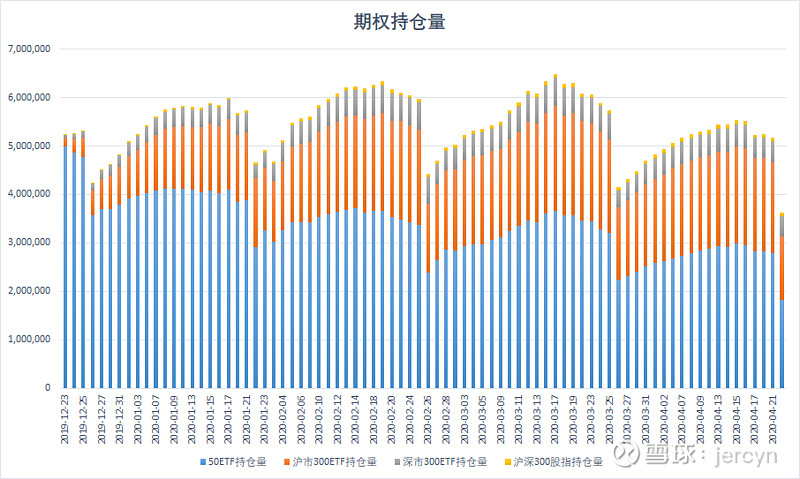

2、期权成交持仓

图三:期权成交持仓情况

数据来源:wind

上证50ETF期权总成交面额438.416亿元,期现成交比为0.32,权利金成交金额8.443亿元;合约总成交1587484张,较上一交易日减少22.99%,总持仓2788915张,较上一交易日增加0.27%。

上证沪深300ETF期权总成交面额526.126亿元,期现成交比为0.38,权利金成交金额10.189亿元;合约总成交1392632张,较上一交易日减少17.99%,总持仓1920764张,较上一交易日增加1.65%。

深证沪深300ETF期权权利金成交金额1.5826亿元;合约总成交170061张,较上一交易日减少29.39%,总持仓422293张,较上一交易日增加5.98%。

中金所沪深300股指期权权利金成交金额2.7240亿元;合约总成交29498张,较上一交易日减少20.35%,总持仓69485张,较上一交易日增加4.15%。

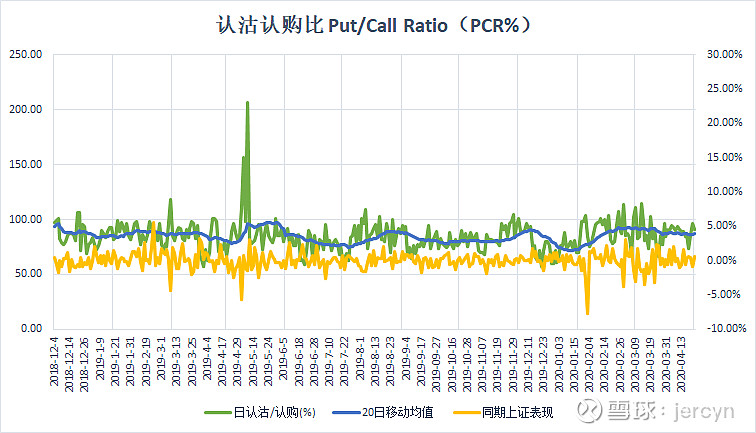

图四:期权认沽认购比

数据来源:wind

50ETF期权认沽认购比为90.65%,认沽占比环比有所下降,处于20日移动均线附近。显示投资者短期对于后市分歧较大,多空争夺激烈。

二、【波动率分析】

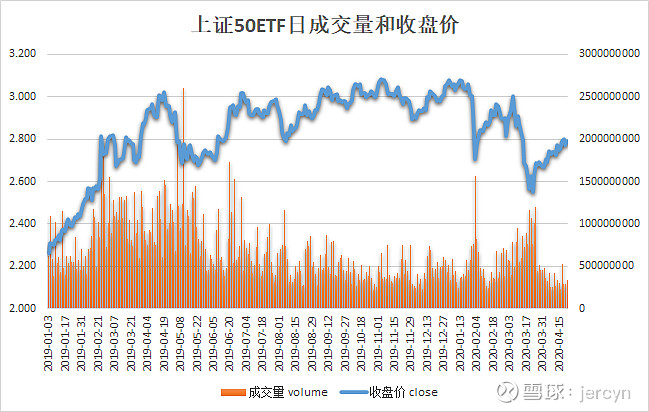

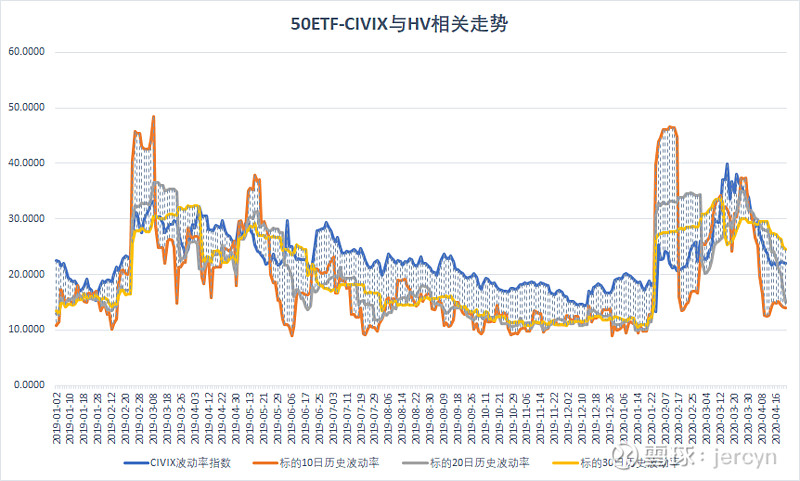

1、50ETF期权历史波动率与波动率指数

数据来源:wind

10日HV为13.9787;20日HV为14.8989;30日HV为24.4847;波动率指数为21.9299。

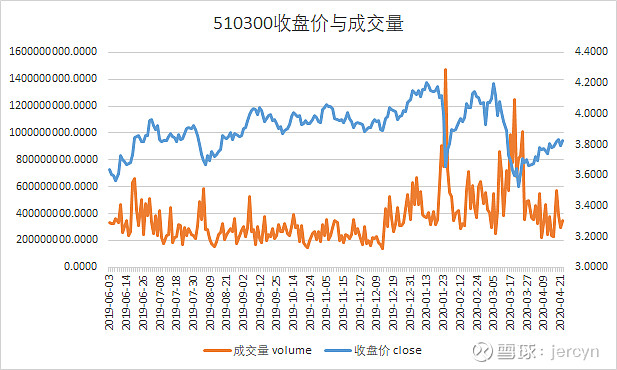

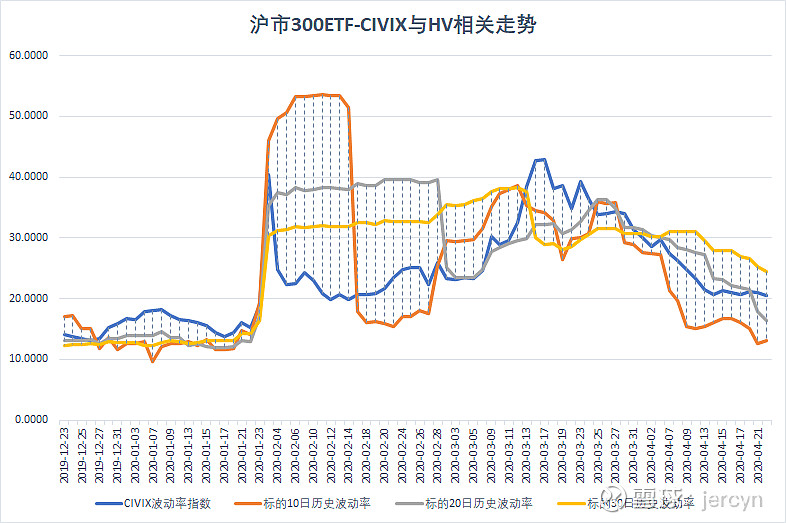

2、沪市300ETF期权历史波动率与波动率指数

数据来源:wind、汇点软件

10日HV为13.0413;20日HV为16.3472;30日HV为24.4632;波动率指数为20.50。

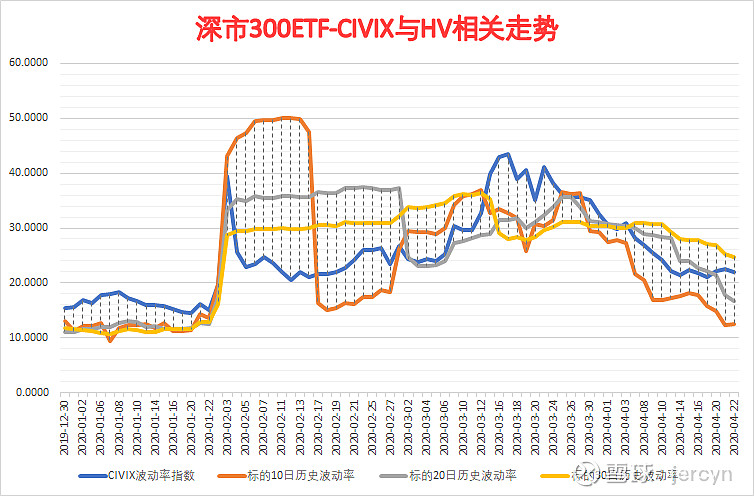

3、深市300ETF期权历史波动率与波动率指数

数据来源:wind、汇点软件

10日HV为12.4751,20日HV为16.6718,30日HV为24.7853;波动率指数为21.92。

三、【交易策略】

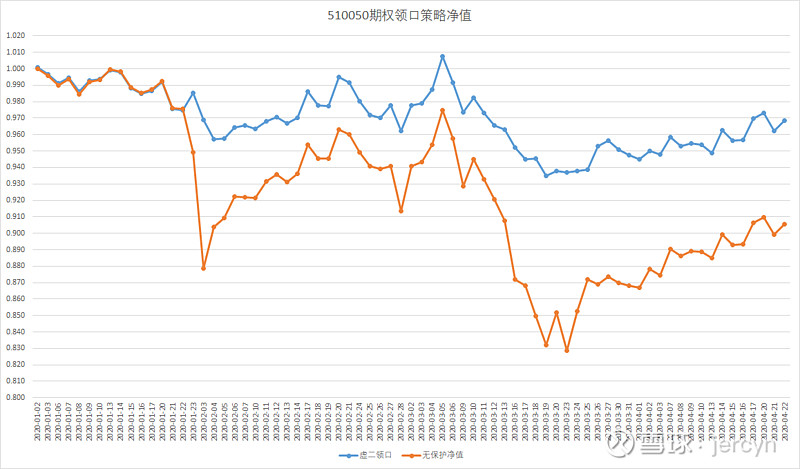

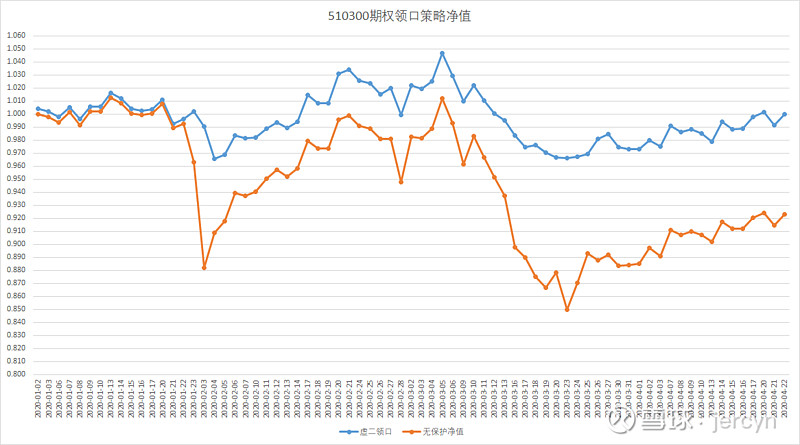

领口策略:

策略:持有标的现货的同时买入当月虚二认沽期权和卖出当月虚二认购期权

操作起始日:2020.1.2

初始资金:100万;初始净值为1

操作策略:到期日前不提前平仓,到期日如需交收则进行交收,并以下一交易日的现货与期权收盘价换仓。

策略净值表现如下:

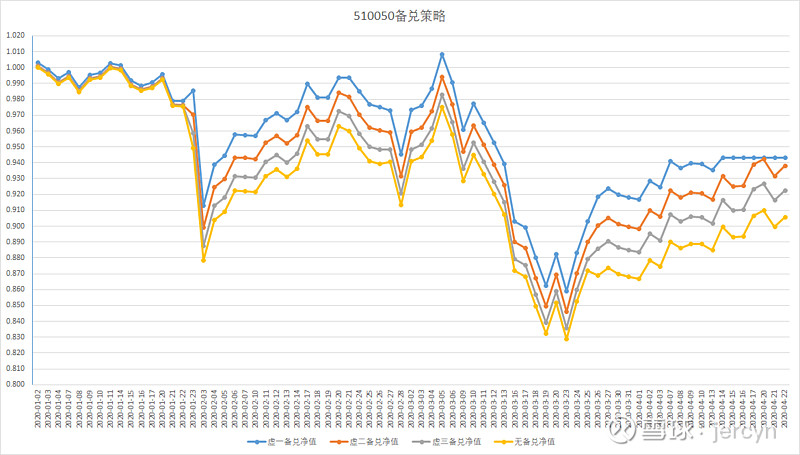

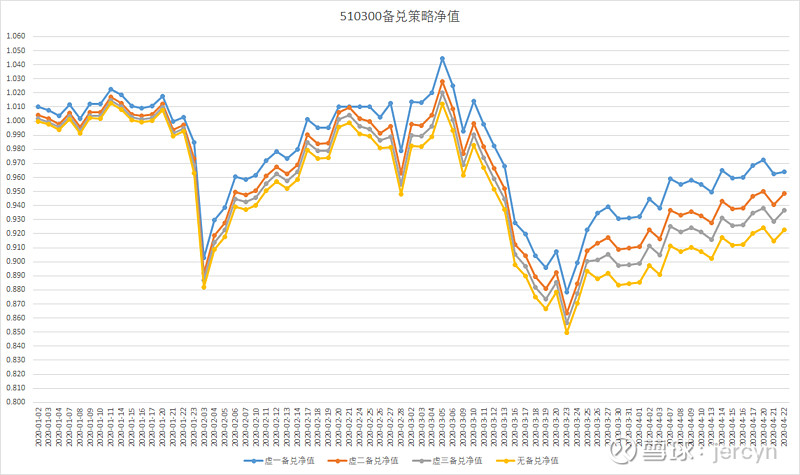

备兑策略:

备兑卖出认购:持有标的现货的同时卖出虚值认购期权

操作起始日:2020.1.2

初始资金:100万;初始净值为1

操作策略:到期日前不提前平仓,如果到期被行权则进行交收,如果未被行权,则收获的权利金以下一交易日的收盘价买入标的份额,同时以收盘价进行新的备兑开仓。

策略净值表现如下:

行情概述:

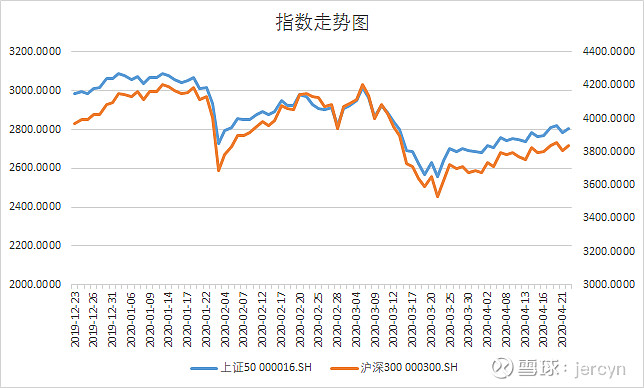

从盘面上看,周三(4月22日),A股低开高走,创业板指实现反包。上证指数收盘涨0.6%报2843.98点;深证成指涨1.05%报10617.19点;创业板指涨0.95%报2043.17点;两市成交额超6000亿元;北向资金净流入逾10亿元。

50ETF和300ETF低开高收,5月认沽期权下跌,期权隐波震荡走低。在国内疫情防控取得阶段性成果,武汉解封,海外疫情仍在扩散。原油期货价格暴跌,金融市场负面情绪恐会加重,另外伴随着疫情的持续,死亡人数变化,期权市场的避险需求仍会持续,ETF认沽期权的避险功能值得重视,以购买保险,支付保险费的风险考量来运用买入轻度虚值认沽期权进行适度的避险策略在海外市场是机构避险策略的重要一环。如果投资者预期ETF存在下跌的风险,已经采用买入轻度虚值认沽期权进行避险操作,则可以按计划谨慎持有,合约选择5月份合约。前期基于市场整体走稳,对中期50ETF以及300ETF走势看好的预期下构建的备兑开仓策略可继续持有,现货如有回调可补仓,补仓可增开卖出认购备兑。 如果基于标的短期反弹的判断可适当构建牛市价差策略,如果基于近月与远月的隐波差异可构建日历价差策略,并做好止盈止损计划。

欢迎关注本人公众号:cfzkwzc