首先我对

第一,散户的误解。

目前很多散户认为赛道审美疲劳,机构“坐庄式”抱团,导致大盘羸弱,巴不得新能源继续跌。

实际上

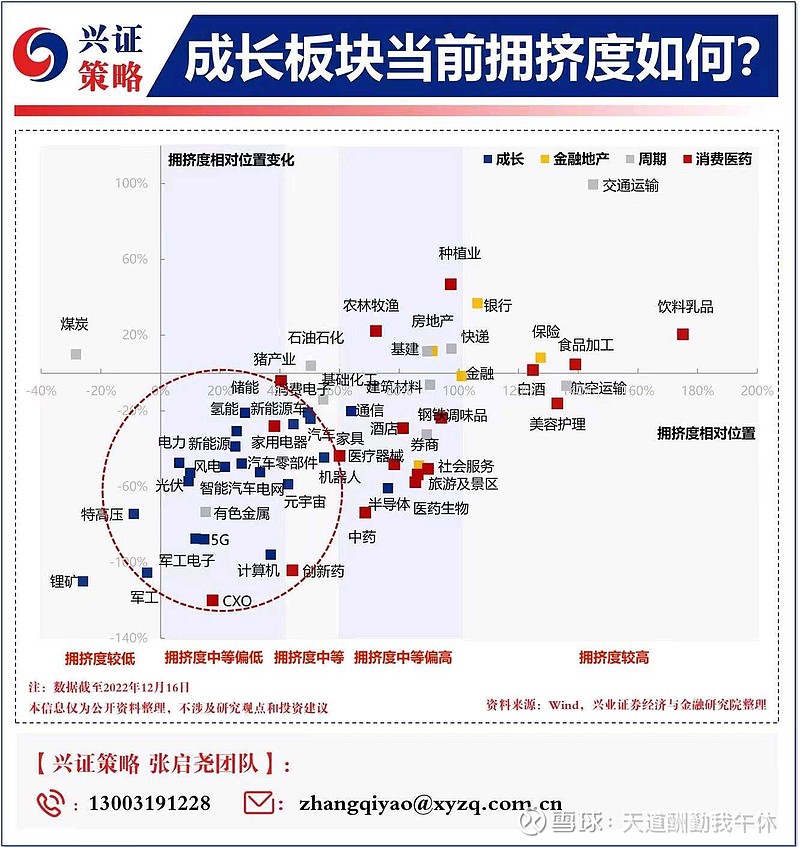

1)赛道的拥挤程度非常低。

2)机构持仓比例也没那么高。

机构持仓是低于消费,略高于医药的。

3)赛道估值极低。

拿最新的高测股份来说,预计年报业绩:净利润7.600亿元至8.200亿元,增长幅度为3.4倍至3.75倍。今年22PE,明年17PE左右。

很多说高增速不可持续,明年业绩增速边际会放缓.,有些负增长。。但是仍旧能找到一批明年10-20PE,增速30-50%甚至更高的。

这在全A所有行业都是有极致性价比的。

赛道基本上是明年业绩增速最高,同时估值最低的之一。而且PEG基本是全行业最低。

4)赛道成长空间很大。

哪怕目前渗透率最高的锂电,也有3倍以上的渗透空间,考虑到目前渗透率中部分含有插电/混动/增程式/五菱式,实际上空间更大。

风电和光伏都有10倍以上空间,部分细分领域有几百倍空间,比如 海风领域/ HJT领域/ 钠离子电池领域/复合集流体领域等等。

5)业绩确定性高。

A股泡沫化最严重的其实是医药股,从仿制药到创新药转变后,医药一直按管线估值(类似PPT估值),有管线就开始按计算器估值,这是其他领域难看到的估值方式,当时$宁德时代(SZ300750)$ 按2050年估值引起哗然,实际上宁德在动力电池和储能电池的份额是相对确定的,实际上出差错的概率不大。

医药实际落地下来,能兑现业绩的创新药企业极低,大多数低估了恶心竞争导致的份额下降,低估了各种类型导致的降价,低估了销售费用等。

总之都是按目标用户人群乐观费用*乐观份额,还给了很高的估值。真正兑现的并不多。

而新能源的确定性兑现极高,而且有高频数据(月度数据)确认。

6)真正的抱团

其实看一些公司,比如 爱美客 通策医疗 爱尔眼科 贝泰妮 华熙生物 天味食品 等等,这些消费公司才是真正的抱团。

包括批量的创新药公司 实际上很难短期发现业绩,中长期也有极大不确定性,也给了极高的估值

第二,美股的错觉

很多人习惯从美股找长牛行业和大企业。会发现,消费和医药相对制造有比较优势。但是忽视了美股的特殊性。

1)美国的优势行业是消费和医药。

他们本身人口在增长,同时因为文化和领先,他们的消费和医药是全球化的,享受全球市场。

所以你看到的 麦当劳,星巴克,辉瑞,耐克,露露柠檬,爱马仕,LV等等。

但是反观A股,有几个药企或者消费公司能走出国内?

贵州茅台 能卖到西方吗?甚至连日韩东南亚都是黄种人都很难认可。

所以目前美国的消费和医药仍旧是成长行业,而且行业空间很大,增速也不低。

但是国内的消费行业有见顶情况还面临西方竞争。

目前你难道认为酱油,牛奶或者啤酒,白酒仍旧有成长空间吗?

2)中国的优势行业是制造。

最近$特斯拉(TSLA)$ 超跌刷屏,其实我不感到意外。因为之前虐遍BBA的MODEL 3 和Y,在国内没有丝毫优势。

无论是$比亚迪(SZ002594)$ 还是 蔚来 小鹏 理想 他们车的性价比和各方面我认为都是秒杀特斯拉的。

单独拿比亚迪汉/海豚 对比MODEL 3,真正体验试驾后很容易作出选择,目前比亚迪也就品牌相对弱势。

美国制造业其实牛股很多,但是制造业空心化更是他们的问题,核心就是高端被德日打,中低端让国内碾压。

反而中国制造业是有全球化的属性,无论是现在的锂电还是光伏,包括未来的风电。都有可能出海,享受全球市场。

目前很多领域,比如海风风电,我们算市场空间,只是保守的算了国内,实际上 不管中天科技 还是东方电缆 的出海进程都很快。

3)优势行业优势估值

所以我们相对美股而言,消费和 医药应该有更低的估值。但是制造业应该享受更高的估值。

但是确是相反的。很难想象,最抱团的其实还是消费领域。

比如 爱美客 华熙生物 贝泰妮 都是20-50的增速,但是竟然有70倍以上的估值。

比如通策医疗 爱尔眼科 增速都降到20(甚至负增长) ,但是估值也有60倍以上

比如白酒,茅台的估值相对还是低的,批量的白酒还是20-40倍估值,实际上增速都下来了。

还有一些未来极大概率很难增长的的 三只松鼠 良品铺子等等,上百PE,甚至没法用PE估值,都是4PB以上

包括很多创新药公司,未来管线是否能成功,能否达到预期的销售和利润,有没有技术风险等等,是不是真正能兑现业绩,能兑现多久。都很难说

但是我们的制造业

不论旧制造,比如三一重工 ,还是新的赛道 宁德时代 中天科技 等等,都严重低估美股

第三,新能源泡沫

不可否认的是,新能源短期爆炒,部分领域导致供应加剧。

也有人说赛道审美疲劳。

甚至有人拿出了2000年互联网泡沫来形容。

但是实际上目前估值和之前泡沫没法比,也很少故事股。

另外这次新能源如果类比2000年互联网,你也会发现

2000年以后,出现伟大公司数量最多,比例最高,包括涨幅最大的还是互联网和数字科技相关的行业。

虽然一代版本一代神,但是这个领域每年都有极富想象力的公司,此起彼伏。

其实你仔细也会发现

新能源领域也有类似的情况

还是新技术领域,比如风电中的海风,锂电中的储能,复合集流体,钠离子电池,光伏里面的TOPCON,HJT,电镀铜等等。

最后,我对行业没有偏见

我也仍旧会在医药和消费找好的机会,但是相对而言,目前的赛道里面

有巨大成长空间,短期增速更高,估值更低更有性价比的机会更多。

当然如果有好机会也多私信。