不要浪费一场好危机。”每一次危机,都隐藏着机会,危机越大,机会也就越大.

近的小的来讲,2020年2月03日,国内疫情,千股跌停,很多人在跌停板割肉甚至排队2.04地板割肉。实际上那天地板加仓的都是赢家。

3月底,西方疫情爆发,全世界封锁,美股疯狂熔断。只要那时候在没有割肉,或者说那时候加仓的,未来一年基本都有不错的收益。

绝大多数看起来不错的公司,相对2.03或者3.23那个低点都涨了一倍多,甚至更多。

谈谈2018年一整年,贸易战+去杠杆,绝大多数公司3月后开始长期下跌。

实际上19-20年的超额收益都来自18年的超跌,3年的维度来讲,如果 18年全程在并且不减仓,他的收益是大于19年择时入市的。

每次危机都有理想应当的道理,但是买股票就是买公司,常识就是,绝大多数时候,包括贸易战,包括去杠杆,包括疫情,对优秀公司来说影响都是有限,甚至长期正面的(集中度扩大)

其实这轮蓝筹牛市是从16年就开始了,持续了整整5年多。

前几天我还写过吐槽,玻纤CR3市占率70,石膏板市占率50了,而且这些东西和地产也是高端相关的,行业增速不论周期成长性都了了的。都炒到30PE左右了。这都是传统的周期股。从集中度和渗透率角度来说,这些资产的成长空间都不大了。

绝大多数蓝筹公司的估值已经处在历史最高100%,且完全彻底泡沫化,远远高于其他国家同类水平。但是A股很多小市值优秀公司估值和成长性在全世界占优。

其实是从什么时候开始呢,我还从历史中复盘到了。

15年底的时候四大顶级投资经理我总结下当时的几个观点。

第一,只看创业板,已经不看主板。创业板和中小板是朝阳,主板是夕阳。

第二,高估值才配继续涨,低估值是价值陷阱。

第三,炒股就是买成长。,大市值公司没有成长空间,小公司未来巨大成长。

事实也确实是,当时基金14年15年的爆款基金都是100%以上的成长,其中14年冠军基金102.79,15年171.48%.

如果有印象的话,买主板就是的感受和现在现在买小市值完全一样。

然后从16年开始创业板公司就开始暴跌,主板开启了5年整的牛市。直到今天,很多人说牛市刚刚2年,实际上,这轮蓝筹牛市拉长了看,是从16年开始的。

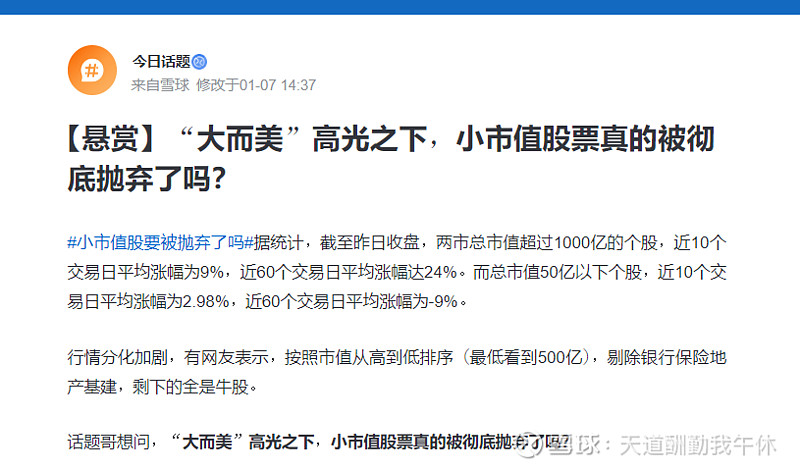

包括雪球也总结了活动。

每一次偏见都有理直气壮的道理。但是其实都违背了常识。

常识就是,

买公司就是买成长,买价值。而不是买市值。大公司都是小公司发展而来。

估值就是安全边际和成长性体现。优秀公司就配得上高估值,但是伟大公司估值也要给安全边际.

公司最大的价值是成长。投资最大的价值也是投资成长。

支撑大市值大龙头的核心逻辑有:

第一,注册制下,小公司越来越多,但是稀缺的大蓝筹很少。

稀缺的从来不是蓝筹,而是优秀的公司,投资本身就是发现优秀的过程。注册制只是加大了工作量。业绩兑现过程就是价值展现过程。

蓝筹中有康美造假股,也有逐步掉队的曾经的黄金资产。一个企业不进步,衰亡是显而易见的。

第二,美股以FAANG为主,都是大市值领涨。

美股的FANNG估值都相对A股便宜很多,且合理。包括FANNG中,奈飞。还有现在的特斯拉之前都是小公司。

且FAANG哪怕一直领涨,他们估值也是合理的。都是20-40PE左右波动。他们的业绩增速和成长对得起涨幅。涨幅对得起公司价值。并没有彻底泡沫化。20-40PE的苹果贵么?

美股市值以FANNG为主,以道琼斯为主,是因为他们利润以这些核心大公司为主,而并没有明显的估值加成。

美股的小而美的公司涨幅不输FAANG,也给了相应的估值。

举例子,服装领域,露露柠檬市值增加幅度远高于NIKE。估值也和NIKE差不多。

包括一些细分领域比如 $普尔(POOL)$ FND Farfetch 等等小而美的公司。

我最近在美股买的SABRE 最近一个月涨幅100%+,仅仅36亿美元。包括HAL等。这些涨幅都远大于FAANG 等等。

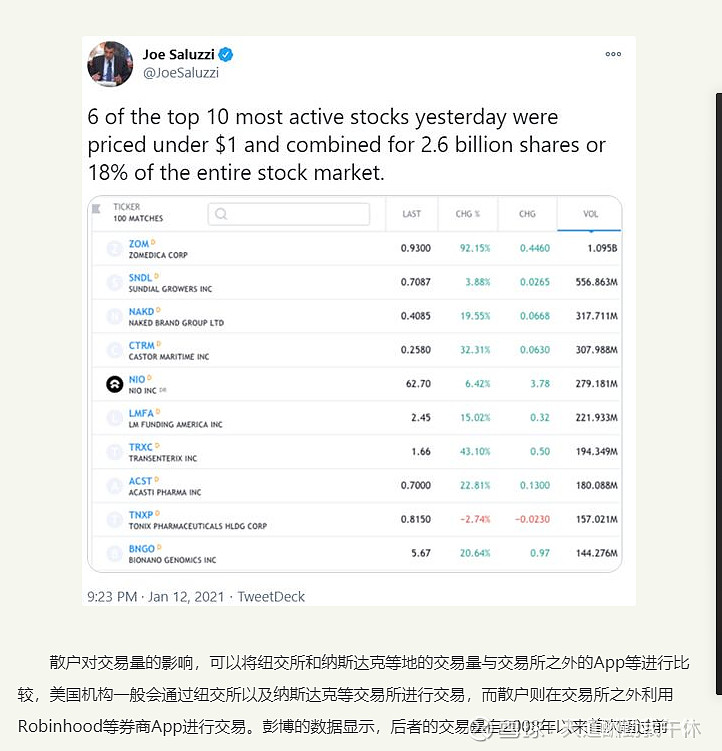

华尔街没有新鲜事,A股现在说机构化,消灭散户。美股最新的新闻是,散户化。

其实股市里所有事情都是轮回。万物皆周期,只是时间长短而已。

第三,机构化市场会买蓝筹放弃小市值?

难度14年15年的创业板中小板牛市不是当时机构的作为么?当时放弃蓝筹的是机构,现在放弃小市值的也是机构。

当时16年 拥抱地产的是机构,现在看都不看地产的也是机构。机构从来都是市场的主导。

机构从来都是滑头。

第四,成交量和流动性逻辑。

这个我是赞同的,流动性在A股相对H股都有溢价。流动性溢价30%左右我认为是合理的,但是溢价100%甚至更多,我觉得非常不合理。

第四,存量经济,经济增速放缓,头部效应明显,买龙头能赢得一切,龙头市占率提高。

这个我是极度认同的,但是这次是按照市值划分的,而不是行业竞争格局划分的。

比如定制家居中,欧派家居的估值大于皮阿诺 索菲亚 志邦家居 我是认同的,海康威视大于大华股份 同为股份我也认同,甚至同为不应该买。长线投资来讲,买龙头基本是对的。

但是目前很多细分领域的龙头公司,比如大亚圣象,木地板的估值也被杀的很低,他就是行业龙头,而且市占率和销量是不断提高的,也不断碾压同类。

最后,市场现在疯狂拥抱蓝筹,500亿以下,特别200亿以下。

很多市场空间成长很大,竞争格局很确定,公司业绩成长很确定,但是估值却极低的公司,伴随着业绩出来,一定会得到估值上的修正。

当然小市值不是说炒小炒垃圾,这里面有90%的公司没有被错杀。但是投资本身就是万里挑一的事情。百里挑一说明赔率和概率都非常高了!

我认为A股未来3年甚至更久最大的机会在此。

相当一部分,起码5成以上的蓝筹已经彻底泡沫化,他的成长性完全匹配不了估值,短期没有投资价值。

天齐锂业 贵州茅台 中远海控 隆基股份 京东方A 酒鬼酒 招商银行 广汽集团 伊利股份 中国平安 招商银行 上海机场 杰瑞股份 比亚迪 宁德时代 赣锋锂业