2024Q1营业收入为93.05亿元,同比增24.29%;归属于上市公司股东的净利润为1.22亿元,同比增30.46%。

2024Q1销量同比高增,2024年销量及业绩增长空间大:根据公告,2024Q1公司冷轧不锈钢产品汇总产量为77.5万吨,同比增长58.7%,环比增长2.0%;冷轧不锈钢产品汇总销量为70万吨,同比增长47.1%,环比减少9.6%。根据公司年报,2024年冷轧不锈钢计划产销量320万吨,同比增长约13.5%,合并营业收入预计435亿元至480亿元,同比增长约9.1%至20.4%,归属于上市公司净利润预计6.20亿元至7.85亿元,同比增长约36.8%至73.3%。(非真实业绩,仅供参考!)

核心业务情况:公司冷轧不锈钢业务板块主要产品为宽幅冷轧不锈钢与精密冷轧不锈钢,在差异化竞争力上,持续优化产品结构,在宽幅冷轧不锈钢方面,2023年开发了如439、442、305、321、316LN、310smo等特殊钢种的冷轧应用,在新能源汽车、3C电子产品、石油化工、核电工程、医疗美容仪器、节能建筑等领域被广泛应用,300系RCS环保再生材料产品已实现稳定批量供货,将再生材料高效利用于产品之中,为客户提供更环保、低碳的不锈钢材料;在精密冷轧不锈钢方面,开发了超精密箔材钢,主要产品厚度规格在0.05-0.08mm,应用在热管理系统、光伏组件、氢能源电池系统组件、精密电子组件等精密应用场景,已形成批量订单,并能稳定供货。

市场变化及行业发展:由于外部环境的变化,不锈钢行业发展进入了瓶颈期,但近几年仍然是公司产能扩张的增长期,在市场缓慢恢复的环境下,需要科学统筹安排各在建项目的建设进度。相关项目的实施主体责任部门应当积极与项目相关方保持沟通、协调工作,严格监督项目进度,同时保持对当地政策的关注,及时汇报项目实施进度,保障公司各项目的顺利推进,兑现公司和投资者对产能和效益的预期。聚焦成本管控,通过优化工艺技术、集采降低原辅料消耗、提高设备运转效率、提升产品品级率、提升工作效率等措施进一步优化管理。通过日常能源管控、产品制造环节精细化管理、提升修旧利废、小改小革实效,堵塞跑冒滴漏,全方位、多层次、广维度开展各项管理工作,继续实现降本增效。

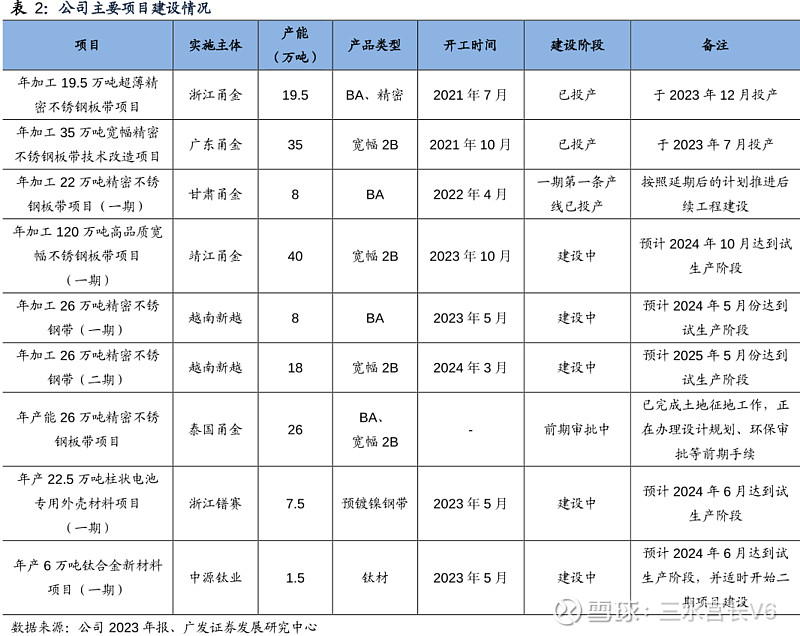

多项目稳步推进,加速深加工转型:根据公告,公司审批中/建设中项目包括靖江甬金年加工120万吨高品质宽幅不锈钢板带项目(一期)、越南新越年加工26万吨精密不锈钢带(一期)及(二期)、泰国甬金年产能26万吨精密不锈钢板带项目、浙江镨赛年产22.5万吨柱状电池专用外壳材料项目(一期)、中源钛业年产6万吨钛合金新材料项目(一期),现有已公告且未投产金属加工项目产能达101万吨,相当于2023年产量的35.6%,未来主业扩张空间巨大。根据上述中源钛业及浙江镨赛项目建设进度,除了传统主业不锈钢加工外,公司业务逐步向金属深加工环节扩张,从专注钢铁行业逐步扩展到有色金属等领域,进一步增强了公司应对单一行业周期波动的能力。

公司专注不锈钢冷轧加工环节,在主流产品竞争中占据优势,背靠多家不锈钢热轧龙头企业渠道快速扩张产能,长期来看,其高成长性与金属材料加工成本优势突出。看好未来预镀镍等新业务对公司带来较大的业绩增量,未来几年公司业绩有望加速释放。

以上信息及观点仅供参考!不作为投资建议!$甬金股份(SH603995)$