7月24日,年中的重要会议召开,当天盘后发布了会议内容,针对下半年的经济工作做出了务实的全方位部署,涉及众多行业。更值得一提的是,会议首次提出“活跃资本市场”的说法。会议的种种信息给市场传递了信心。

受会议利好刺激,7月的最后一周,A股市场表现强劲,尤其是券商为首的大金融板块表现尤为突出。7月25日券商板块再次展现了强β属性,申万二级证券指数单日大涨5.29%,带动大盘指数涨超2%。休整数日后,券商迎来更强的爆发,7月28日,申万二级证券指数单日大涨7.67%,中信证券带领一众券商掀起涨停潮。券商一周之内的两度爆发让人立刻产生了梦回牛市的感觉。

那么券商板块未来的走势会如何呢?其实,站在当下,可以对券商板块抱有一定的期待,当然可能也需要付出一些耐心。

Q1业绩超预期修复,中报延续高增长

券商板块的2023Q1业绩给市场带来了惊喜,修复程度超市场预期。当前正值中报披露期,已发布业绩预告的上市券商大多都传来了喜报,扭亏为盈和业绩同比大增的情况出现较多,使市场对券商板块的业绩复苏信心倍增。

具体来看,Wind数据显示,截至7月21日,已发布中报业绩预告的17 家上市券商中,预增的有13 家,扭亏的3 家,预减为1 家。整体来看上半年归母净利润平均增速在112.3%-128.8%之间,行业基本面同比改善明显,业绩整体延续了一季度的利润修复的趋势。

再来看一看一季度券商业绩的超预期情况。Wind数据显示,A股43 家上市券商(下同)2023Q1总计实现营业收入1344亿元,同比上升17.7%,环比上升38.4%;实现归母净利润428亿元,同比上升84.5%,环比上升80.6%。券商业绩大幅改善,修复程度超市场预期。整体呈现,龙头券商业绩稳定增长,中小券商业绩弹性更大的特征。

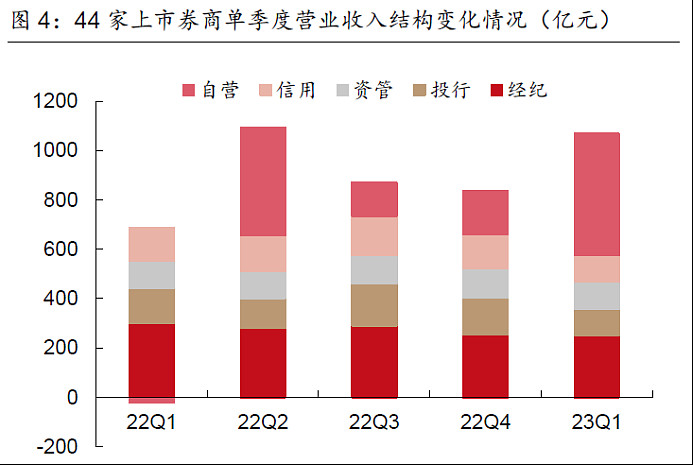

从各业务的收入占比来看,自营业务是收入的第一大来源。西部证券统计显示,自营、经纪、投行、资管和信用的收入占比分别为36.6%、18.7%、7.8%、8.3%和8.1%。

数据来源:Wind,西部证券

展望下半年,最值得关注的或许是投行业务,今年4月IPO发行规模超500亿元,大于2022年的月均水平(去年月均489亿元),5、6月IPO规模均在470亿元左右,接近去年平均水平。所以,在全面注册制启动之后,IPO发行有望重新提速,投行业务有望成为增长亮点。

中特估助力券商打开估值空间

估值角度来看,券商板块当前具备较好的配置价值。一方面,从传统的PB角度来看,经过当前上涨之后,券商板块的整体估值依旧不高。Wind数据显示,截至7月21日,中证证券指数PB 1.29倍,近十年历史分位点仅15.09%,处于历史估值低位区间,具有较高的安全边际和估值修复空间。

另一方面,从今年市场热议的中特估视角出发,中特估将是券商板块估值提升的加分项。中特估是中国特色估值体系的简称。主要以央企、国企的上市公司为主,大多具有强现金流、高分红、低估值的特点。以中特估的标准来看,首先上市券商绝大多数都为央、国企。其次券商板块估值处于历史低位区间,具有低估值特点。最后,上市券商对于分红的态度也很积极,Wind数据显示,2022年43家上市券商进行了分红,占比达到86%。

中特估被提出的目的就是提高国企估值、做大做强国企。所以,券商板块有望在中特估属性的加持下提升板块的估值空间。

所以,结合前文券商业绩修复的逻辑,券商板块有望迎来估值和业绩双升的戴维斯双击时刻。

AI赋能,券商迎来降本增效的变革

面对当下席卷全行业的AI浪潮以及ChatGPT的火爆出圈,在风险可控的条件下,不少券商也表现出积极拥抱人工智能的态度。据上海证券报统计,截至7月21日,至少已有11家券商成为国内AIGC技术领域相关企业的生态合作伙伴或与之达成合作意向。

从具体应用方面来看,当前财富管理业务成为券商尝试引入人工智能技术的主要方向。未来随着技术的进一步成熟,落地过程中的数据质量、隐私和安全、计算能力、风险管理等重点问题得到解决后,AI在券商业务的应用范围有望扩展到客户服务、信用风险控制、投资决策、量化交易等领域,促使券商实现全面数字化转型。并因此有望受益于降本增效带来的行业变革红利。

综上所述,年中的重磅会议给下半年经济工作定调,一系列涉及众多行业的利好政策有望陆续出台,经济基本面有望逐渐恢复,带动企业利润增长,强化改善了资本市场的预期,A股市场有望更加活跃。这对于券商板块的业绩复苏十分有利,业绩修复的确定性得到加强;低估值带来了较高的安全边际和估值提升空间;科技给行业未来展业形式带来巨大的想象空间,券商有望衍生出新型盈利模式。

从当前时点来看,券商显现出较大的投资价值,想上车的投资者可以考虑券商指数ETF(515850),紧密跟踪中证全指证券公司指数,全面覆盖券商行业龙头,以及具有业务特色和比较优势的优质中小券商。此外,ETF天然具备的高流动性、风险分散的特点,将使低位分批布局券商板块更加如鱼得水。

风险提示:

1、市场有风险,投资需谨慎。

2、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资者投资指数基金,请关注指数基金投资风险,包括但不限于标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等特有风险。

3、基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。