从2014年试点开始到2020年,金融监管机构累计发出19张民营银行牌照,这张银行牌照有别于我们传统的商业银行,不建立物理营业网点、不设立分支行等。

19家民营银行以互联网为主要获客途径,以大数据为主要风控抓手,慢慢成长为中国商业银行版图里面重要的组成部分。

4月底各家银行陆续披露了2023年财报,我们从财报中看一下民营银行的江湖排名。10 年来,民营银行的发展情况如何?

第一梯队:微众银行、网商银行

民营银行第一梯队依然是微众和网商银行,背靠强大的股东背景,与其他银行拉开断崖式差距。

截至2023年末,微众银行资产总额5355.78亿元,同比增长13.02%。营收393.61亿元,同比增长11%,净利润108.15亿元,同比增长21%,净资产收益率为高达26.18%,不但远超其他民营银行,在整个银行业也是炸裂的存在。不良贷款率1.46%,与2022年基本持平。

网商银行资产总额4521.3亿元,同比增长2.50%,2023 年营收187.43亿元,同比增长19.49%;其中净利润42.03亿元,同比增长18.8%,净资产收益率为20.55%。披露的不良贷款率为2.28%,备注中解释该数据中的信用类不良贷款是按照逾期30天口径计算,如按照逾期60天口径计算,本行不良贷款率为1.87%。

值得注意的是,截至2024年一季度末,网商银行资产总额4322.54亿元,环比2023年末减少4.4%。可能在进行资产结构的调整,网商的客群以小微企业和个体工商户为主,面临风险压力。

第二梯队:苏商银行、众邦银行、新网银行

第二梯队为资产规模千亿俱乐部三强,苏商、众邦、新网银行。

在排名上苏商银行超过众邦银行,重回第三的位置,新网银行首次突破千亿规模。

苏商银行即原苏宁银行,2024年3月进行品牌升级,完成更名。苏商银行2023年末资产规模1163.56亿元,较上年末增长11.57%,营收40.65亿元,同比增速达12.3%;净利润10.55亿元,净资产收益率16.28%,高于银行业平均水平。无论在资产规模和利润上都坐稳探花的位置。

众邦银行资产规模1144.84亿元,较上年末增长6.21%,营收19.32亿元,同比增速24.4%;净利润4.05亿元。同样是千亿规模,营收和规模不够匹配。资本充足率10.67%,后继有压力。

新网银行资产规模1029.34亿元,同比增长21.36%,营收54.88亿,同比增速50.6%;净利润10.10亿元,同比增速高达48.31%。主要财务指标都实现较快增长,显现出逆势扩张的野心。

新网银行营收的主要增量在小微资产,报告期内,小微贷款新增发放额483.49亿元,同比增幅162.19%,新增发放户数28.76万户,同比增幅113.36%。不过,在如今的经济形势下是否能守住风险,有待进一步观察。

第三梯队:金城银行、中关村银行、富民银行、三湘银行、蓝海银行、亿联银行

第三梯队总资产在500-800亿元之间,江湖排名有升有降。

其中,金城银行以734.67亿元的资产规模排名第6,资产同比增长28.53%;但是净利润相比2022年下降了12.59%。不知是否与“存量风险处置三年攻坚战”有关,还是近两年小微贷款快速增长风险暴露,消耗掉了利润?

中关村银行排名第7,总资产727.09亿元,稳步增长。但是净利润同比下降30%,与规模增长不匹配。

富民银行超过三湘银行排名第8,三湘银行总体小幅增长,蓝海规模增速不高,但是净利润增速高达30.92%,在第三梯队中蓝海不容小觑。

有意思的是,富民银行在年报中以单独篇幅披露了党建工作,强调“以党的方向为方向,引领经营管理”,觉悟很高。

亿联银行规模和营收都出现下降,净利润却实现了增长,数据不一致。亿联有美团这样的兼具B端和C端客群的大股东,发展却似乎不太顺利,令人困惑。

第三梯队的特点是经营思路看起来有波动,财务表现不稳定,经营模式上找到了一定的方向,但是在执行过程中有漂移,在摸索中前进。

第四梯队:华瑞银行、民商银行、客商银行、锡商银行、华通银行、振兴银行、新安银行、裕民银行

第四梯队,总体排名变化不大。裕民银行至今未发布财报,对总体排名应该影响不大。客商和锡商都比较客气,与2022年相比,互换座次。华通银行排名前进一位。华瑞银行在新团队带领下扭亏为盈,总体表现有待进一步观察。

该梯队中,华瑞和民商是首批五家民营银行之二,历经十年发展,与最初设立的初衷和目标应该有一定差距。其他同梯队银行,同样面对经营思路问题,依然在探索适合自己的模式。

银行业排名:

放眼到整个银行业,在中国银行业协会发布的2023年中国银行业100强榜单中,民营银行占其二,微众银行排名49,网商银行排名100。资产规模体量和城商行中的苏州银行、农商行中的江南农商行相当。但是,在一些关键指标上和传统银行有明显差异。

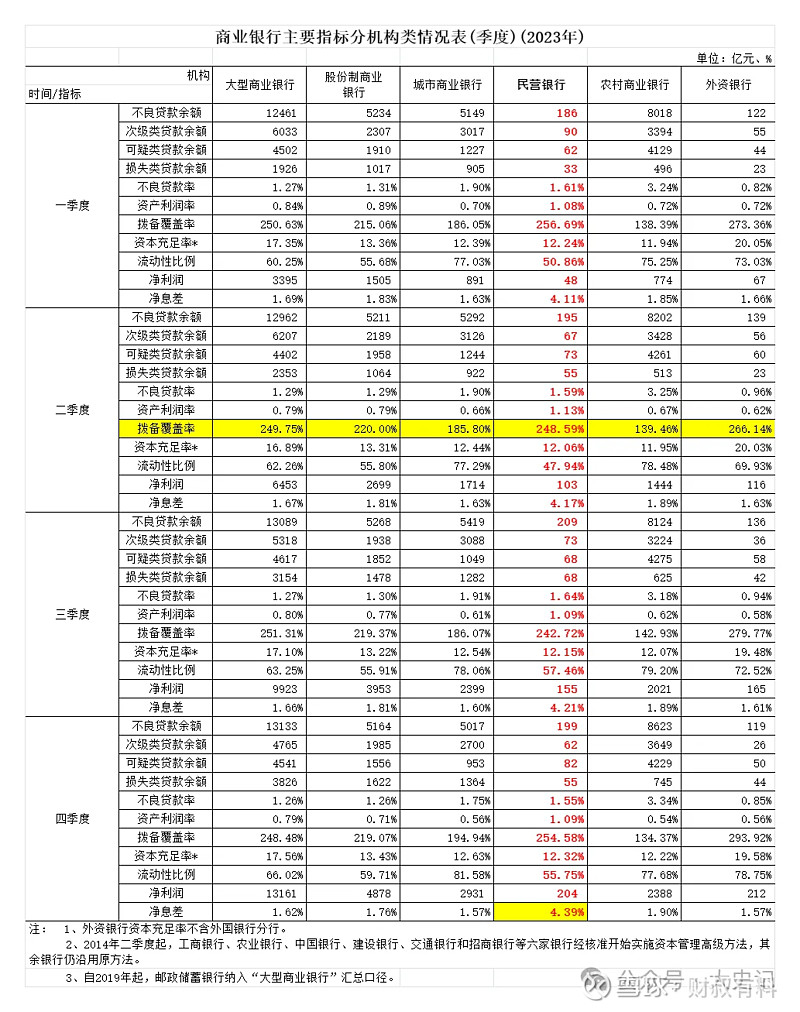

在监管总局公布的监管指标中,民营银行最突出的是净息差和资产收益率。以2023年四季度为例,民营银行的净息差高达4.39%,而城商行和农商行该指标为1.57%和1.9%,而不良贷款率却低于两类银行,资产利润率远高于银行业平均水平。

由于民营银行头部效应明显,盈利能力主要贡献来自于头部几家银行。微众银行表现尤其亮眼,十年磨一剑,成为数字新型银行发展的样本和标杆。如果微粒贷是借助了股东的渠道流量和数据优势,微业贷则独立探索出了解决小微企业融资难题的数字化方案,值得学习和研究。

总结民营银行的优势,主要在于以灵活的决策机制,运用领先的金融科技能力,找到竞争不充分、风险未被准确定价的领域,以极致的客户体验,解决客户的融资难题。

站在十年新的起点,民营银行面对共同的问题,值得探讨:

LPR持续下行,净息差势必继续收窄;经济下行趋势下,次级贷客群风险暴露,如何保持盈利能力?

存款利率下降,智能存款监管趋严,负债端如何保持增长?

资产荒时代,存量博弈,与传统银行卷价格没有优势,如何运营维护好存量客户?