“今日辉煌者,他日必将凋零;今日凋零者,他日必将辉煌。”

证券行业今年的表现用“凋零”二字来形容实不为过,在大盘的带领下,证券行业也如滔滔江水般一路下泄,绵绵不绝。

一、证券基金的表现

我们来看下证券基金今年的表现,所谓的证券基金,当然就是以证券公司为投资标的基金了,比如他 “券商ETF (512000)”和“证券基金(512900)”。

现在就以证券基金(512900)为例,做一番窥探。

证券基金(512900),全称为“南方全指证券ETF基金”。自2018年1月1日以来,其净值由0.927下跌至当前的0.688,下跌幅度接近26%。

同期大盘上证指数从3,330点下跌至2,725点,下跌幅度约19%。证券基金跑输大盘约7%。

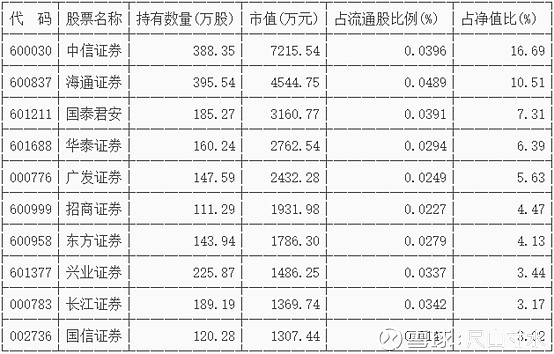

至2018年1季度,证券基金(512900)的主要持仓情况如下:

二、证券股的历史表现

1、大盘的历史表现

谈到证券股的历史表现,就不得不提到2007年和2015年这两次波澜壮阔的牛市。这两次牛市,如果你的持仓股票没有翻至少2-3倍,都不好意思出去见人了。两次的涨幅如下:

2、券商股的历史表现

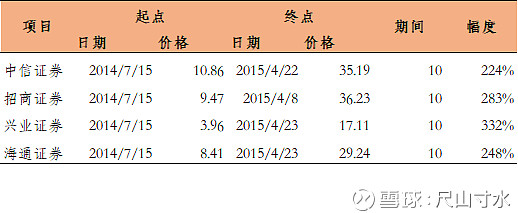

从证券基金(512900)的股票组合中挑选四家券商进行分析:中信证券、招商证券、海通证券和兴业证券,看看其在过去的两轮牛市中的历史表现。

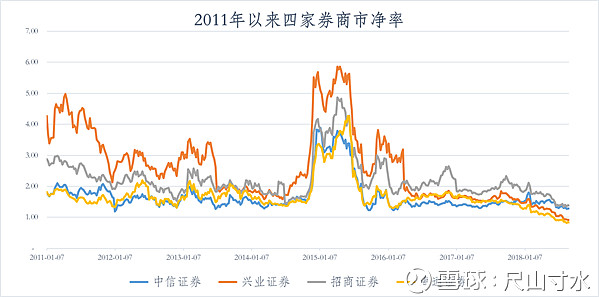

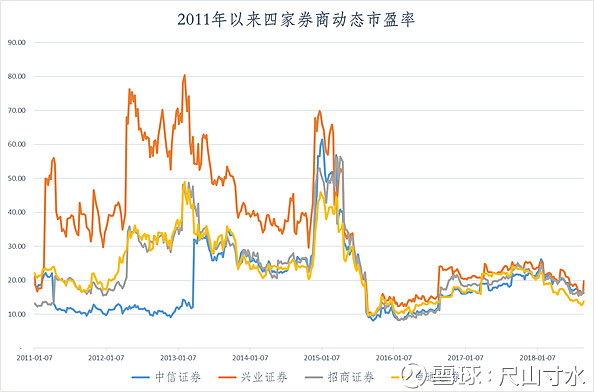

三、当前估值

从下面四家券商自2011年以来的动态市盈率和市净率图,就当前估值来看,当前的估值几乎接近历史最底部的估值了。

当前四家券商平均的市净率为1.11倍,动态市盈率为16.85倍。近几年以来的部分时点市盈率对比如下:

很明显,市净率处于历史最低位,动态市盈率处于历史次低位。股票市场处于山顶和山底时,估值差异巨大,差异可达3倍以上,这意味着估值的变化或者说是市场情绪和看法的改变是产生巨大价格差异的主要原因。

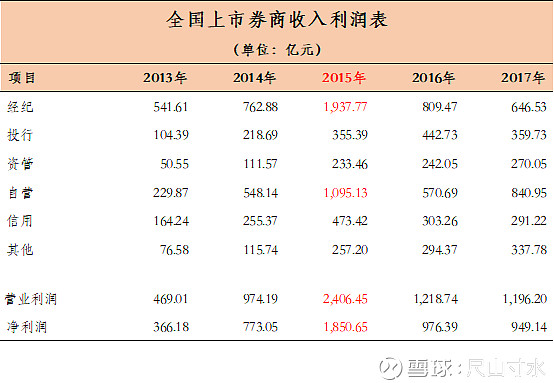

四、上市券商整体业绩

以一个股市涨跌的完整的牛熊周期审视券商的业绩变迁,最近一轮周期且最具代表性的牛熊周期当属2015年前后的这一轮,直到三年后的今天,我们依然苦苦在泥潭中挣扎了。

券商业绩极为明显的受到牛熊周期的影响,这种情况在2015年和2016年的对比中表现的极为明显。在2015年的牛市中,股市集体上涨,交易量大增,券商经纪业务佣金收入大增,业绩增厚非常明显;同时自营业务投资收益在牛市大背景下增长非常可观;牛市下券商业绩就是相当于开动双引擎在一路狂奔,业绩的迅速增长带动市场情绪的上升,估值迹随之上升。于是,业绩和情的正反馈形成了一种相互促进的循环,从而使得券商在牛市上升期的涨幅远远超过大盘。而在熊市背影下,前述反馈和循环朝相反的方向发展,券商的价格也就随之一落千丈了。

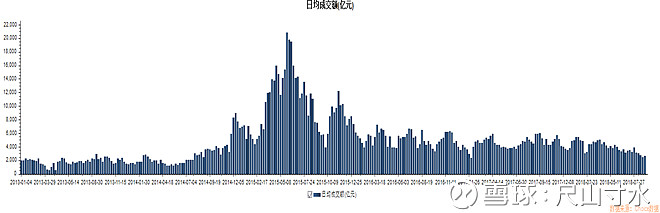

五、成交量

不管是牛熊交替也好还是券商业绩的波动也好,都离不开成交量在背后的推动。审视市场的成交情况,是了解券商业绩背后的秘密所必不可少的内容。

下图显示了自2013年以来的沪深两市合计平均日成交金额。

在这期间,最低的日无成交金额发生2013年4月间,日均成交金额略高于600亿元;最高的日均成交金额发生在2015的5-6月间,日均成交金额约2万亿元。而2015年熊市以来的日均成交量的最低值则出现在上上周,也就是2018年8月下旬,其日均成交量约略高于2,500亿元而不到2,600亿。

实际上,2015年全年的日均成交金额约为10,200亿元,2016年的日均成交金额约为5,200亿元, 2017年全年日均成交金额约4500亿元。其中,2017年1-6月日无成交金额约4,300亿元, 1-8月日均成交额4,400亿元。2018年1-6月日均成交金额4,300亿元,1-8月日均成交金额 4,000亿元。2018年成交金额相比2017年有所下降。

将以上成交额和近三年以来上证指数的年均涨跌情况结合起来观察到如下表所示的数据:

相较于2017年,2018年无论在成交金额还是涨跌方面都是惨不忍睹。从今天到2018年结束还有4个月,在这4个月中会有变数发生吗?

六、投资展望

在经过这一轮牛熊周期后,证券行业股票的价格又回到了四年前的原点。两市成交量持续下滑,指数持续创出低,当下低迷的价格实际上反映了市场悲观的预期。证券行业的未来表现实际上是取决于投资者对整体指数走向的预期和市场的成交量。

在今年早些时候,我们对证券行业的判断其实是过于乐观了,当时是基于大盘下行空间有限,且证券行业本身PB估值处于历史低位。然而没想到,低位之后还有新低,现在券商行业部分公司的PB已经低于1了。在永远正确的市场面前,只有乖乖认错了。

尽管当前价格创出历史次低的PE水平,就当前的低迷的市场状态而言,证券行业2018年的业绩很可能会低于上一年度,届时该次低PE水平可能无法维持,意味着只有价格继续下行才能维持次低PE水平。考虑到当前只有1倍左右的PB水平,我们认为其下行的幅度应该是有限的,再往下走就是银行业的估值水平了。最大的概率,也许是在比较长的期间内保持横盘水平。

已经逝去的三轮牛市分别发生在2001年、2007年和2015年,也即每隔6-8年会有一轮牛市的历史,在未来还会重复吗?

投资者对待当前证券行业的态度,取决于其愿意持有的期间有多长。我们当然希望在今天买入,明天就能赚钱,但是我们做不到。我们只是基于我们的逻辑在行事,我们的逻辑是基于数据、历史和事实,我们的逻辑是:(1)证券行业下行空间有限,即使短期的浮亏也是比较有限的;(2)投资“证券基金”或“券商ETF”相比于个股而言风险更分散且波动幅度更小,而且可以做定投计划;(3)在行业低谷(或相对低谷)处买入并耐心持有,静静等待市场反转;(4)鉴于过往的历史,我们合理预期市场早晚必会反转(也许这个时间会大大超出预期),反转后带来的收益将足以弥补长期持有所付出的成本。

对于证券行业,也许投资者丝毫不会感觉到乐观,但是此时也绝没有悲观的必要。

(本文仅做投资分析、思考和交流所用,不构成任何投资建议。)