2019年7月22日,科创板鸣锣开市,敲响了注册制改革的“试验田”。4年后,如今的科创板已经汇聚了一批面向国家发展战略、聚焦成长创新的标杆型企业,它们科技创新属性纯粹、重研发、高成长,俨然成为了我国“硬科技”的重要排头兵。

伴随着科创板的成长,相关指数和指数基金也在不断增加,最典型的就是在去年11月,科创板诞生了第一只Smart Beta策略指数--上证科创板成长指数(简称:科创成长)。

就目前来看,这个指数投资价值不低,主要体现在两个方面:(1)科创板自身属性,(2)指数自身特质。

4年后的科创板:高研发+高成长

在经过了4年的发展之后,现在的科创板体现出来的不仅有专精特新、科技创新的属性,而且还带有十分明显的高研发、高成长属性。

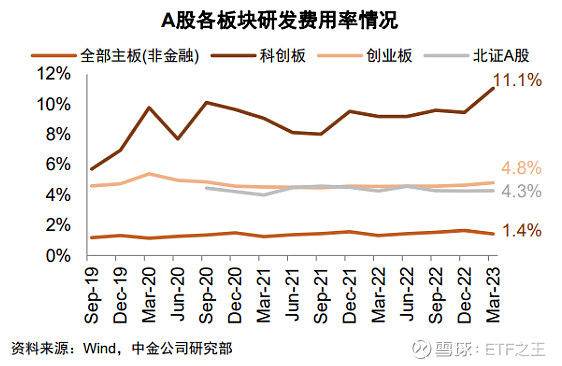

高研发:费用+人员双双在线

整体看,根据中金公司研报的数据统计,截至2023年一季度,全部科创板上市公司的研发费用率约为11.1%,在A股主流板块中位列第一。

再看局部,2022年全年,所有科创板的上市公司中,研发费用占营业收入比例大于20%的公司共计123家,占比23%;其中12%的公司研发费用率超过30%。研发人员数量方面,研发人员占比超过30%的公司共计216家,占比41%;其中16%的公司研发人数占比超过50%。

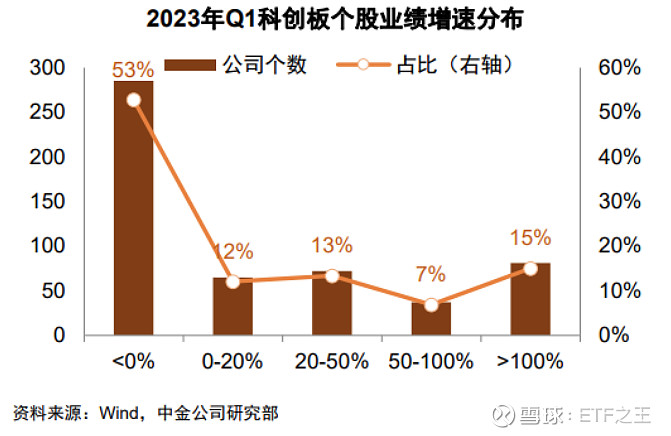

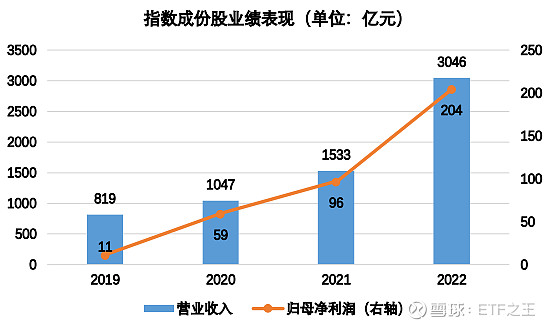

高成长:业绩稳健增长,个股利润在线

在业绩方面,过去四年,科创板无论是营收还是归母净利润,均保持着较快的增长速度。具体来看,2019-2022年,各年度营收同比增速分别为13.0%、19.7%、37.0%、29.2%,归母净利润同比增速分别为26.4%、57.7%、62.8%、5.6%。

在个股方面,2023年第一季度,科创板中共有255家公司实现利润正增长,占比为47.2%;有118家科创板公司业绩增速超过50%,占比21.9%。

总体看下来,现在的科创板注重研发,且成长性十足,这些都是创立科创板之初想要看到的,如今确实都看到了。

深度聚焦成长股:科创成长指数

作为科创板的第一个策略指数,上证科创板成长指数的选股很讲究,从科创板上市公司中选取营收与净利润等业绩指标增长率较高的50只上市公司作为成分股,而且在指数编制的过程中还融合了成长因子策略,可以说是一个纯粹的反映科创板成长属性的指数。

关于这个指数,有几个很明显的自身特质:

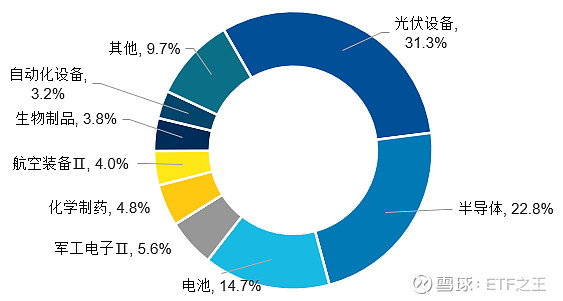

(1)行业聚焦高成长

相对科创50指数,科创成长指数在行业上超配了新能源、医药等当期景气度和业绩更高的行业,低配了电子、计算机等行业。而且,Wind数据显示,根据申万二级行业分类,截至今年7月底,科创成长指数前四大行业分别是光伏设备、半导体、电池、军工电子,这些都是科创板中的高成长企业。

上证科创板成长指数申万二级行业分布

数据来源:wind;截止2023.07.31

(2)成份股高成长性凸显

对于指数的成份股来说,如何体现出成长性,我认为无外乎几个指标:营收、利润增速、研发费用。

而在营收方面,科创成长指数的成份股在2021年、2022年,营收分别增长46%和99%;归母净利润分别增长64%和112%。

此外,根据2023年一季报数据显示,截至今年一季度,该指数的成份股平均营收为16.32亿元,净利润和营收的同比增速分别达到149%、59%;研发投入金额达39.2亿元,研发投入占营业收入比例4.8%,这一组组数据都说明了该指数的成份股潜在的成长性。

注:1、数据来源:Wind,截至 2022/12/31;2、指数成份股所属上市公司过往营业收入与归母净利润情况不预示未来,亦不作为任何投资建议。

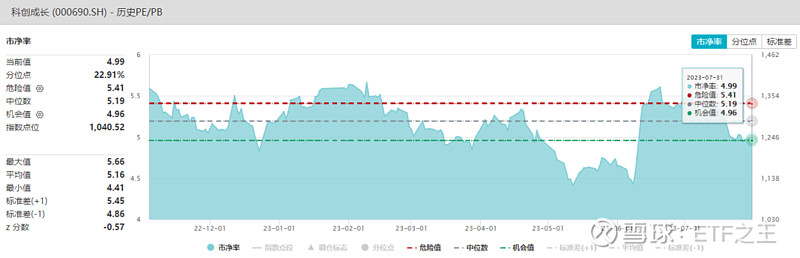

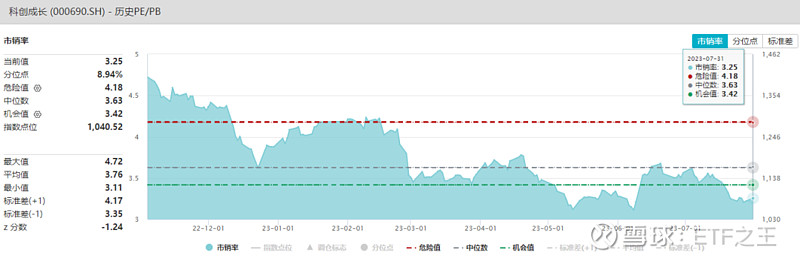

(3)市净率、市销率均处于低位

除了成份股成长性有保障外,现在的科创成长指数投资价值正逐渐凸显。Wind数据显示,截至7月底,科创板成长指数的市净率处于指数基日以来22.91%的分位点;市销率处于指数基日以来8.94%的分位点,二者均位于历史较低水平,具有较高的投资价值。

数据来源:wind;截至2023.07.31

目前,首批跟踪上证科创板成长指数的ETF已经正式发行。