今年由于美联储连续加息,叠加俄乌冲突导致大宗商品价格飙升,美股持续调整,以纳斯达克100指数为例,截止7月15日近一年以来最大回调幅度已超30%。

数据来源:wind,截至2022.07.15

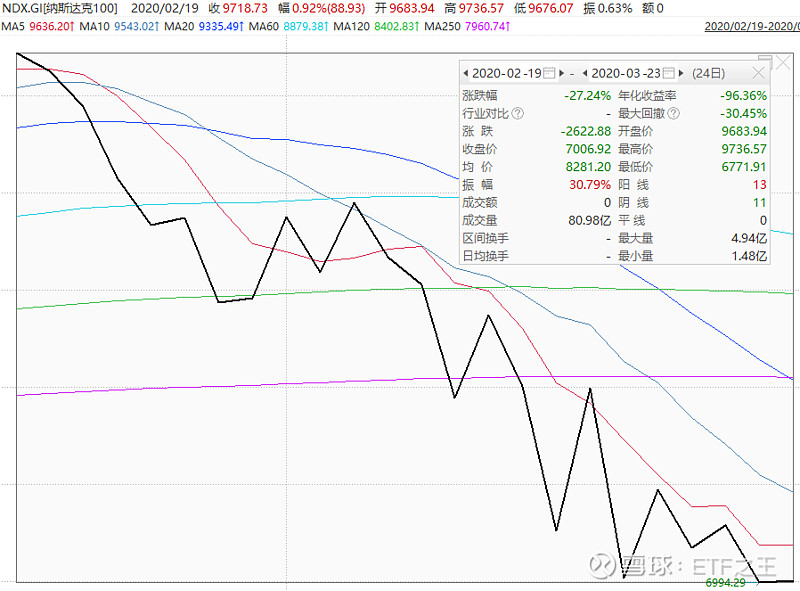

这一表现不由让我们把思绪拉回到2020年3月23日,同样美股暴跌,纳斯达克100指数较2月19日的高点回撤的幅度也很大,虽然没到30%,但是也有27.24%。

数据来源:wind;2020.02.19-2020.03.23

然而,纳斯达克100指数却在此后迅速反弹,在3月23日-9月2日这个区间内大涨77.58%。

数据来源:wind;2020.03.23-2020.09.02

尽管当下与2020年3月背景有所不同,当时美股的反弹更多受益于美联储的“开闸放水”,但本轮纳斯达克100指数的跌幅同样也已超30%。

那么这是否意味着当下我们也迎来了美股抄底的好时机呢?

调整或迎新机遇,美股依旧有利可图

有人说巴菲特之所以能成为股神,是因为在他的投资生涯里遇到了持续走牛的美股。

这一点不可否认,美股牛了这么多年,无论是成熟度、收益率还是高弹性都是全球TOP的级别。

也有人说MD终会自食其果,美股终将衰落,金融危机会让美股万劫不复。

但这么多年过去了,并没有。

就像2020年疫情后美股的多次熔断,所有人都觉得美股十年牛市结束,将从此平庸,但事实上美股仅用了短短77天就恢复到之前的高点。

所以说在过去十年中,在大大小小的回调期间,美股逢低买入变成了金玉良言。

过去数年不算短暂的美股历史给投资者的教训是:美国股市有利可图。

而且个人认为美股现阶段的回调并不意味着科技股就会一蹶不振,或者说科技股的泡沫即将破裂,事实上推动美股科技股上涨的因素依然存在,并且从美股科技公司近期的财报来看,其表现依旧强劲,例如:

苹果2022Q2实现营业收入972.78亿美元,净利润250.10亿美元,均超市场预期,其iPhone收入创新高,Mac、可穿戴设备和服务均双位数高速增长。

微软2022Q3实现总营收493.60亿美元,同比增长18.35%,Tier1客户云计算使用负载快速提升,SAP、汉莎航空等客户的用量持续增加。

此外,从资金面上来看,科技巨头凭借相对更为健康的现金流与持续的回购计划,对其股价有一定支撑力,如Alphabet本季度宣布700亿美元的回购,亚马逊在上个季度宣布多年来第一次开启回购。

事实上美股科技巨头拥有大量的现金储备,当市场出现下跌时,这些企业可以用现金更好的抵御风险,回购自家股票,来增加每股收益,这也是美股科技能够经久不衰的原因。

都说春江水暖鸭先知,对于投资者来说,哪里有价值哪里就值得投资。目前美股科技还在持续调整中,30%的带血筹码可能依然没有见底,但不可否认此刻进场的时机已经相对成熟。

一键汇聚全球顶尖高科技—纳斯达克100指数

对于普通投资者来说,如果没有特别多的研究精力投入,重仓一只美股的风险非常大。而基金一揽子打尽就能做到分散风险,赢面更大。

目前市场有一只纳斯达克100指数,它最大的特点就是以科技股为主,没有金融股,下面我们就来看看纳斯达克100指数的投资价值:

纳斯达克100指数(NDX.GI)包括100家在纳斯达克股票市场上市的最大的非金融公司。该指数反映了包括计算机硬件和软件、电信、零售/批发贸易和生物技术等在内的主要行业整体表现,指数编制信息如下:

资料来源:Wind

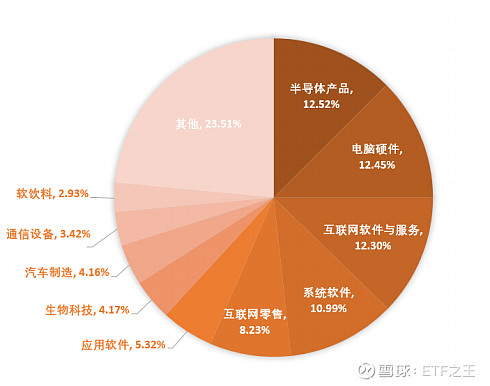

具体根据Wind四级行业分类来看,截至2022年5月27日,纳斯达克100指数成份股主要分布在半导体产品、电脑硬件、互联网软件与服务、系统软件以及互联网零售行业,权重占比分别为12.52%、12.45%、12.30%、10.99%和8.23%,行业主要集中在以信息技术为主的高新技术产业,整体科技属性非常强。

资料来源:Wind,天风证券研究所,截至2022.05.27

其次从成份股质量来看,截至2022年5月30日,纳斯达克 100 指数前十大成份股合计权重总占比为63.3%,权重分布较为集中,其中前十大成份股包含苹果、微软、谷歌(ALPHABET)-C、谷歌 (ALPHABET)-A、亚马逊、特斯拉等主要行业核心个股,总市值合计约为10.86万亿元,整体龙头属性突出。

资料来源:Wind,截至2022.05.30

另外从上图可知,截至2022年一季度末,前十大重仓股的ROE中位数为31.53%,加权平均ROE 约为24%,整体具备较强的盈利能力。

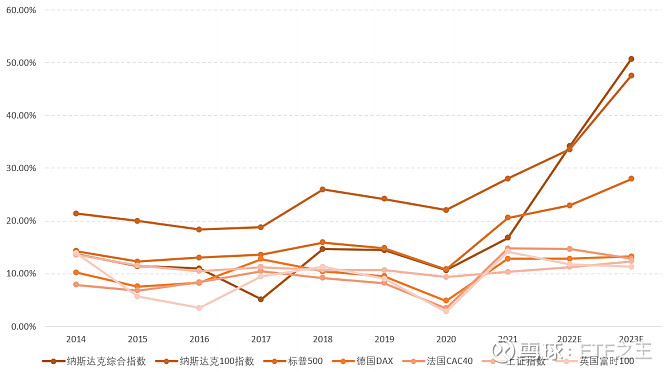

这点对比全球主要指数的ROE和彭博预测ROE数据也能得出:2021年度纳斯达克100指数的ROE为28.04%,2022年度彭博预测ROE为33.58%,在各大指数中排名前位,进一步印证了纳斯达克100指数较好的盈利能力。因此,指数未来的增长动力受到高成长、高盈利能力的支撑,潜力较大。

资料来源:Wind,Bloomberg,天风证券研究所,截至2022.05.27

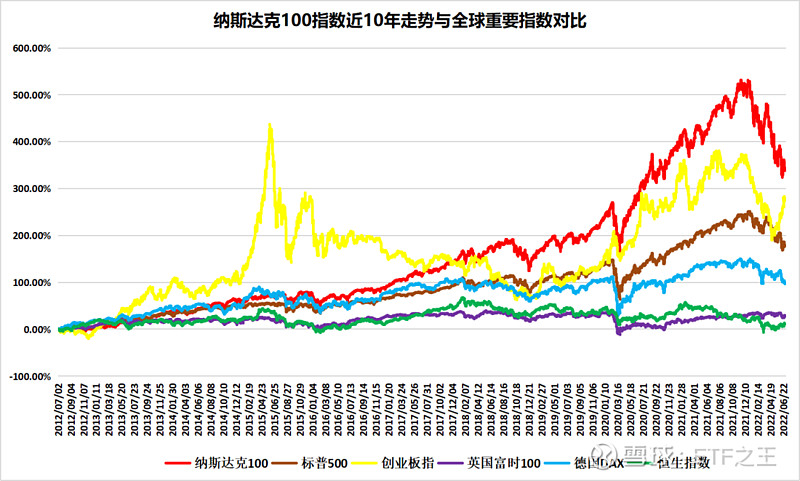

其实从纳斯达克100指数的历史业绩走势也能看出科技的发展带来市场的长期繁荣。

比较2012年7月2日以来纳斯达克100与全球重要指数间的收益率水平,截至2022年6月30日,纳斯达克100近十年累积收益率为 339.79%,年化收益率为15.86%,卡玛比率为0.48,均大幅跑赢全球重要指数,整体超额收益明显,具有非常好的长期投资价值。

数据来源:Wind,统计区间:2012.07.02-2022.06.30

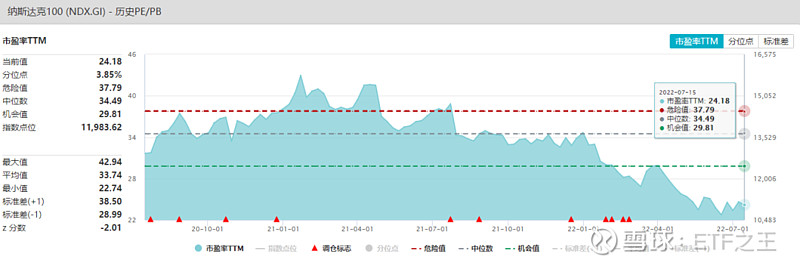

最后从估值上来看,截至2022年7月15日,纳斯达克100指数的市盈率TTM为24.18倍,处于近两年3.85%分位点,非常接近最小值22.74,对于这种成长属性较强的指数,现在的估值不说是历史最低,也到达了历史的底部区域,投资性价比非常高。

数据来源:wind,截至2022.07.15

其实从长期视角来看,纳斯达克100指数里这些优质龙头像智慧型手机大厂苹果、搜寻引擎大厂Google、电动汽车龙头特斯拉等等,它们的基本面并没有什么问题,科技的发展与成长性才是纳斯达克100指数的内在驱动力,在历史上美股经历大幅回调之后均有较大反弹,逆势投资纳斯达克100指数可能带来更大的回报。

逆势布局,博时纳斯达克100指数基金正在发售

纳斯达克100在美国本土有很多的指数基金产品,不过我们国内的投资者投资境外市场上市的指数基金比较困难,最简单方便的就是通过购买机构的美股基金(QDII基金)间接的持有美股,恰好,最近有一只投资纳斯达克100指数的基金正在发行!

据了解,博时基金旗下的纳斯达克100指数基金(QDII)(A类:016055,C类:016057)目前正在火热发售,而且将会在本周截止。这只基金不仅可以帮助中国境内投资者一件投资美股优质标的,在当下的时间点发行我认为也是恰到好处。

图片来源:支付宝

此外,我不得不重点说一下博时基金对于美股市场的布局。作为国内首批成立的五家基金管理公司之一,博时早在2013年就发行了市场上首只也是目前规模最大的标普500跨境ETF基金--博时标普50OETF(513500),为投资者海外投资提供了非常便利的工具,而这次纳斯达克100指数基金的新起,也是博时在海外基金布局上的再次落子。

另外,这只基金有两个卖点我不得不说:首先,这只新发产品是目前市场上管理费、托管费最低的;其次,这只新基金的拟任基金经理是大名鼎鼎的万琼。

根据Choice数据显示,万琼拥有15年证券从业经验,是不折不扣的“投资老兵”。2011年,万琼加入博时基金,至今在博时基金已经扎实投研超10年,实际管理被动指数基金7年,深谙境外基金的投资运作。

据天天基金网显示,截至今年7月15日,万琼在管规模164.25亿,任职期间最佳基金回报108.26%。从所管基金来看,万琼管理的基金多是全球性指数基金,长期投资于美股、港股等,对美股市场和香港市场认知很深,在全球指数投资领域素有“全球指数女神”之称。

巴菲特曾说过“投资的诀窍就是专心等待最佳的击球位置”,当下美股科技标的稀缺性和估值水平具备较大吸引力,可考虑逢低布局也可作为A股的互补资产,建议感兴趣的投资者可以重点关注一下目前正在发售的博时纳斯达克100指数基金(A类:016055,C类:016057),在结束发售之前,为自己的投资增添一些砝码。

$博时纳斯达克100指数发起(QDII)A(F016055)$ $博时纳斯达克100指数发起(QDII)C(F016057)$ $标普500ETF(SH513500)$