前言

昨天写了《还买煤炭股?快点逃命吧!》,不少朋友纷纷要求我分析一下铜矿数据。依然是不看不知道,一看吓一跳。先说结论:买铜矿股票的绝对不是什么善男信女,杀猪盘就看你是杀猪的,还是被杀的猪了。

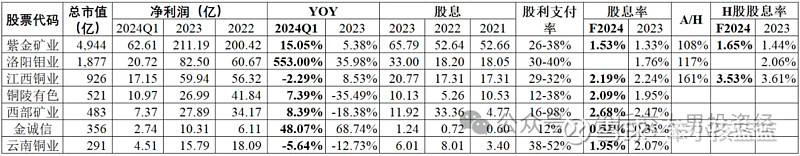

看数字说话

我只拉了头部几家的数据,规模小的风险太大,不研究了。其中也就只有紫金矿业和江西铜业规模相对大一些,后面几个也不展开说了。一看股息率只有1%-2%,情况基本清楚了。

紫金矿业:全球到处买矿的主。2022、2023年的业绩均在200亿水平,2024Q1增长15%,全年也按1.15倍来推算,实际也可能会略高一些。问题是他的市值太太太太太高了,一家200亿净利润的铜矿,竟然高达5000亿!600亿净利润的神华,市值(在我推荐的时候)也仅为6000亿,现在涨到7900亿。有人会说铜价是上涨的,煤炭价格是下跌的,所以一个享受市值溢价,一个享受市值折价,我会专开一段细算。

洛阳钼业:虽然名字是钼业,铜还是占第一位的,情况差不多,股息率太低了。

江西铜业和其他各家情况差不多,股价涨的太多导致股息率太低,就不一一分析了。

铜价波动和净利润的关系

2008年以来的铜价波动:

1. 2008年:铜价格达到历史最高点,每吨达到10,000美元,随后开始下跌。

2. 2009年-2013年:铜价格波动较大,整体趋势为下跌。

3. 2014年:铜价格进入新一轮下跌周期,并持续下跌至2016年。

4. 2016年-2020年:铜价开始逐步回升,出现了一些小幅波动。

5. 2021年-至今:铜价继续上涨,创下近十年新高,近期回到每吨1万美元的水平附近。

由于紫金矿业一直在并购,数据没有可比性,我拿江西铜业做对比:

上一波铜价高点,2006-2007年 ,净利润45-47亿;2008-2009年,净利润23亿,2010年49亿,2011年65亿,2012年36亿;之后逐年下降,2015-2016年到达最低点,估计实际是亏损的强行做成正数;2017-2020年,利润逐渐回升,净利润20亿左右;2021年56亿,2022年60亿,2023年65亿。

因为铜矿的固定成本很高,所以净利润对铜价会非常敏感,比如铜价4000的时候打平,5000的时候净利润10亿的话,那10000的时候净利润会到达60亿左右。

铜矿的合理估值

我们继续以江西铜业为例:

我们拿2008年到2023年看做一个周期的话(铜价从10000回到10000),16年年平均利润为35亿元,累计派息160亿,年平均派息10亿,平均股利支付率28.6%。

我们用长周期5%的平均股息率来计算的话,江西铜业的合理估值也仅为200亿。周期性行业不适用戴维斯双击,我们之前已经讨论过了《戴维斯双击,发财是他,要命也是他!》。

好,我们大胆一些,假设未来16年和过去16年不同,过去16年的铜价在4000-10000之间震荡,均价7500美元。我们按照最猛的预测,未来铜价在1万到1.5万美元之间震荡,均价做到1.25万美元(这已经是目前市场上对铜价最aggressive的预测了)。

江西铜业的平均利润可以做到高达85亿,股利支付率我们也大方一点,做到40%(最近三年利润在60亿的时候,股利支付率是30%,利润低的时候,股利支付率很低),那就是每年派息34亿!

继续用5%的目标平均股息率来计算,市值也仅能做到680亿,这已经是利润最大,股利支付率最大的预测模型了!目前926亿的市值即使透支了铜价涨到1.5万美元,也无法得到支撑!

铜矿为什么派不出息?

我们看到煤矿的股利支付率经常在60-100%之间,而铜矿高的时候也就只有30%左右。江西铜业刚才统计了最近16年,仅派息160亿,而神华同期合计派息4125亿,是江西铜业的25.78倍,而市值仅为江西铜业的8倍。

大家看一下铜矿的投资活动现金流,以及资产负债率左下方的固定资产、在建工程、无形资产、勘探成本这些科目就明白了。有些话不能说的太明白,贾会计的版权分十年摊,受益期仅一年,所以资产负债率左下方会越来越臃肿,ROA会越来越低。

因为有很多应该费用化的支出被资本化了,而在现金流量表上体现为投资活动,美化了经营活动现金流和利润表。铜矿的利润真实性比煤矿差很多,估值应当打折的。

我一直说银行常年股利支付率30%,说明资产还是有问题的,或者说拨备覆盖依然不足(不是拨备覆盖率低,而是loan review时classification比较松,甚至被动了手脚),所以银行PB只有0.5,PE不到4倍是合理的(最近几个月都涨上去了,所以投资银行股的风险也在加剧)。铜矿在这个问题上是类似的,但是无厘头的享受了高PB和高PE。

有人一定会说,铜矿不同,铜价在涨!好吧,我已经按照1.5万美元来算了,而且周期性行业,你在周期顶端不能适用高PE,你是同意的吧?周期性行业没有戴维斯双击,我想你也是同意的吧?

铜矿为什么这么缺钱?

我们在看铜矿的资产负债表的时候发现长短期借款的余额占总资产(负债+权益)或者占权益的比例非常高,这和神华又是天壤之别。头部的几家铜矿,不仅发了A股H股,还一会增发配股、一会发行可转债。妥妥大写的“缺钱”两个字印在脑门儿上。

有人说上市公司不停圈钱,全球买买买,收购优质资产,未来能给股东更高的回报,请问你几年级?还在说这么幼稚的话?

而且缺钱的公司,估值都会虚高很多倍,因为他要玩高价增发啊。券商、中介机构都喜欢缺钱的公司,因为有新的生意可以做啊,所以分析师拼了命的写买入评级,市场各方势力炒高股价。

篇幅关系,不过多展开了,有时间打算单独写一篇紫金矿业的,又要横眉冷对千夫指了。

买铜矿股票的盈利模式

分红派息这么少,想要从上市公司吃股息是不行的了,钱只能从下家傻逼接盘侠手里赚。你只要不停的给市场猛灌“铜价要涨”了这样的消息,能带来多少真金白金的回报不重要,能炒高股价,发牌给傻逼接盘侠就行了。所以买铜矿股票的,也绝对不是什么善男信女,请不要侮辱“投资者”这三个字了。

骗子和赌徒玩的局,我不懂,言尽于此吧!

特别说明

笔者曾经为江西铜业H股IPO审计师(1997年),那些半瓶子的请不要来杠了。

一般免责声明

本文内容纯属公益分享,不构成任何投资建议,个人投资行为的所有收益和风险都归属投资者本人。入市有风险,投资需谨慎。

专项免责声明

本文只是从财务数据角度做企业估值分析,决定上市公司股价的因素有很多,而市场大部分时候是错的。正如本人2012年发文分析贾会计的各种伪劣假账,指出乐视是一家彻头彻尾的骗子公司之后,乐视股价不跌反涨20多倍;铜矿股市价虚高是很显然的,但是市场长期维持错误的高市值也是可能的。请自行决定投资策略,衡量投资风险。