上周,一直稳步前进的债牛突然来了个“急刹车”,可以说是吓到了不少人。

至于原因,我之前的推文中也盘过了,最为直接的因素就是央行的发声提醒,让收到信号的投资者们开始纷纷卖出,因而导致了这波大回调。

但债牛真的结束了吗?

01

调整或是反转

长债收益率近年以来一直在不断下行,主要是因为“资产荒”导致,而本轮债牛未来的走势,很大一部分都取决于“资产荒”的逻辑是否会发生改变。

第一,看宏观经济基本面的修复情况。

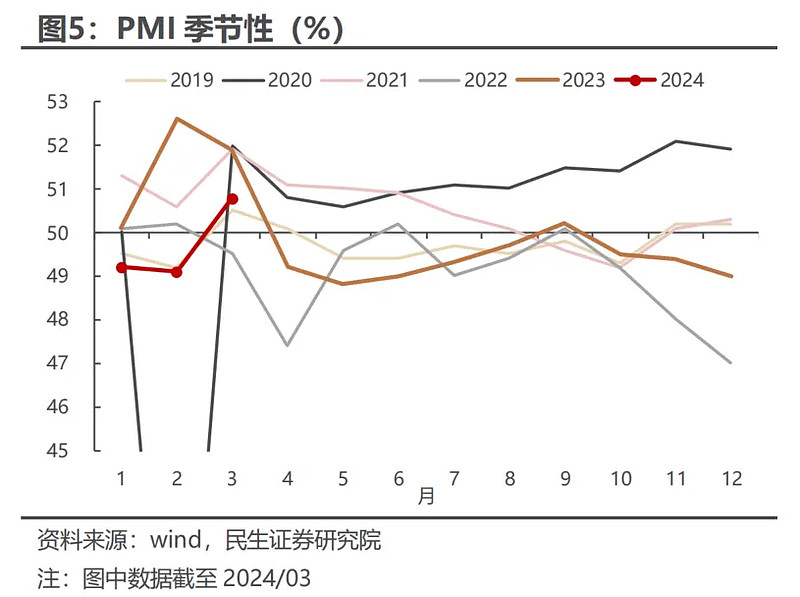

3月制造业PMI重返扩张区间,且呈现供需两旺态势,加上一季度GDP同比增长 5.3%,一定程度超预期,经济或已进入了复苏通道。

那么4月制造业PMI数据就会成为关注的重点,如果继续超预期,就会对债市中长期看多的逻辑形成一定的冲击。

而从过去5年的经验来看,4月制造业PMI在2019-2021年处于扩张区间,2022-2023年处于收缩区间,但相较于3月数据,4月PMI都是呈回落趋势,后续通胀能否持续上升还有待观察。

经济恢复本身就是一个波浪式发展、曲折式前进的过程,中长期看,当前经济增长量增价降,实体融资需求偏弱,金融机构债券配置需求较强,债市长牛趋势依旧存在。

第二则是看债券发行节奏,主要是地方政府专项债、特别国债的放量供给。

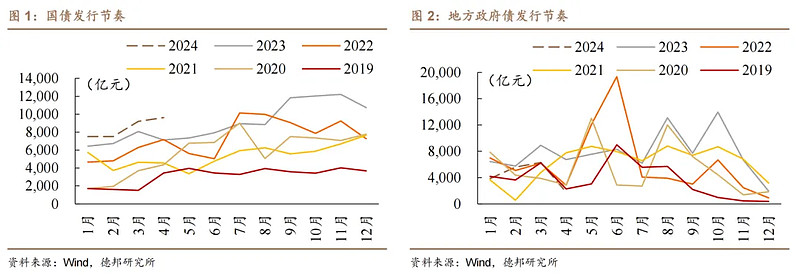

从发行情况来看,今年以来国债发行力度并不低,反而持续高于 2019 年以来同期,但地方债发行显著慢于去年。

在地方债发行较慢的情况下,对无风险利率债的配置需求自然就转移到了国债上,这也是为什么今年以来国债收益率大幅下降的原因之一。

在3月政府工作报告中,提出了发行特别国债,可截至目前为止,4月政府债并未放量,所以发行时点和节奏具有较大的不确定性,这也是未来需要关注的地方。

而地方债方面,4月23日发改委宣布已完成 2024年专项债项目筛选工作,预计进入5月后专项债发行应该会逐步提速,可能会构成一定程度供给扰动。

此外,还需要注意消息面上的扰动,譬如央行持续的发声,就对债市造成了不小的影响,尤其是这次发生,直接影响了十年以上长端利率的上行。

02

大跌之下, 这些基金还是稳住了

这一轮的调整主要是针对长端利率,就像两只30年国债ETF,在4月24日-26日这三天,跌幅都超过2%。

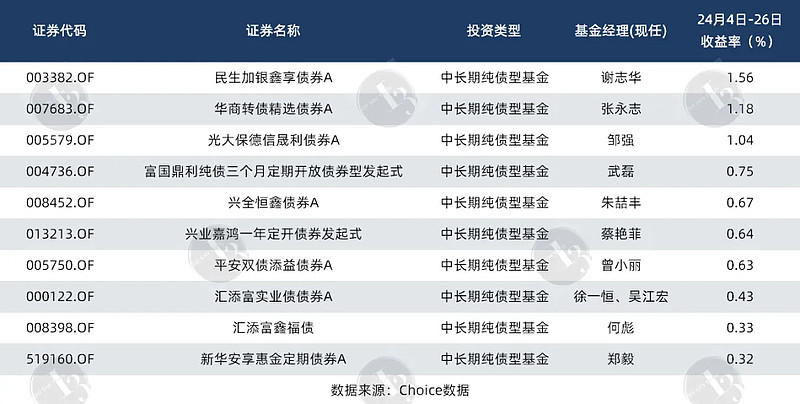

而在债市回调的这3天中,依旧有纯债型基金能够逆势上涨的,甚至前三的涨幅达到了1%以上。

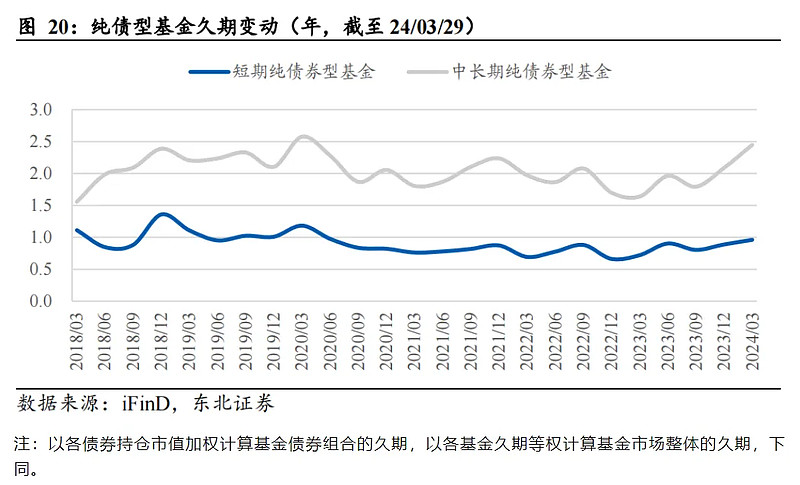

在一季度中,纯债型基金久期持续拉长,特别是中长期纯债型基金久期,相较于上季度拉长了0.36年至2.45年,增加17.21%,但上榜基金久期基本在2年以下,普遍偏低。

我看了下排在前三的债基,都是主投的可转债,而利率债配置的比较少。

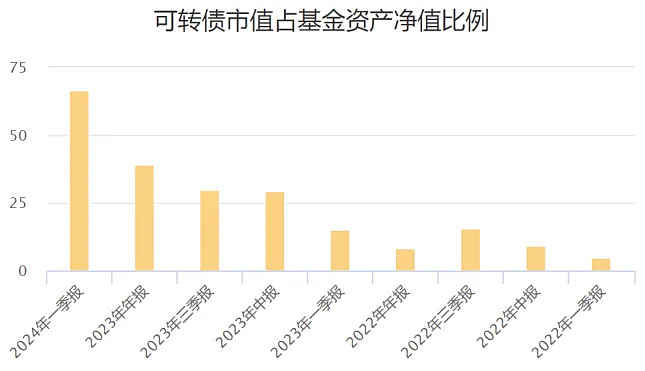

譬如民生加银鑫享和光大保德信晟利,一季度的可转债仓位都在70%左右,而华商转债精选债券本身就是以可转换债券为主要投资标的,24年一季度还加了杠杆,可转债仓位高达110.23%。

不过和大家提个醒,那就是民生加银鑫享这只基金还在爬坑中,此前它因为踩雷地产净值出现过断崖式下跌。

后面基金经理换成了谢志华,这是一位有着12年公募基金管理经验的老将,他是在21年底加入的民生加银,现任民生加银固定收益部总监。

谢志华一直秉承两个原则,一是防范风险,二是不错过大的机会,十分擅长可转债,并且能攻善守,会用调仓来控制波动。

在他管理民生加银鑫享债券后,可转债的占比也是明显提升了。

目前债市的主要风险其实在于,市场在过去一段时间越来越一致的看多预期,在低票息、低杠杆环境的环境下,大家开始齐刷刷地选择拉久期,也让多数机构将风险暴露集中在了久期端。

而经过了这波调整后,当市场重新意识到债市依旧处在一个供求不平衡的状态下,可能依旧要回到向久期要收益的状态。

不过,建议大家先别慌债基回撤最多就几个点,只要不踩雷,迟早能涨回来,如果你买的纯债基金,底层长债偏多,也可以考虑一下先止盈部分。