伯克希尔·哈撒韦旗下的全资子公司National Indemnity公司在6月19日向日本关东财务局提交了股权变更报告。根据报告显示,截至6月12日,该公司在三菱商事的持股比例已从原来的6.58%提高到了8.31%,在三井物产、伊藤忠商事、丸红及住友商事的持股比例也均增加了1%以上。

伯克希尔·哈撒韦还宣布,旗下全资子公司National Indemnity在6月19日收盘后已将在日本五大商社的平均持股比例提高至8.5%以上。

回顾巴菲特对日本五大商社的投资之路,对日本市场的投资又是一次巴菲特教科书式抄底优质资产的操作。

早在2020年疫情最深重的时期,巴菲特大举买入日本五大商社,由于日本商社的业务与能源价格高度绑定,因此当时的估值价格处于极低水平。2020年8月,伯克希尔哈撒韦公告,共花费60亿美元对五家商社分别持股约5%。

2022年11月下旬,巴菲特又斥资24亿美元大举加仓,增持比例均超1%,对五只股票的持股比例处在6.21%~6.75%之间。

2023年4月,巴菲特时隔11年再次访问日本。访日期间,他分别参观了五大商社的总部,并宣布已将五大商社的持股比例提高到了7.4%,总持股市值约140亿美元,并表示这是伯克希尔在美国以外的最大投资。

巴菲特为何如此钟爱这五大商社?作为象征低估值的股价指标,日本股的PBR(股价净值比)之低被认为是巴菲特看好日本股票的原因之一。据日本媒体统计,日本上市企业的五成以上低于1倍,陷入世界罕见的低估值。

野村国际证券表示,日本五大商社股的PE估值基本在5~8倍区间,仍处于2001年以来的历史较低水平。从估值、股息、现金流等多个维度来看,五大商社都很符合巴菲特一贯的审美。

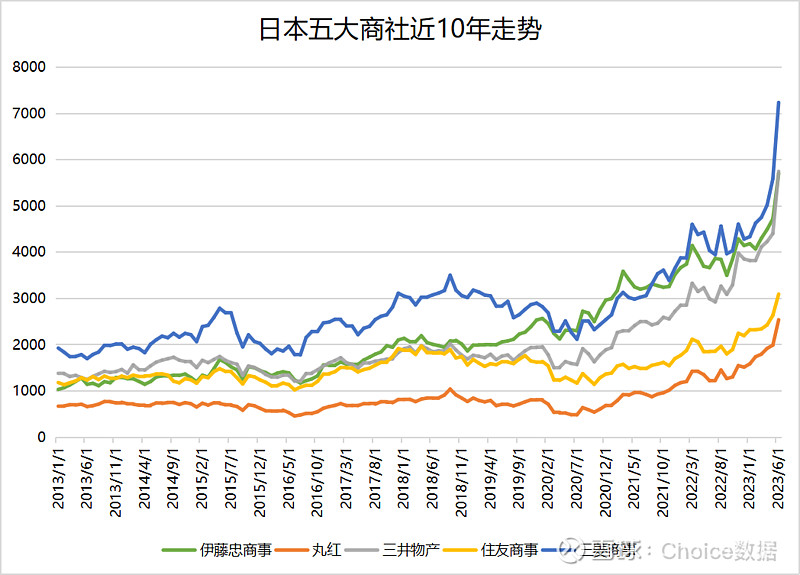

从股价表现来看,巴菲特投资五大商社已经获得了巨大的回报。自2020年8月建仓以来,随着大宗商品价格的回升以及股神强大的资本市场号召力,五大商社的股价均出现大幅上涨。

与2020年8月相比,五大商社股价的涨幅均在2倍以上,仅今年(截至6月21日收盘),丸红和三菱商事就已经涨超67%,三井物产涨逾49%,住友集团大涨41%,伊藤忠商事股价也上涨了37%。

值得一提的是,2023年以来,以五大商社为代表的日本股市成为了全世界的焦点。截至6月21日收盘,日经225指数收于33575.14点,今年累计上涨28.67%,年内涨幅在主要市场中高居第二,仅次于被“人工智能”概念加持的美股纳斯达克指数(30.58%),遥遥领先欧洲等主要经济体市场。

仅供投资者参考,不构成投资建议