当我们投某个指数的时候,实际上买的是指数基金,比如,要投资沪深300指数,我会找一个沪深300指数基金进行投资。

指数基金是密切跟踪指数的基金,一般情况下,指数基金和指数的偏差很小,同一指数的指数基金走势高度类似,随便挑一只都差不多,大多数投资者通常会把指数基金的收益等同于指数,不会留心其中的区别,实际上,有的指数基金及其指数之间的差距能大到令人发指。

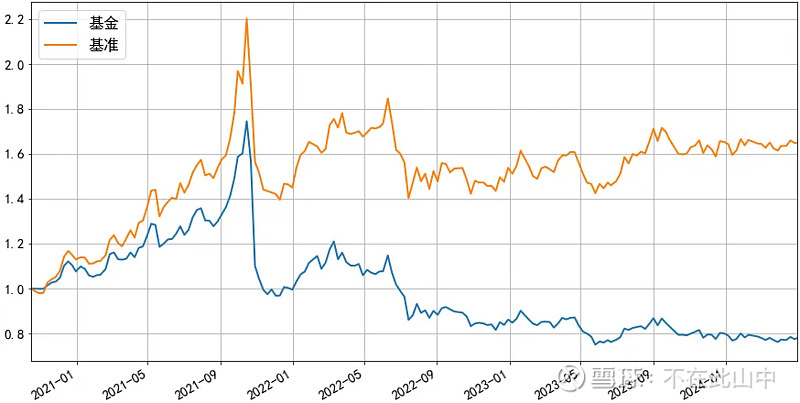

下图,你能想象这是某指数基金和其跟踪业绩基准的走势对比吗?其中,蓝色的是基金净值走势,橙色的是业绩基准。

这是某ETF的场外联接基金和其业绩基准的对比,图中业绩基准上涨67.9%,但基金净值跌了21.5%,不到四年时间跑输了近90%!

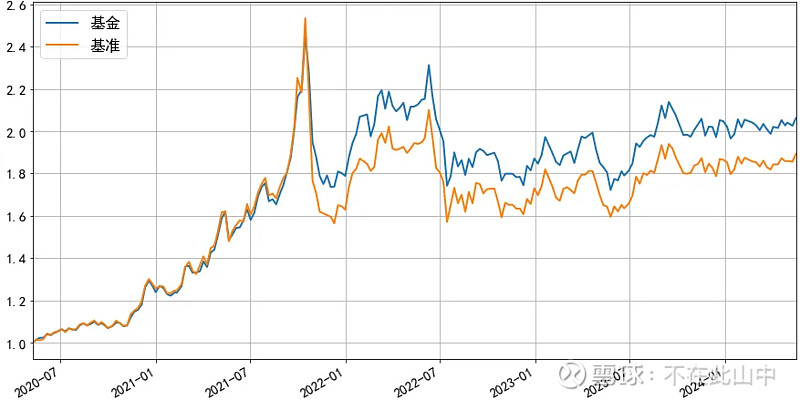

实际上,该ETF本身表现并不差,期间净值翻倍,并且跑赢了指数,:

理论上,ETF的场外联接基金只是为场外投资提供了一个途径,ETF联接基金,除去多留一点现金应付赎回,其他都应该持有ETF,我看了一下,该联接基金的持仓,ETF持仓最低也有八成,为何会表现这么差,实在匪夷所思。

这只是个偶发的个例吗?其实并不是。

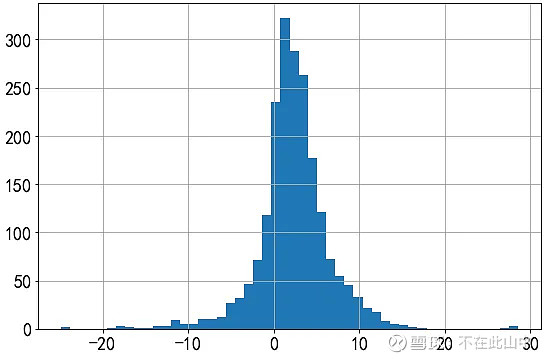

我统计了成立时间超过2年的市场上所有跟踪指数过去两年间,这些指数基金的超额收益分布如下图。

大多数跟踪较好,能小幅度跑赢,但其中也有20%的指数基金跑输了业绩基准:

其中,少数基金严重跑输指数,经统计,近两年跑输业绩基准-10%的基金达30只,买了这些基金的基民明明买对了指数却亏了钱,简直比窦娥还冤!

重灾区主要集中在商品指数基金、QDII指数基金,其中尤其需要注意的是场外联接基金,不少是ETF基金指数跟踪的很好,但场外联接基金却差很多。

怎么避坑呢?

买指数基金之前务必观察历史业绩,不但要看指数走势,更要注意指数基金相对指数的表现如何,跟踪的好不好。

如果想投场外的ETF联接基金,要对比联接基金和ETF基金的走势,小的差别是正常的,差太多就有问题了。

that's all.

干货文章持续更新!不知不觉,全网近20万粉丝了,谢谢大家的支持!本人是《指数基金投资从入门到精通》一书的作者:不在此山中,热衷研究基金投资和资产配置!如何选基?何时买入?何时卖出?更多基金投资知识、实战技巧、知名基金经理深度分析文章,欢迎关注雪球号:不在此山中