看了看日历,其实年后回来也才两周多的时间 ,但感觉好像已经过了很久。最近有幸和一些行业前辈围绕买方投顾的业态进行了交流,也有一些新的思考。

记得原来杨师傅曾经提过,在目前的行业生态下,买方投顾业务是没有生态位的,逻辑也很简单,一方面这个业务的毛利率并不足以引发存量生态的跃迁,另一方面在客户面前,由于巨大的信息不对称,客户也很难有效分辨出谁是真正站在自己这一侧的。

当然,投向方面的限制也是一个原因,但我觉得,前两点可能更重要。任何零售业务的讨论最后一定绕不开触点和渠道建设,必须围绕他们去构建可行的商业模式。

美国之所以能够形成为数众多且相对庞大的买方生态,背后离不开几个前提:一是长期机构为主的市场定价;二是401k、IRA等个人长期账户设计的助推;三是RIA独立投顾制度的设计。

一方面,市场初始的有效定价为买方生态的发展创造了条件;另一方面,个人客户庞大且长期的资金规划需求明确了买方中长期的发展空间;同时,独立顾问的注册制度既是对个人的认证与授信,也是对其行为的一种约束。

所以买方生态这道题,如果从微观的商业模式层面去解,估计还需要一个漫长的过程,因为短期他需要的外力与基础设施还有很多。

但如果我们换一个角度,从宏观的视角去审视,买方生态建立的迫切性其实已经越来越显著。

这也是我今天最想讨论的内容,即资本市场的定价效率,定价这件事不仅影响资源能否合理的分配,也关乎投资者真实的投资体验。

01 市场的脆弱性

我们首先需要承认的是,这两年市场内生的脆弱性是上升的。年前比较热的话题非量化莫属,受DMA策略的影响,微盘指数短短几天的时间回撤了40%+,微盘指增策略一下子回吐了22年5月以来的所有涨幅,BETA和ALPHA的消失几乎是同步的。

但其实类似的故事已经不是第一次了,微盘之前是雪球,雪球之前是AI、AI之前是债基、债基之前是画线派、画线派之前是景气度轮动,景气度轮动之前是核心资产。市场从来不缺故事,也不缺讲故事的人。

每时每刻,市场总在创造一些新的概念,每时每刻,市场也总在毁灭一些之前的概念,甚至21年8月之后这种主流叙事层面的轮动也变得越来越快。

这个问题的背后也很简单,由于长期资金的缺失,大部分资金只会关注短期的业绩表现。换句话说,也只有短期表现优异的产品才可能获得资金端的支持。

因此,事实上,我们这个市场大部分时间定价的是趋势或者动量,而不是基本面。当基本面能够承载主流叙事时,趋势或许还能得到延续。

而当基本面的变化趋于平淡,纯粹的动量定价一是催生了量化策略的快速发展,二则使得每一轮的轮动速度越来越快。

所以最终这个市场看似很热闹,但除了量化策略,绝大部分人都在亏钱。而当国家队进场救市时,流动性阶段性的失衡又使得量化策略出现了集中的踩踏。

这是一个无人永生的故事,无论哪种策略、哪种资金的长期收益都受困于市场的脆弱性,但同时资金端的动量行为又在给这个市场注入脆弱性。

所以,如果希望减少市场整体的这种脆弱性,一方面需要思考能够对基本面定价的长钱究竟从哪里来;另一方面,也需要想办法尽量减少存量资金端的这种动量定价行为。

莽叔在他今年的一份报告中提出了“敞口制胜”的概念(敞口制胜——2024年ETF展望)。我的观点是,作为财富管理机构,我们与其不断地诱导投资者切换敞口,其实更应该帮助投资者理解敞口、锚定敞口。

02 市场的波动率与峰度

我们这个市场对于点位一直是比较关心的,毕竟点位的高低直接关乎投资者的收益。另一方面,指数点位的大幅下挫,两融、质押这些杠杆资金一旦触及平仓线,又会造成市场负反馈的进一步延续。

但绝对点位的高低并不是市场的全部,定价的准确性与波动率同样也是非常关键的指标。准确性的问题前面我们在脆弱性这点上已经有所提及,但似乎很少有人关心A股的波动率。

恰好看到孟岩在其最新的一篇文章《A股的长期收益》中计算了A股市场的年度波动率。里面提到,A股的年化收益率是9.61%,但年化波动率是56.98%。而美股的波动率是20.1%,只有A股市场的一半不到。

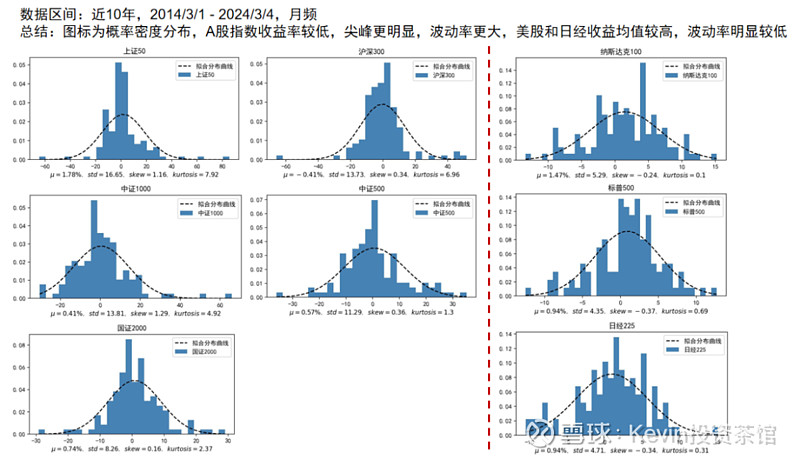

考虑到年化数据未必符合A股投资者实际的行为与体感,我请同事也计算了下2014-2024的月频数据。

从结果看,有两点结论是比较扎心的——

一是风险收益比。

收益方面,A股的各宽基指数月度收益均值大概在0.5左右,而海外权益市场的月度收益均值在1左右。风险方面,A股各宽基的标准差均值在15左右,而海外权益市场的标准差均值大部分在5左右。

这也就意味着,A股的投资者需要承受其他投资者3倍的波动风险,才能获得别人0.5倍的收益,市场整体的风险收益比不高。

二是分布的峰度(kurtosis)。

锋度衡量的是一个概率分布的集中度情况,A股月度收益率分布的锋度远远高于海外,这就意味着大部分时间A股持有的体验是在均值附近徘徊。

考虑到A股的月度平均收益只有海外的一半,所以A股大部分时间的持有体验并不好,虽然长期收益不差,但主要来源于极小部分的时间,暴涨暴跌更多。

而海外市场的相对分布就比较离散和平均,持有体验更好,赚钱也更容易。

所以,客观的说,A股确实不是一个对于投资者特别友好的市场,长期收益一般,波动较大,且持有体验差。

但反过来说,这也是资本市场生态改善过程中应该需要重点去解决的问题。

03 买方投顾的生态位

所以为什么买方生态的建立会那么重要?

一方面,买方投顾相对分散、逆向的框架本身就是帮助市场形成自己的基本面定价资金,减少动量定价的过程;

另一方面,在净值化浪潮的当下,也确实需要培育一股力量去帮助投资者们或通过多元配置(分散)、或通过纪律(止盈止损)的方式去优化A股的整体体验,好让投资者更持久的待在这个市场里。

毋庸置疑,资本市场定价的基础是上市公司。他们的盈利、回购、红利和永续经营假设等是一切长期收益的源头。所以,当下进一步强调对于上市公司的分红要求一定是正确和更优先的。

但上面提到的两个问题,我想强调的是,在市场定价形成的这一层结构上,其实也很重要。因为,我们每个人既是价格的参与者,也是价格的贡献者。这方面如果失衡了,会增加市场的脆弱性,加剧市场的波动,改变市场的峰度。

短期来看,或许点位与估值真的很重要,但长期来看,或许市场整体定价的有效性与平稳度会比前者更重要。这些数据会切切实实影响投资者的体感,进而影响投资者资金的长期去留。

所以,作为整个资本市场生态改善的一环,买方生态的宏观生态位其实就在这里。

既然一个东西,既有利于微观投资者的体感,也有利于资本市场的长期生态,至少说明这是一个具备正向外部性的事物。

经济学中,一般习惯把具备正外部性的物品称为公共物品,而公共物品天然会存在供给不足的问题。

所以,我这里有个遐想,相较于当下依赖市场主体、依赖商业模式的自我驱动,是不是通过顶层设计的助推与引导对于当下的市场而言,会更有效一些。

虽说好事不怕晚,但如果能够干的快一点,做的人多一点,好像也不是件坏事。

【完】