最近复盘中,我们讲过一个观点:成长和困境反转可能本质上是一回事儿,都是需求爆发+供给不足,这可以说是“万物皆周期,低估提胜率”理念的延伸,也可以说是诠释,事实就是这样,任何行业和企业都会有周期,而周期的本质就是需求和供给的变化,大概可以列出以下五个公式:

1、需求爆发+供给不足=繁荣周期=投资机会

2、需求稳定+供给过剩=萧条周期=投资风险

3、需求爆发+供给充足=结构性机会和风险

4、需求稳定+供给不足=复苏周期=投资机会

5、需求疲软+供给过剩或者供给不足=投资风险

从行业投资的角度来说,这五个公式里值得也是努力追求把握的是1和4,而1代表的是成长风格,也就是创造了新的需求,但供给跟不上,这里可能会有较大的投资机会。

而4代表的是困境反转,也就是需求稳定,但由于持续的出清,供给侧持续萎缩,不足以应对需求了,这也是有巨大的机会的。

回顾2018年10月以来的市场行情,基本上可以定性为成长风格主导,也就是1、需求爆发+供给不足=繁荣周期=投资机会。包括新能车、光伏、CXO、汽车芯片等都是这个风格这个原理,表现出的爆发力也是相当的惊人的,包括这一轮5月份以来的反弹,力度非常大,我们也有点始料未及。

好在我们从一开始制定策略的时候就做了充分和提前准备,才使得银华天玑-悄悄盈和年年红没有错过这一轮反弹。

但是行情演绎到这个阶段,从规律上来讲,成长风格可能会告一段落了,市场有可能要演变风格4需求稳定+供给不足=复苏周期=投资机会。

得出这一判断的逻辑我们也一并沟通:

一、成长风格已经基本反映各种利好。

从2018年10月这一轮行情开始以来,市场的主要行情是围绕这成长风格进行的,包括新能车、光伏、CXO、芯片等等,行情发展到2022年6月份,整个市场已经都认可了这些行业的投资价值,而他们的估值和前景呢?

像新能源整个估值还是比较高的(截止到2022年6月17日,CS新能车指数静态PE57.6倍,光伏产业静PE38.08倍;数据来源:中证指数),而中华半导体芯片静态PE46.33倍的情况下(数据来源:中证指数,2022.06.17),还要面临产业链库存接近饱和的压力。

二、部分行业压制弥久,已透支各种利空。

而市场的另一面是价值板块缺席2018年10月以来的这轮行情,包括金融、基建、地产等等,比这个更严重的是有些行业由于各种原因,导致行业出现了快速的回撤,比如中国互联网50指数已经从2021年2月的最高点回撤到了近5年的新低,截止到6月16日,5年来,年化收益率是-2.72%,静态估值11.76倍。

(数据来源:中证指数,2022.06.16)

同样的情况还有证券公司、中证旅游、中证畜牧养殖等,也由于各种原因,基本错失了这一轮上涨行情,而它们有的需求稳定,有的业务前景看好,看起来,困境反转的概率越来越大。

三、水草效应。

印象中在一本书里看过大草原牧民放牧的事情,关于牧民迁徙的路径,几经勾勒最后得出的结论就是水草效应,也就是牧民的迁徙是往水草旺盛的地方行进的。

不要小看这一发现,能够发现这一规律对于解决后续牧民的安置起到了非常重要的作用,追溯起来,古代哪个部落能够掌握这些水草之源并随之迁徙,往往都会壮大起来成为一时之霸主。

资本市场也是有这样的水草效应的,只不过,迁徙的不是牛羊,而是趋势资金。

趋势资金是资本市场重要的组成部分,既有短线部分也有长线部分,但他们都会追逐最有概率赚钱的地方,2018年10月以来,毫无疑问,新能车、芯片、CXO、光伏这些需求大爆发而又供给不足的行业是水草最肥的地方。

但是再好的水草也会被蜂拥而至的牛羊吃干净的,聪明的牧民总是要提前发掘并迁徙到下一个牧场,从风格上来说,已经连续陷入困顿的一些困境反转类行业似乎有成为趋势资金寻找的下一个牧场。

这些行业包括券商、互联网、旅游、养殖,精细化工,相关逻辑大致分享如下:

1、中证旅游

(数据来源:中证指数,2022.06.17)

上图中,中证旅游近5年来的年化收益率是-0.9%,近三年是6.36%,估值方面,静态估值是42.26倍,可以说基本上无缘2018年10月以来的这轮慢涨行情。

造成这一原因主要是疫情冲击,但结束之后呢?

一切都会回归正常的,最近我家附近的景点采取免费的策略,我也去了,去了之后除了感觉人多之外,最大的感受是去了就有消费,也就是说很多旅游产业链上,只要人来了,就是消费就是业绩,逻辑很简单。

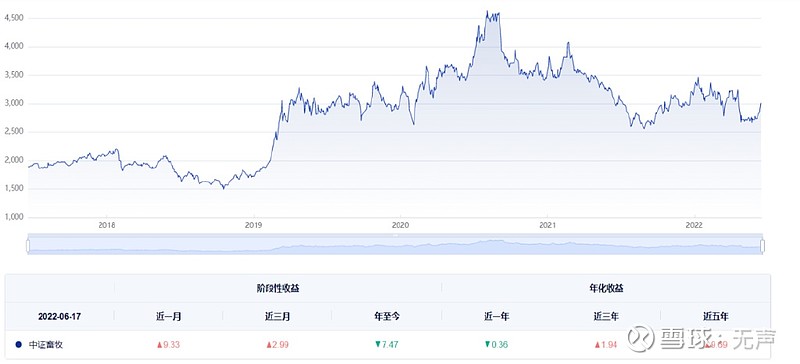

2、中证畜牧

目前消费红利指数的成分股跟中证畜牧也有一定重叠。

(数据来源:中证指数,2022.06.17)

中证畜牧近三年的年化收益率1.94%,但与中证旅游不同,2018年年底到2020年中,中证畜牧指数经历了一轮快速的拉升,背后是猪肉等肉禽类价格的快速拉升,在随后价格回归中,指数也随之下跌。

根据各家上市公司1季度的数据看,目前跟猪肉等相关的养殖企业,几乎都是持续亏损;

而最近零售市场出现了价格的回升,从商业逻辑看,长期亏损是不可持续的,企业是要有效益的,这个拐点越来越近。

3、细分化工

细分化工的估值15.16倍(中证指数2022.06.17),这个估值也在历史中枢之下的底部区域。

从竞争格局上来说,随着碳中和的推进,化工产业基本不可能再有更大的产能增加,准入门槛也会更高,但化工产品的需求太大了,各种应用市场,这可能是一个非常不错的赛道。

从利润成本角度看,过去1-2年包括石油在内的大宗原材料价格高涨,对细分化工的利润压制还是比较大的,传导起来不会那么顺畅,而最近种种迹象表明,石油等大宗物资的价格不太可能持续,随着未来价格的回归,对于提高细分化工的利润率会有很大的改善。

4、券商和互联网就不再重复了,在之前的文章说的比较多了,有心可以去查看。

至于大家问的比较多的医疗,这是需要战略性重视的方向,它的成长性明显好于以上行业,资金的关注度也更高一些,判断它的拐点和趋势就是不太好把握,比较好的办法还是在调整比较大之后,估值相对合理之后,就应该要重视了,不需要过分纠结拐点的问题,这是战略性和中长期布局的部分。

关于银华天玑-悄悄盈和年年红的策略和思路,总的来看,均衡分散的投资策略思路还会继续坚持,虽然我们一直在提醒短期不要追涨反弹比较大的科技板块,但这并不代表我们看空,我们依然认为科技是中长期要重视的方向,而且目前还不至于出现中长期逻辑的崩溃。

继续保持科技、基础消费、医药医疗、港美上市的优秀公司的中长期关注,继续保持稳定性相对较好的宽基、债券型基金的关注。

关于对于当下行情的看法,从成交量的持续放大来看,5月9日上证指数成交量2999亿,6月15日放大到了6219亿,扩大超过了1倍,这表明是有比较大增量资金进场的。

再结合沪深300估值只有13.46倍的情况,我们认为中长期没有悲观的道理,对于场外基金投顾组合来说,或许还没有到规避风险的时候。

短期来说,市场快速转强,这是超出了我们预料的,保持跟踪和研究就好,但依然要保持一定的警惕性,尤其是不要追涨持续反弹力度比较大的科技板块,少赚不可怕,盲目追涨后的套牢才可怕。

关于定投,在评估过个人的实际情况和需求后,当下的市场仍然是中长期值得重视的布局阶段,并没有到规避风险的区域,即便是短中期出现波折并不影响中长期的判断。

对于银华天玑-悄悄盈和年年红,在保持中长期的定力和战略配置外,努力提高对于潜在风险的识别能力,把握一些比较明确的机会,努力做到稳中求进。

本周周策略就分享这些,希望大家一方面保持对中长期的乐观,保持定力,另一方面提醒大家不要因为短期行情的上涨而盲目乐观追涨,不要幻想暴富,“量力而行,慢慢变富”是理想的状态。

风险提示:

本文不构成投资建议,市场有风险,投资需谨慎。

管理型基金投资顾问服务由银华基金管理股份有限公司提供。投顾组合建议中可能包含银华基金管理的基金产品及其他基金管理人管理的基金产品。请投资者在使用基金组合服务之前,仔细阅读相关协议、业务规则以及策略说明书,充分了解组合详情及该组合的基金配置情况,确认该组合符合自身的风险承受能力、投资期限和投资目标。投资者投资基金投顾组合策略应遵循“买者自负”原则,在全面了解基金投顾组合策略的风险收益特征、运作特点及适当性匹配意见的基础上,结合自身情况选择合适的基金投顾组合策略,谨慎作出投资决策,独立承担投资风险。银华基金不保证基金投资组合策略一定盈利及最低收益,也不做保本承诺。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。投顾服务的过往业绩并不预示其未来业绩表现,为其他投资人创造的收益并不构成业绩表现的保证。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。基金有风险,投资需谨慎。

$银华天玑-悄悄盈(TIA05031)$$银华天玑-年年红(TIAA041001)$ #基金创作者激励#

@大徐子 @卧牛先生HY @小狮子旺财 @userfield @李海斌情绪指数 @银华ETF @96老股民 @基金复基金 @老豆说 @投资圈里说心学 @钓鱼蜜-泽北荣志 @映雪听檀 @长征中的饭饭 @民工看市 @旭川雪山 @Ricky @聚沙小财主 @明大教主 @BC飞箭路 @海阳山行