周一三大指数集体收跌,上证指数再度跌穿2900点,深证成指、创业板指下挫幅度更大,两市超4800只个股下跌。分行业来看,软饮料、机场、家用电器等少数板块飘红,其余板块大多低迷,发电设备、通信设备、互联网、摩托车等跌幅靠前。北上资金午后拉升,全天净卖出5.92亿元。

宏观层面,央行超预期降准0.5个百分点,总量政策再有突破,不排除2月继续降息的可能。住建部发声支持房企融资,广州限售政策再迎优化,地产供需两端均有利好,稳增长政策还在持续落地,对经济形成托底。

本文逻辑

一、投资展望

二、近期市场回顾

三、市场资金动向

四、市场温度

一、投资展望

策略前瞻:政策发力改善预期,市场底部区域有待夯实。继上证指数探底2724点之后,市场悲观情绪有所释放,场外增量资金入市阻断股市的负反馈螺旋下降,推动中字头、国企改革、大金融等为代表的蓝筹权重股走强,权重股压舱石作用凸显。当前资金、情绪方面的矛盾已经有所缓解,不过股市要从反弹向反转过渡,关键还在于基本面发生根本性变化,例如远超预期的增长政策或是经济数据,推动企业利润回暖,否则股市向上修复空间有限。中长期重点关注宏观层面的政策推出力度、1月的金融数据等,短期还是与主力资金保持一致,重点关注中字头、国企改革、大金融等为代表的蓝筹权重股,警惕权重股的吸金效应对其他板块的影响。

技术角度:市场放量反弹,注意跟踪主力方向。经过长时间的缩量下跌之后,市场在增量资金支持小幅反弹,上证指数迎来4连阳,重新站稳20日均线。从日度MACD指标来看,出现线下金叉,红柱还在放大,表明上涨力量在不断增强,后市反弹大概率还会持续,后续上涨的关键在于量能能否得到持续放大,承接住上方卖压。由于新能源、半导体等成长板块涨势一般,故深证成指、创业板指还在震荡整理,仍有较大的下行风险。

市场方向:近期国务院国资委产权管理局负责人谢小兵在国新办新闻发布会上表示,进一步研究将市值管理纳入中央企业负责人业绩考核。住建部强调,加快推动城市房地产融资协调机制落地见效,支持房地产项目开发建设,一视同仁满足不同所有制房地产企业合理融资需求,促进房地产市场平稳健康发展,广州再放松住房限购,打响一线城市第一枪。春节即将临近,近来哈尔滨等城市颇受游客青睐,春假小长假期间出行人数有望再创新高。具体来看以下三条线可以持续关注:

(1)强调市值管理、资产价值有望重估的国企改革板块:国资委提出“将市值管理纳入央企业绩考核”,有望在未来加大相关负责人进行市值管理的动力,推动相关企业以现金分红、股票回购等方式回馈投资者。当前央国企资产大多具有稀缺性,且估值处于绝对低位,较高的股息率在基准利率持续下行的当下具备很强的吸引力,未来很有可能获得重新定价,估值大幅上涨,推动股价提升。

(2)一线城市领衔,供需两端均现利好的房地产板块:近来广东再次放松住房限购,首先放开120平以上住房限购,依据过往的政策节奏,北上深预计也将快速跟进,刺激改善、新增住房需求。住建委要求加快建立房地产融资协调价值,一视同仁满足地产企业融资需求,可以在很大程度上缓解地产行业的流动性压力,降低暴雷风险。房地产作为稳增长的重要抓手,供需两端的扶持政策正在持续落地,预计相关板块股价也会有不错的表现。

(3)春季小长假临近,出游人数有望再创新高的旅游出行产业链:疫情防控优化之后,线下消费场景快速恢复,2023年五一、十一等小长假出游人数、消费金额同比大幅增长,基本恢复至2019年水平。近来哈尔滨等城市冰雪旅游大放异彩,吸引众多游客前往出游。春节法定假期达到了8天,预计再现出外旅游高峰,相关的旅游出行产业链有望受益,业绩大幅改善。

二、近期市场回顾

(一)A股市场

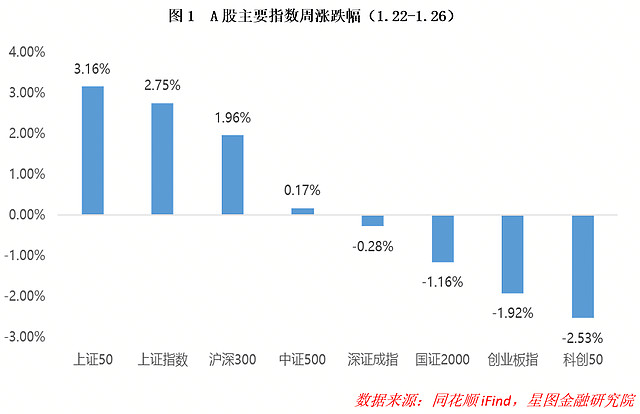

上周A股涨跌各半,市场走势分化。从市场风格上看,大盘股表现最好,作为核心资产的上证50/沪深300遥遥领先,连带着上证指数也位居前列,主要受国家队资金强力托底及央国企市值管理利好影响。价值表现优于成长,创业板指、科创50分别下跌1.92%、2.53%,敬陪末座。

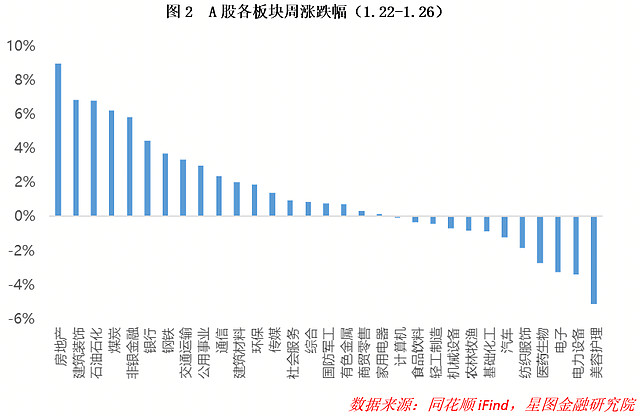

从申万一级行业来看,上周19个一级板块上涨,市场行情不错。涨幅靠前的聚集在房地产、建筑装饰、石油石化等领域。主要是受到金融监管总局、住建部等部委扶持房地产、央企市值管理等利好推动。跌幅较大的则包括美容护理、电力设备、电子、医药生物等。更多数板块当周表现都要强于前周,27个板块续涨或者跌幅收窄。整体来看,当周行情很好。

(二)基金市场

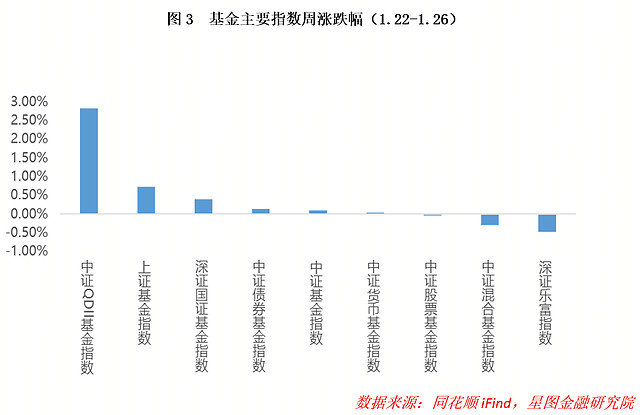

上周各大基金指数表现分化,主要受资本市场走势影响。海外股市基本全线上涨,人民币汇率小幅贬值,故当周QDII型基金取得了不错的收益。上证50为代表的核心资产当周大涨,故上证基金指数位列前茅,整体表现优于深系基指。市场风险偏好下行,债市收益率持续走低,债券型基金也取得了不错的收益。股市还在反弹,股票型基金小幅收负,混合型基金还在下跌,且幅度不小。

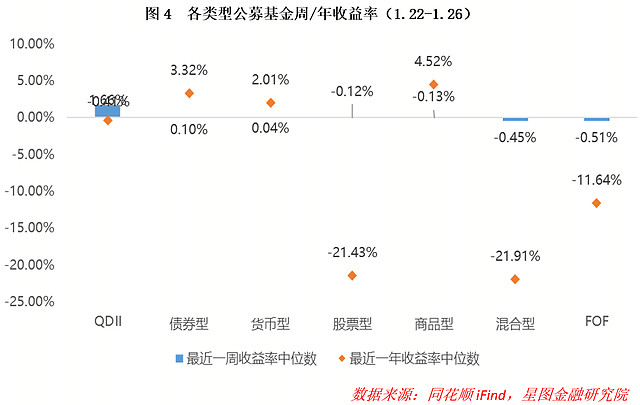

上周基金收益率中枢表现分化,QDII型表现最佳,周收益率中枢达到了1.66%,环比大幅上行3.12pct,债券型和货币型周收益率中枢也都收正,其余基金周收益率中枢还在0%以下,不过绝大部分下跌势头正在减缓。从年收益率中枢来看,基金年收益率中枢涨跌各半,QDII型、债券型、货币型还在上升。值得注意的是。QDII型基金年收益率中枢已经落到负数区间,大幅低于债券型、货币型基金。

三、A股、基金市场资金动向

(一)A股市场

主力资金当周净流入。从申万一级行业来看,流入行业28个,近一周净流入679.15亿元,环比前周大幅上行571.77亿元,股市下行至低位区间时,资金正在积极抄底。其中,非银金融净流入117.67亿元,银行、房地产、建筑装饰等净流入额均超过50亿元;净流出上,电子设备净流出42.83亿元。

北向资金当周净买入121.02亿元,重新转为净买入,且买入力度不小。主要买入MSCI、中特估、跨境支付等,净流入超40亿元,新能源汽车、HJT电池等净流出超过20亿元 。

南向资金当周净买入44.59亿港元,环比前周大幅减少102.65亿元。其中沪港通净买入40.27亿港元,深港通净买入4.31亿港元。

(二)基金市场

上周开放申购基金72只,涉及广发、泰康、上银、富国、贝莱德、汇添富、华夏、南方、鹏华等32家基金公司,合计333.32亿元。当周申购基金包括16只主动权益型基金、16只指数型基金、21只债券型基金、9只固收+型基金、4只QDII型基金、3只FOF型基金、3只货币型基金。整体来看申购数量和规模在市场下行底部区域维持在相对高位。

四、市场温度

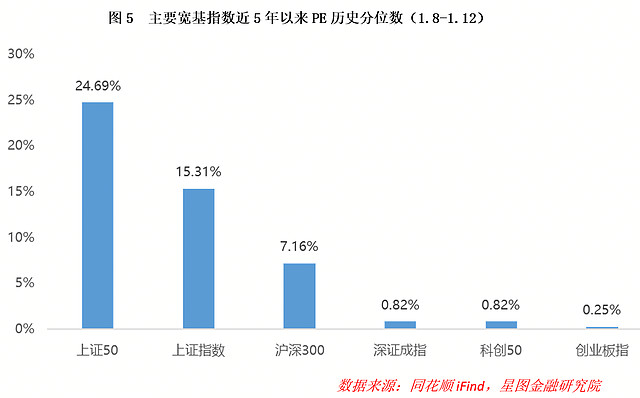

从近5年以来分位值来看,除去深证成指估值小幅下降之外,其余5大指数股指都有所修复。以上证50为代表的核心资产大幅反击,估值分位数环比上行19.83pct,上证指数、沪深300上涨幅度同样不小。成长风格还在磨底,科创50、创业板指估值小幅上升,深证成指还在下降。总体上看,A股当前仍处于高性价比区间,再次展现出不错的投资价值。

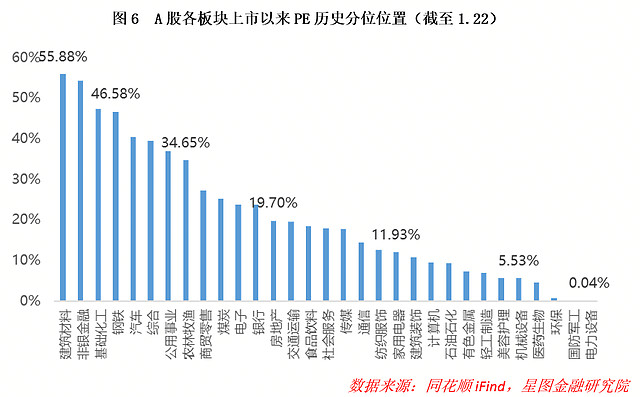

从申万一级行业分位值来看,自上市以来,截至1月29日收盘,共有26个板块估值上修,估值分位数平均上行3.70pct。非银金融、公用事业、建筑装饰等板块涨幅靠前,环比上行超过10pct;汽车、电子、美容护理、医药生物、电力设备收跌,主力资金进场抄底蓝筹权重股,使得中字头、大金融等板块大幅上涨。板块估值中位数为传媒(17.75%),中位值大幅回暖。

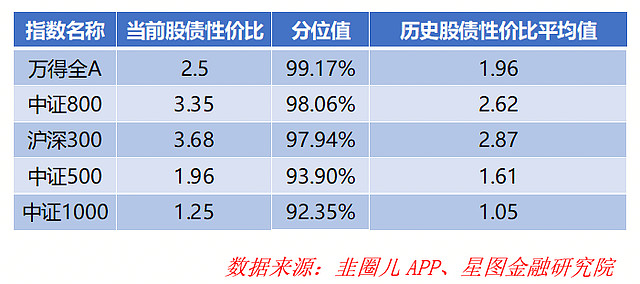

从3年股债性价比来看,截至1月29日,万得全A市盈率倒数与十年期国债(2.50%)的比值为2.5,环比-0.04,而历史均值为1.96,处于近3年的绝对高位,历史分位值位置处于99.17%(即性价比高于99.17%的时间),环比-0.83pct。中证800、沪深300、中证500和中证1000的股债性价比历史分位值分别处于98.06%(环比-1.94pct)、97.94%(环比-1.92pct)、93.90%(环比-0.69pct)和92.35%(环比-0.14pct)。较上期来看,股市整体性价比有所下滑,主要因为股市有所修复;中大票估值已经临近绝对低位,修复力度也最强,小票反弹力度相对较弱;现买入持有3年盈利概率为100%,继续维持;10Y国债利率环比-0.02BP。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员武泽伟