2022年2月28日,来自香港的富卫集团有限公司 FWD GROUP HOLDINGS LIMITED(以下简称“富卫集团”)在港交所递交招股书,拟在香港主板IPO上市。

富卫集团曾于2021年9月24日向美国SEC提交上市申请,后于2021年12月20日决定不再继续根据美国上市计划发行及出售证券。

富卫集团招股书链接:

主要业务

富卫集团,作为一家发展迅速、领先的泛亚洲人寿保险公司,目前业务遍布香港(及澳门)、泰国(及柬埔寨)、日本、菲律宾、印度尼西亚、新加坡、越南、马来西亚等市场。

富卫集团的收入来自总保费及收费收入(扣减分保至再保险公司的保费)、投资回报、其他营运收入。总保费及收费收入主要包括公司承保保单的保费及指定期间内签发或续签的保险合约收取的费用。分保至再保险公司的保费指总分保至再保险公司的保费的一部分,再保险公司分担根据富卫集团的再保险安排由公司核保的保险合约项下承担的部分保险风险。分出再保险安排并不能免除公司对保单持有人的义务。

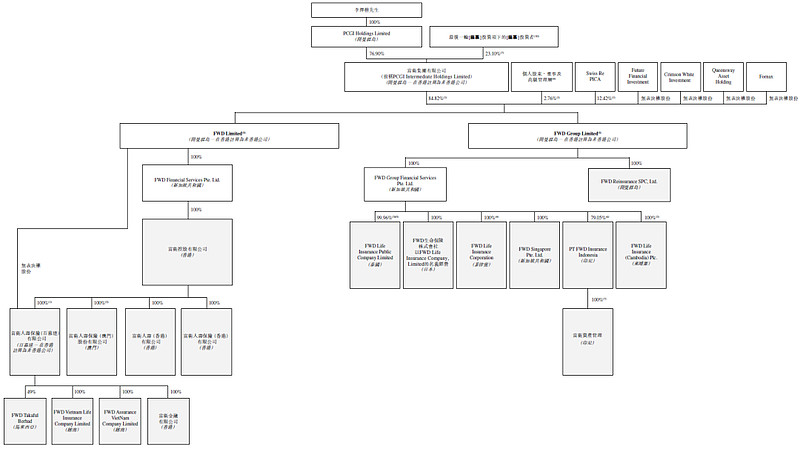

股东架构

截至招股文件日期、重组第2阶段开始前,招股书显示,富卫集团在上市前的股东架构中,控股股东为李泽楷先生,通过PCGI Holdings Limited持有公司76.90%的股份;

最后一轮投资者包括:Athene(7.02%)、泰国汇商银行(3.16%)、加拿大养老基金(2.63%)、MPIC(0.18%)、Swiss Re PICA (1.32%)、DGA Capital(Master) Fund (5.27%)、欧力士亚洲资本(1.76%)、Huatai Growth Focus Limited(1.76%),合共持股23.10%。

富卫集团与PCGI Holdings、FL、FGL及持有FL及FGL权益的证券持有人(包括除最后一轮投资者之外的上市前投资者、个人股东及高级管理层)订立日期为2021年12月22日的经修订及经重列实施协议,每名该等证券持有人将有权获得的股份数目将参照该证券持有人于FL及FGL各自已发行普通股的转换后持股百分比而厘定,使得在向所有该等证券持有人发行股份后,每名该等证券持有人将持有当时已发行股份总数。

截至招股文件日期,FL及FGL除富卫集团外的其他权益证券持有人包括:

富卫集团,持有FL及FGL72.68%的股份,拥有82.84%的投票权;

个人股东、董事及高级管理层(黄清风、夏佳理、Craig Alan Merdian、Peter Karl Grimes、Jon Paul Nielsen、Apirak Chitranondh、Krit Chitranapawong及Lau Soon Lian)持股2.14%;

Fornax,持股11.44%;

Swiss Re PICA,持股11.31%;

Future Financial Investment,持股1.22%;

Crimson White Investment,持股0.76%;

Queensway Asset Holding,持股0.45%。

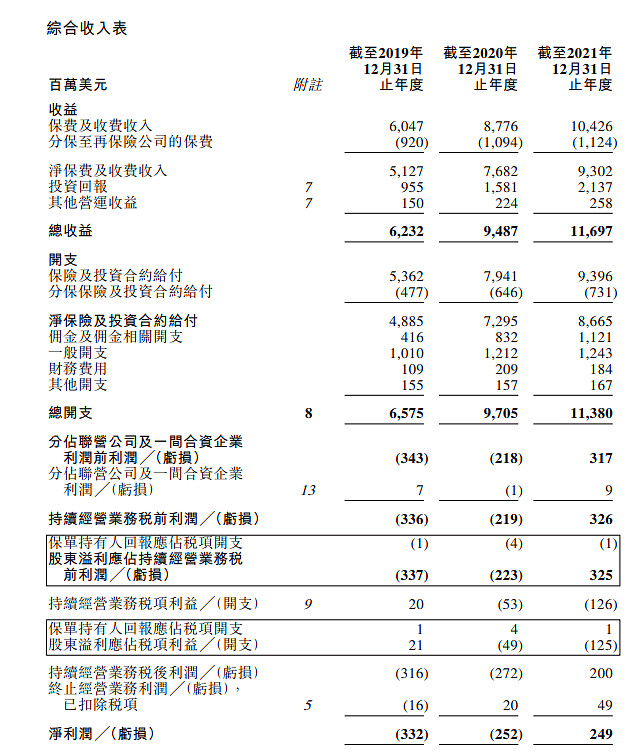

公司业绩

招股书显示,在过去的2019年、2020年和2021年,富卫集团的总收入分别为 62.32亿、94.87亿和 116.97亿美元,相应的净利润分别为-3.32亿、-2.52亿和2.49亿美元。

中介团队

富卫集团是次IPO的中介团队主要有:摩根士丹利、高盛、招银国际、摩根大通为其联席保荐人;汇丰为其财务顾问;安永为其审计师;富而德、年利达分别为其公司香港及美国律师、公司香港律师;司力达为其券商香港及美国律师;年利达为控股股东法律顾问;Milliman为其精算顾问;N.M.G. Financial Services Consulting为其行业顾问。