2021年11月30日,来自香港的Global Education Technology Holdings Limited (以下简称“国际教育科技”)在港交所递交招股书,拟香港主板IPO上市。这是继其于2021年5月12日递表失效之后的再一次申请。

国际教育网络招股书链接:

主要业务

国际教育科技,作为中国领先的海外教育顾问服务提供商之一,专注于提供B2B海外教育顾问服务。作为一个平台,公司将海外教育机构(主要位于澳洲、英国及美国)与寻求海外教育的学生(主要为中国学生)联系起来。

国际教育科技网络中的海外教育机构包括多所知名大学,包括20所名列2021年度QS 世界大学排名前100及Go8的所有成员大学。公司网络中的海外教育机构涵盖不同阶段的教育,包括语言课程、高等教育课程及其他升学课程(如职业学校、高中、初中及小学课程)。

于最后实际可行日期,国际教育科技已与超过470间合作海外教育机构(其中包括大学及教育集团)订立代理协议,学生可透过公司向精选的1,150多间教育机构提交报读申请。

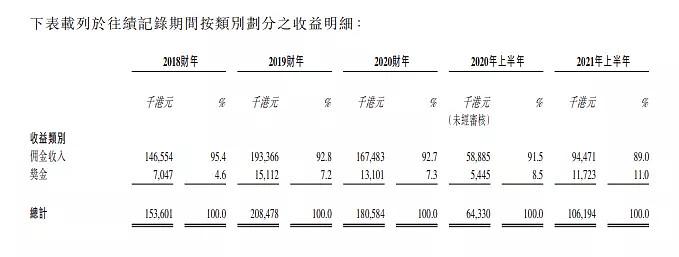

国际教育科技的收入主要来自公司的合作海外教育机构就成功安排学生升学应付的佣金及奖金。

根据行业报告,按2020年总收入来看,国际教育科技在海外教育顾问服务提供商排行第7;按2020年的B2B 收入来看,则排名第4。

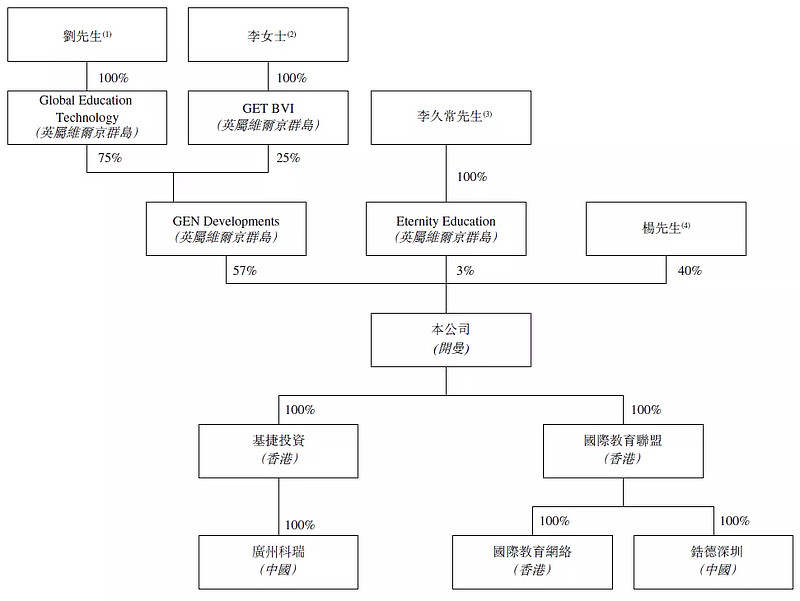

股东架构

招股书显示,国际教育科技在上市前的股东架构中,控股股东为刘学斌先生、李素文女士、杨冰先生。

GEN Developments持股57%(刘学斌、李素文分别持股75%、25%)。刘学斌、李素文同时亦为光正教育(06068.HK)的控股股东(分别持有其42.86%、26.33%的股权)。

杨冰先生,持股40%;

李久常先生,持股3%。

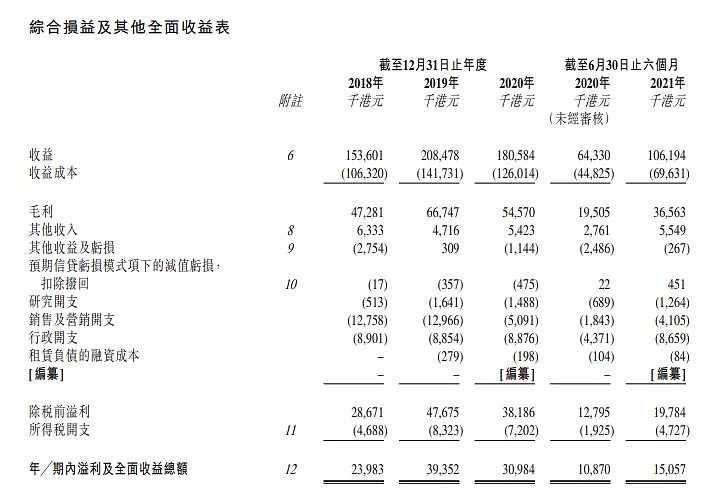

财务数据

招股书显示,在过去的2018年、2019年、2020年和2021上半年,国际教育科技的收入分别为1.54亿、2.08亿、1.81亿和 1.06亿港元,相应的净利润分别为人民币2,398.3万、3,935.2万、3,098.4万和 1,505.7万港元。

中介机构

国际教育科技是次IPO的中介团队主要有:同人融资为其独家保荐人;德勤为其审计师;通商、何韦分别为其公司中国律师、公司香港律师;海问、周俊轩(通商联营)分别为其券商中国律师、券商香港律师;弗若斯特沙利文为其行业顾问。