2021年2月2日,来自香港本土的 雅利多金融集团有限公司 ARISTO FINANCIAL GROUP LIMITED(以下简称“ 雅利多金融”)向港交所递交上市申请,拟香港GEM上市。这是继2020年7月21日递表失效后再次递表,也是今年第一家在GEM递表的企业。

雅利多招股书链接:

主要业务

雅利多金融,自2014年起,透过全资附属公司雅利多证券有限公司(根据证券及期货条例可从事第1类(证券交易)受规管活动的持牌法团)开展业务。

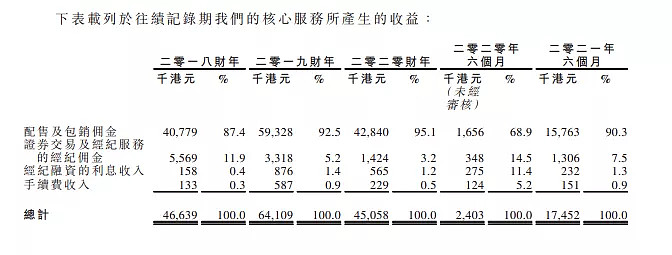

主要从事提供(i)配售及包销服务;(ii)证券交易及经纪服务;及(iii)包括保证金融资及首次公开发售融资之经纪融资服务。于往绩记录期间,雅利多金融参与了68个配售及包销项目。客户包括上市公司及寻求在联交所主板或GEM上市的公司,且彼等多数跨越不同行业领域从事不同业务经营,包括但不限于广告、建筑及金融服务,覆盖多个地区包括中国内地、香港及新加坡。

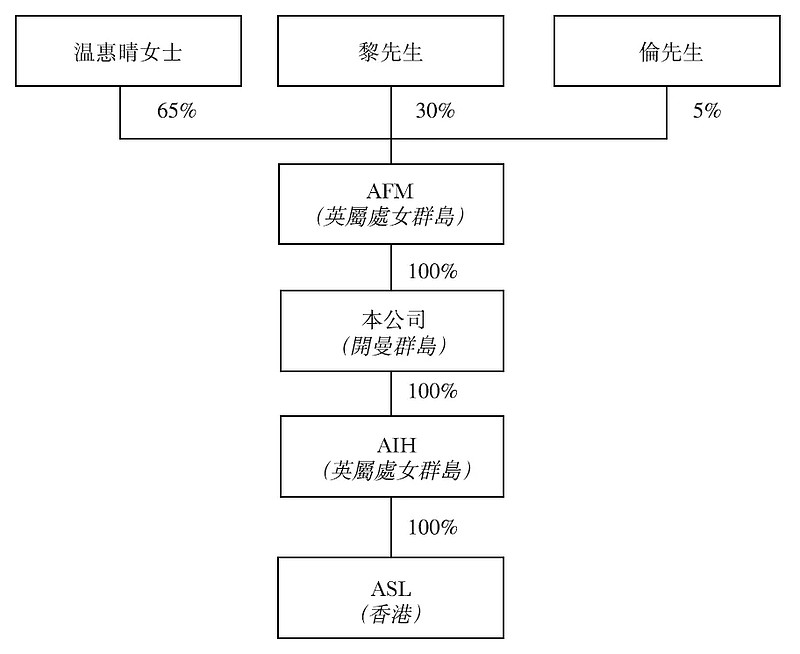

股东架构

招股书显示,雅利多金融的股东架构中,温惠晴女士、黎桂荣先生、伦浩德先生分别拥有65%、30%及5%的股份。

财务数据

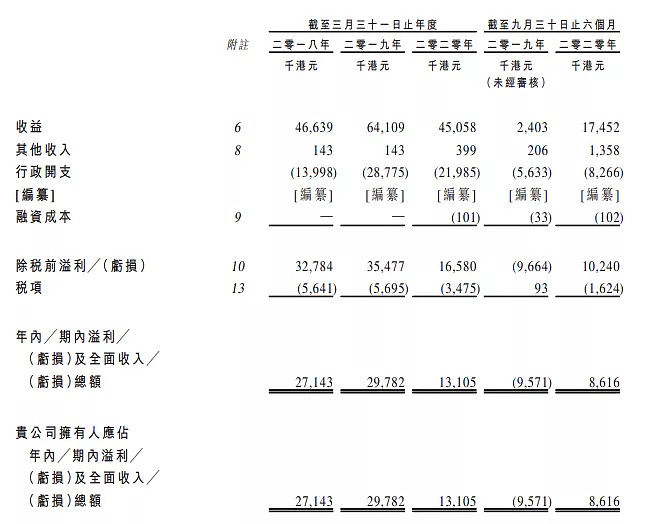

招股书显示,在过去的三个财政年度2018年、2019年、2020年(财政年度的截止日期为每年的3月31日)和截至2020年9月30日前六个月,雅利多金融的营业收入分别为人民币4,663.9万、6,410.9万、4,505.8万元和1,745.2万港元,相应的净利润分别为人民币2,714.3万、2,978.2万、1,310.5万和861.6万港元。

中介机构

雅利多金融是次IPO的的中介团队主要有:博思融资为其独家保荐人;国卫为其审计师;李智聪为其公司香港律师,IPSOS为其行业顾问。