2021年1月28日,GFT国际控股有限公司 GFT International Holdings Limited(以下简称“GFT国际”)向港交所递交招股书,拟在香港主板挂牌上市。

GFT国际招股书链接:

主要业务

GFT国际,是一家塑料及金属玩具制造商,根据客户的设计及规格制造产品。公司的客户包括日本、北美、南韩及欧洲的国际玩具品牌「例如多美(Tomy)、孩之宝(Hasbro)、斯平玛斯特(SpinMaster)、YoungToys及美泰(Mattel)」以及玩具设计及营销公司「例如东京唯一(TokyoUnique)」。

根据弗若斯特沙利文,按2019年收入计,GFT国际是越南最大的塑料及金属玩具制造商,在七大全球玩具品牌中,有四个为公司的五大客户。

于最后实际可行日期,GFT国际于越南拥有三间生产厂房,以及在中国拥有一间生产厂房。生产厂房拥有合共多于120条装配线,总建筑面积约140,000平方米,于2020年12月31日,我们的生产厂房及办公室雇用逾约9,800名雇员,当中逾约8,900名于越南生产厂房工作。

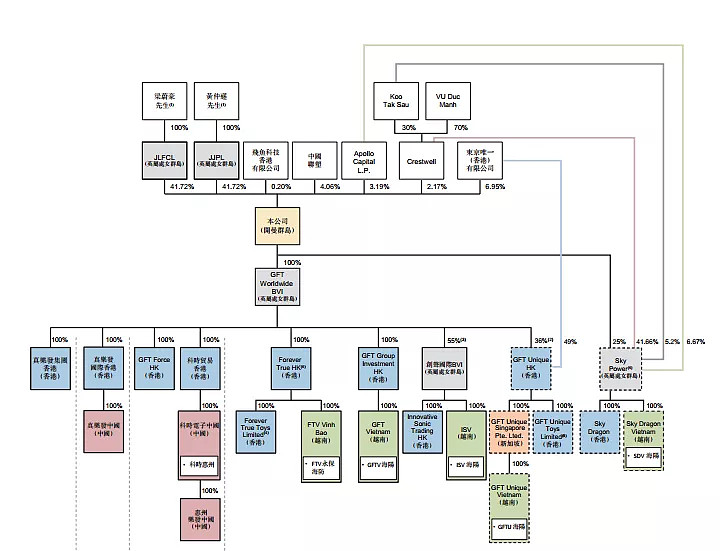

股东架构

招股书显示,GFT国际在上市前的股东架构中,控股股东为梁蔚豪先生、黄仲逊先生,他们为一致行动人,透过JLFCL和JJPL,各持有41.72%,合计持有公司83.43%的股份;

东京唯一(香港)、中国联塑(02128.HK)、Apollo Capital L.P.、Crestwell及飞鱼科技(01022.HK)分别持有6.95%、4.06%、3.19%、2.17%和0.2%。

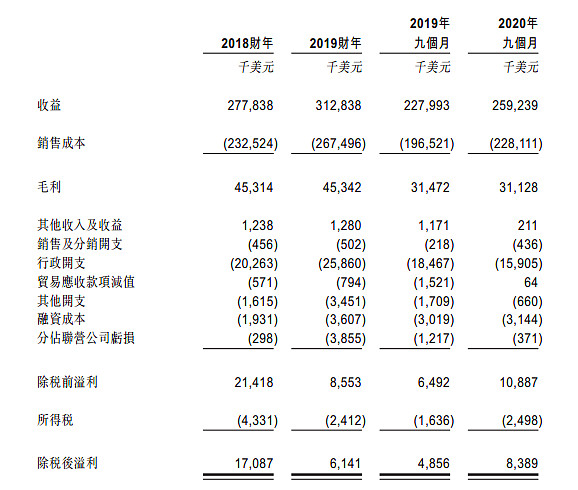

公司业绩

招股书显示,在过去的2018年、2019年和2020年前九个月,GFT国际的营业收入分别为2.78亿、3.13亿和2.59亿美元,相应的净利润分别为1,708.7万、6,14.1万和8,38.9万美元。

中介团队

GFT国际是次IPO的中介团队主要有:法国巴黎证券为其独家保荐人;安永为其审计师;汉坤、德同分别为其公司中国律师、公司香港律师;通商、安理分别为其券商中国律师、券商香港律师;弗若斯特沙利文为其行业顾问;戴德梁行为其估值师。