上周的一个早上,刷了一下雪球,偶然看到大V评论健帆生物2023年报预告,勾起自己的好奇心,健帆之前自己也浅浅的了解过(作为长春高新的替补队员),当时没有买,主要是因为没有看懂健帆的护城河到底在哪。

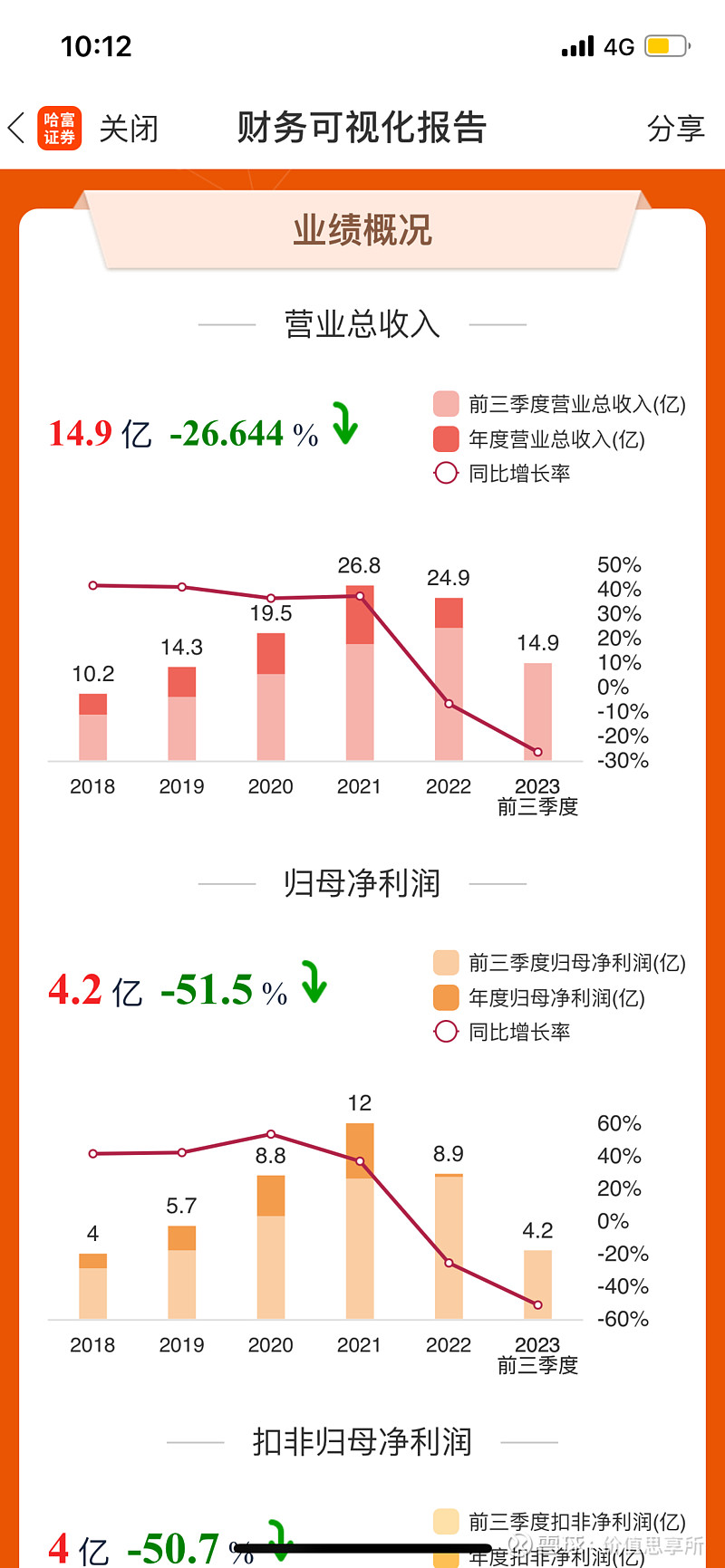

打开年报一看,惊到了我,净利润预估都大幅下滑,这是腰斩有余啊,再看看三季报数据,以及这两年的财务数据,让我更是倒吸凉气。

按照这个年报预估,健帆2023年利润也就4个亿左右,对比去年8.9亿和前年12亿,大幅开了历史倒车,利润水平退回了2018年的水平,估计营收回到了2019年到2020年之间的水平。

看了一眼股价,从2021年高点100元下跌到现在不到20元,下跌超80%,典型的戴维斯双杀!

这让我不禁疑惑,健帆这是咋了?利润下滑可能是一次性成本或各种原因,但关键是营收也大幅下滑啊!

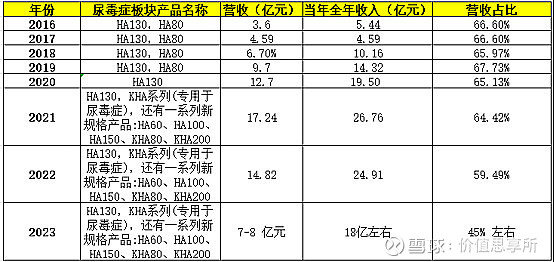

简单看了一眼数据,成也萧何败萧何,主要还是尿毒症的营收大幅减少,从21年17亿,到22年14亿,到23年估计也就7亿多。

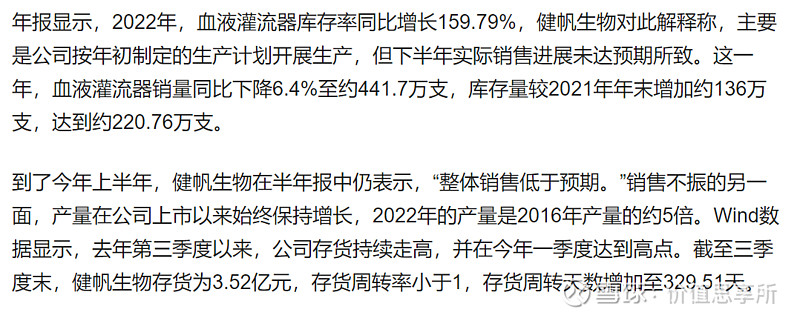

看了一下报道,主要原因是销量下滑,据说是之前压经销商库存,现在压不动了,类似白酒。也就是说更早的时候,估计在20210年下半年实际销量可能就见顶了。

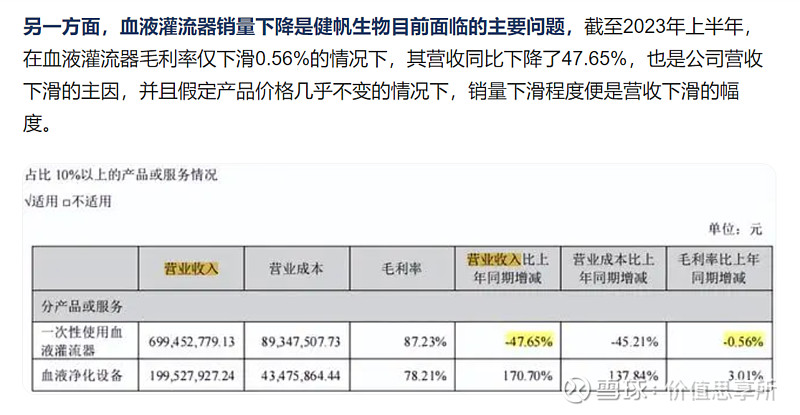

存货周转率逐年下降,23年H1更是大跳水到了0.55,也就是存货需要2年才能消化掉

根据球友分析,见顶的原因一方面是需求侧,医院覆盖率阶段性见顶,新冠加速病情,提前消耗。同时,2020年以后公司的产品很大部分在经销商环节而未被医院端消化(逐步发生)。另一方面是替代问题,血液透析治疗对血液灌流有着直接的替代作用,血液灌流属于血液透析的高阶替代产品,而血液透析虽没有被国采,但已经被诸多省地区进行了集采,从而加大了患者对血液透析治疗的应用,而间接减少了血液灌流的应用。这也是导致健帆生物一次性使用血液灌流器销量下滑,而血液净化设备等产品销售收入快速增长的根本原因。

不知道以上两个原因是否准确,个人无法判断。

另外,我们看到2024年1月健帆的核心大单品,血液灌流器降价。

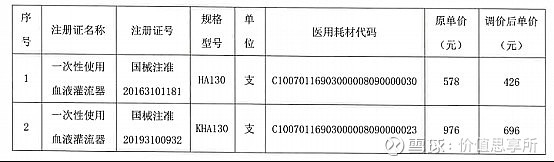

健帆的灌流产品品类包括尿毒症,中毒,肝病,危重症,设备和透析耗材。本次降价仅仅涉及到尿毒症,型号分别是HA130,KHA130,分别从578元降价到426元,976元降价到696元,降价幅度分别是26.3%,28.7%,详情如下:

上面的价格是指医院端的采购价格,或者医院从健帆经销商采购的价格。HA130,健帆卖给经销商的价格是350元左右(之前是430左右),经销商卖给医院是426元,经销商每个可以赚76元左右。

听说健帆的这次降价,一部分是为了应对同行竞争压力,一部分是医保局要求健帆降价,否则就要通过集采方法降价。

之前一直说健帆的血液灌流器被纳入集采的风险很小(因为各种效果好,一家独大),现在看来也挡不住医保降费。

营收主要依赖因素是价格和销量,23年营收下降主要是销量大幅下滑,24年初这次降价将会雪上加霜,预计24年营收将面临更大挑战,而且这次更加严重,还直接挑战毛利和净利,降价直接降利润。

如果当时买入了健帆,现在怎么办,当时的预估与现实差距太大。

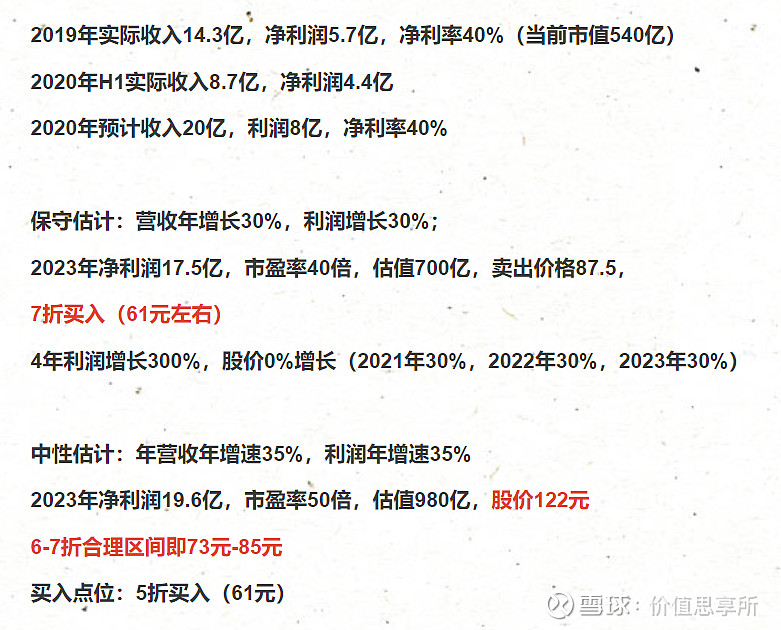

我翻找了一下我在2020年7月健帆如日中天时(当时健帆生物股价70元左右),对健帆的估值如下:

而实际情况2020年营收19.5亿,利润12亿,远高于年中时的预估,而对三年后2023年呢,实际只有4个亿左右的利润,跟保守的估计17.5亿都差太远了,乐观估计利润超过20亿。当时对于PE的估计也分层乐观,竟然给出40-60PE,现在想想真是无知者无畏啊。怎么可能呢,每年利润增长超30%,连续3年,然后还给40-60PE的估值,那也就是预期后面5年还能至少干到这个增速,才能消化这么高的估值啊,现在看到简直可笑。

不过市场疯狂的时候,是真的疯狂,在此后健帆股价不到一年又涨了50%,竟然都超过了我这么不靠谱的估计的限度。

现在看着躺在地板上只有20元的股价(160亿市值),想想2024年预计3亿的净利润,动态市盈率也有50倍以上,能说现在是低估吗?如果我当时跟长春高新一样高位买入,现在咋办?恐怕比长春高新还惨,毕竟长春高新是经过深入了解的,是明确护城河的,现在虽然也遇到困难,但至少营收和净利润都在持续增长,只不过增速没有之前预计的那么乐观,我们可以调整实际估值,但健帆如果买了,现在还有信心持有吗?答案是肯定没有信心啊,估计不一定在什么时候就已经去割肉了。

反思:

虽然没有买,躲过了这一劫,但有必要反思一下,利用利用别人的教训武装自己。

健帆最大的疑点,也是我当时没有买的原因是其护城河不清晰或者是我看不懂。虽然健帆的产品确实不错,但通过什么能确保可以阻断住其他竞品公司的追击呢?另外,有没有可能出现其他替代治疗的降维打击或者替代挤压用量呢,也不是很清楚,所以不懂不做,没有深入分析不能投资,否则将很可能万劫不复。

另外,我们对短期的估计,比如半年到一年,可能偏差不太大,但对3年后公司利润的估计就很可能偏差很大,所以要足够保守,需要更多依据,减少近因效应。往往我们买入的时候,容易对企业太乐观了。并且因为前期企业发展很顺利而容易线性外推,认为未来依然很顺利。这是大忌。在我买入长春高新时也反了同样的错误,简单的线性外推未来三年利润,过于乐观,同时,简单的以历史PE情况来推演。

结果是悲惨的,原来预期2024年利润大概在90亿,而现实呢,估计今年也就50多亿,这差得太远了,原来预估每年30%,而实际只有10%,比当时最保守的估计还要惨淡太多。

更严重的是,对PE的预估,简单参照近十年历史PE,发现绝大多数时间都在40PE到60PE之间,而现在的PE已经跌到了11PE,比近十年最低PE又打了3折。

估值=利润*PE,造成估值与现实差了8倍之多!当时还傻傻的,觉得自己预留了安全垫,未来3年估值的半价买入,但关键是当时对未来3年的估值,竟然比现实高估了8倍!所以,即便半价买入,到现在也跌得只剩下25%了!

总结经验,我们对企业估值的时候,要尽量“料敌从宽”,尽量从悲观角度考虑,企业可能遇到哪些困难,不仅对收入和净利润要考虑悲观,对市场未来估值也要尽量悲观。

极少有公司能够长期维持高增长,长期高增长的公司需要多深的护城河啊,有多少人眼红要进入啊,并且万物皆周期,宏观和行业都有周期,大环境差的时候,再牛的护城河也很难继续维持高增长。即便是茅台也有2012到2014年的经历。所以要给自己足够的安全垫,预估要保守,避免近因效应。

我们投资标的必须有足够深的护城河,也就是好公司;或者价格足够低,也就是好价格。

当然最好的是在好的价格买入足够好的公司!

总结下来,万变不离其宗,这两点:

1、必须选择自己看得懂的好公司(必须清楚其产品护城河)

2、等待好价格(正确估值方法产出估值并留足安全垫)

强烈申明

本文为个人投资记录及学习思考,不用于任何商业用途,不作为任何投资建议,投资有风险,盈亏自负!

文中提及的任何个股均可能暴跌甚至腰斩,文中任何操作或观点均可能充满本人的愚见和错误,请各位读者切记独立思考,自主决策。

独立思考是投资者最基本的能力和素养,如果没有独立思考能力,建议还是尽早远离股市!