重要提示:通过本订阅号发布的研究观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您取消关注,请勿订阅、接收、使用或转载本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心摘要

●核心观点:近期港股回调背景下,恒生高股息率指数仍较为坚挺,高股息行情正在进一步向港股转移。南向资金持续流入为港股通红利提供了更强韧的资金面支撑,港股的股息率优势彰显其投资性价比。恒生高股息率指数扣除红利税后的股息率为6.48%,显著高于中证红利指数5.2%的股息率。在分别使用AH溢价法和估值指标法进行测算后,我们认为港股通红利仍有10-20%的安全边际。

恒生高股息指数今年以来持续跑赢大盘,在近期回调背景下表现也更加稳健。究其原因,1)从投资者结构来看,港股高股息板块南向资金占比更高,有较强韧的资金面支撑。恒生综合指数南向资金占比为31.48%,而恒生高股息率指数南向资金占比为39.58%,显著高于大盘。2)从资产特征来看,港股估值显著低于A股因而股息率更高,港股通红利资产具有更高性价比。

●港股通红利的股息率优势有多少?

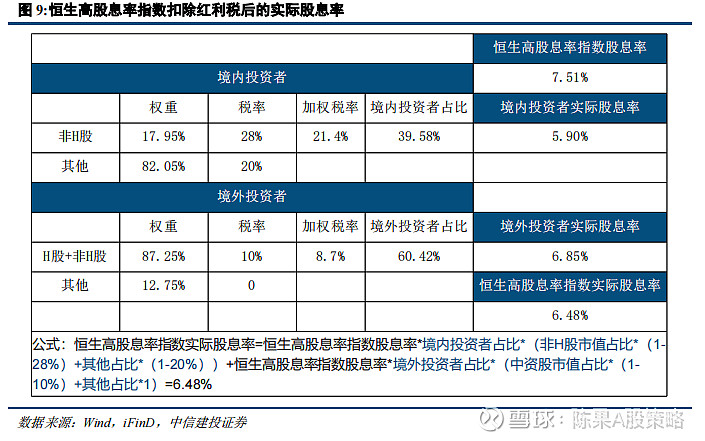

港股股息率在扣除红利税后仍显著高于A股,港股通红利投资性价比较高。截止5月31日,中证红利指数股息率为5.2%,恒生高股息率指数股息率为7.5%,在扣除红利税后仍高达6.48%。按照股息率平价计算,恒生高股息率指数安全边际仍有24.32%。从AH个股层面来看,H股税后股息率均显著高于A股。

●港股通红利还有多少空间?

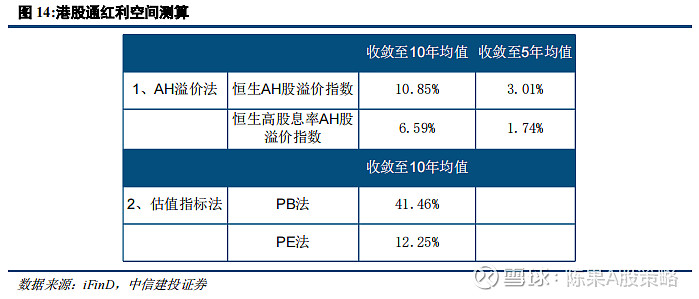

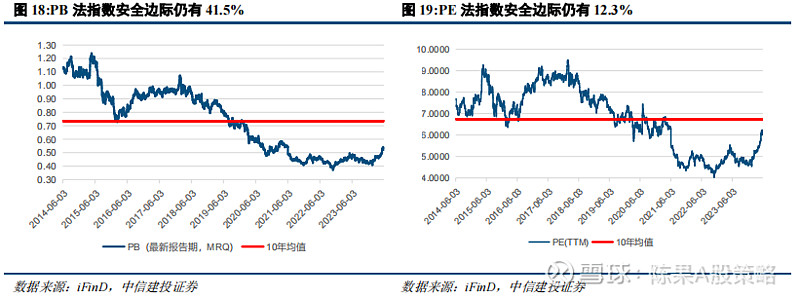

在使用多种指标进行测算后,我们认为恒生高股息率指数仍有10-20%的安全边际。使用AH溢价法(分别使用恒生AH股溢价指数和恒生高股息率AH股溢价指数)和估值指标法(PB和PE)进行计算后,我们得出恒生高股息率指数的安全边际分别为10.9%、6.6%和41.5%、12.3%。

●港股通红利的选股逻辑是怎样的?

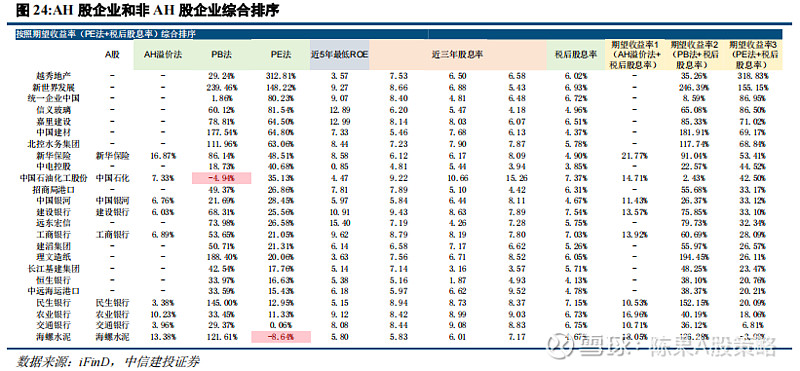

对AH 股企业选取AH溢价法安全边际+税后股息率计算期望收益率,对非AH股企业选取PE法安全边际+税后股息率计算期望收益率,结合企业近5年的盈利情况和近3年的股息率进行筛选。对筛选出的企业按照以PE法安全边际+税后股息率计算的期望收益率进行综合排序,可以发现非AH股企业估值安全边际普遍更高,侧面反映了尤其对内地投资者来说AH股企业的吸引力更高。

●风险提示:地缘政治风险、海外美联储紧缩程度超预期、国内经济复苏或稳增长政策实施效果不及预期。

一、引言

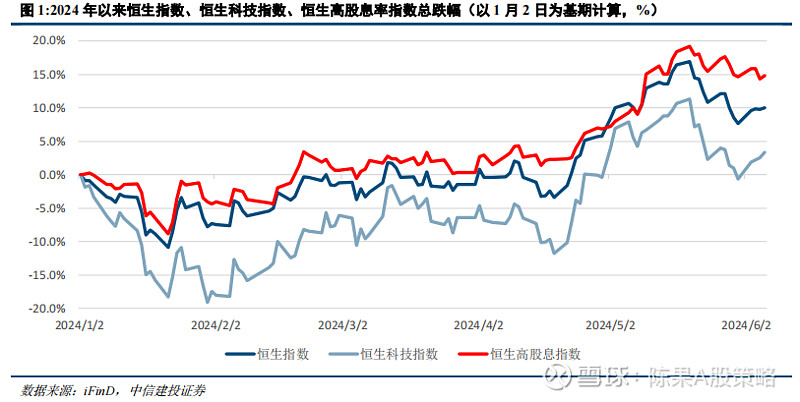

近期港股回调背景下,恒生高股息率指数仍较为坚挺。港股继4月22日-5月20日强劲上涨后,从5月21日开启回调。截止6月6日,恒生指数累计下跌5.9%,恒生科技指数累计下跌7.1%,恒生高股息率指数累计下跌3.6%。

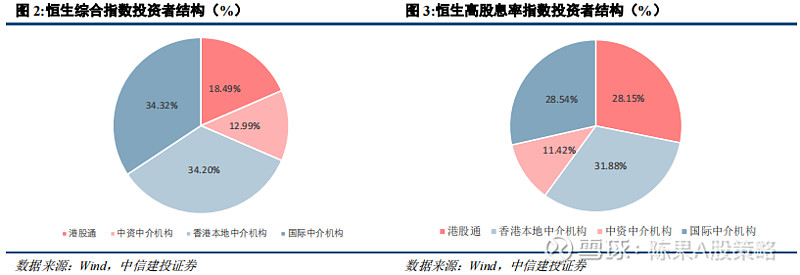

恒生高股息指数今年以来持续跑赢大盘,在近期回调背景下表现也更加稳健。究其原因,1)从投资者结构来看,港股高股息板块南向资金占比更高,有较强韧的资金面支撑。恒生综合指数南向资金占比为31.48%(港股通18.49%+12.99%中资中介机构),而恒生高股息率指数南向资金占比为39.58%(港股通28.15%+11.42%中资中介机构),显著高于大盘。2)从资产特征来看,港股估值显著低于A股因而股息率更高,港股通红利资产具有更高性价比。

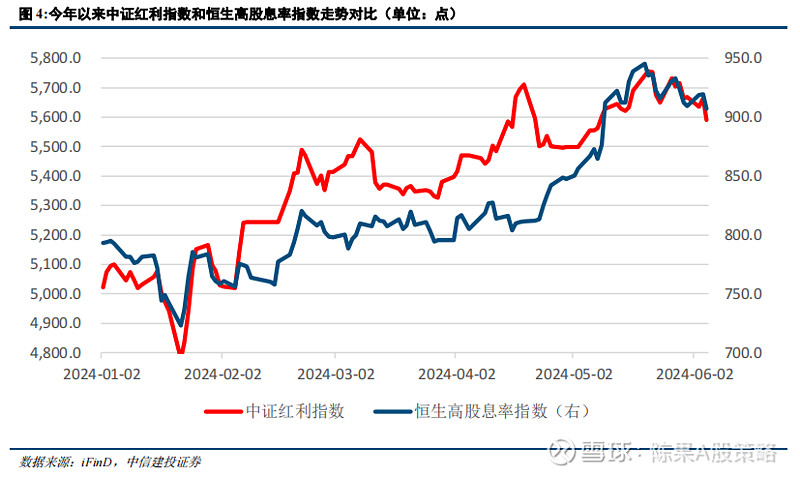

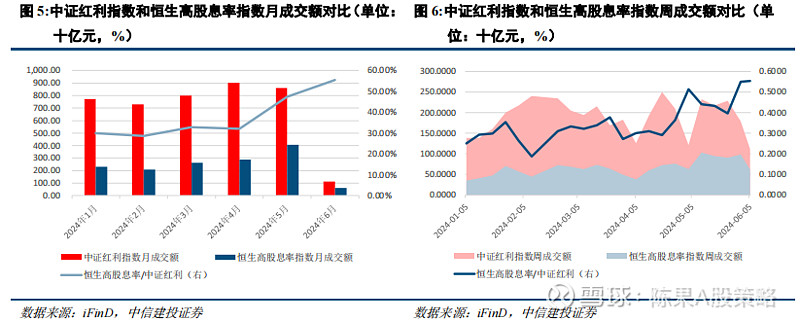

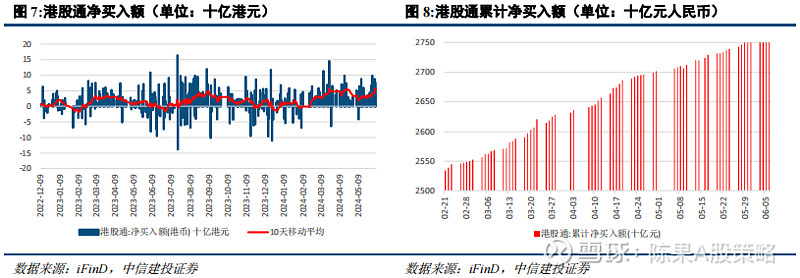

4月下旬以来,高股息行情呈现由A股向港股转移的特征,南向资金持续稳定流入。4月下旬以来,中证红利指数继前期上涨后转向震荡,恒生高股息率指数却呈现较强劲的上涨趋势。4月19日-6月5日,中证红利指数累计-2.08%,恒生高股息率指数累计+11.75%。从月成交额来看,恒生高股息率/中证红利从4月起明显抬升,由4月32%上升至5月47%,6月截止5日该比率为55.5%。近期南向资金保持稳定流入,为港股通红利提供了强韧的资金面支撑。

本篇报告旨在聚焦港股通红利,回答以下3个问题:与A股红利相比,港股通红利的股息率优势有多少?当前港股通红利还有多少空间?选股逻辑是怎样的?

二、港股通红利的股息率优势有多少?

港股股息率在扣除红利税后仍显著高于A股,港股通红利投资性价比较高。截止5月31日,中证红利指数股息率为5.2%,恒生高股息率指数股息率为7.5%,在扣除红利税后仍高达6.48%。按照股息率平价计算,恒生高股息率指数安全边际仍有24.32%。

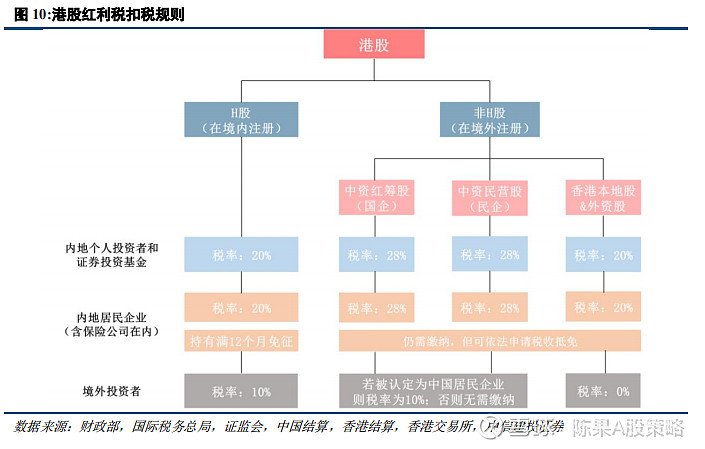

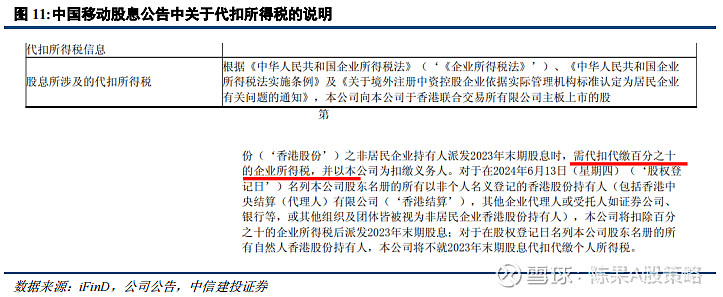

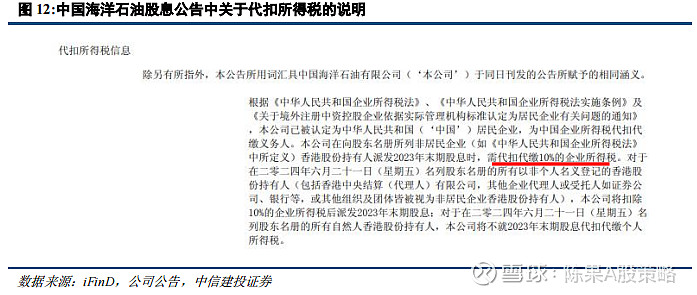

从港股红利税的扣税规则来看,对内地投资者而言:1)整体上,内地个人投资者和证券投资基金投资于港交所上市 H 股将面临 20%的股息红利税;2)投资于被认定为中国居民企业的非H股,分红派息时还需额外再扣除10%的所得税,综合税率为1-(1-20%)*(1-10%)=28%,恒生高股息率指数成分股中,中国联通和中国海洋石油适用于该规则;3)投资于香港本地股和外资股时红利税率为 20%;4)保险公司等内地居民企业若满足“连续持有H股满12个月”的相关规定,则其所取得的股息红利所得将能够依法豁免企业所得税。对于境外投资者而言,其投资中国居民企业需缴纳10%的企业所得税,而投资于其他类型公司股票所得股息并无需缴纳所得税费。

个股层面上,H股税后股息率也大幅高于A股。恒生高股息率指数中同时有AH股的企业共21家,按照股息率平价进行计算,除中国联通外其他20家企业的安全边际均在70%以上,可见A股和H股股息率在考虑税收因素后仍较为悬殊。

三、港股通红利还有多少空间?

在使用多种指标进行测算后,我们认为恒生高股息率指数仍有10-20%的安全边际。使用AH溢价法(分别使用恒生AH股溢价指数和恒生高股息率AH股溢价指数)和估值指标法(PB和PE)进行计算后,我们得出恒生高股息率指数的安全边际分别为10.9%、6.6%和41.5%、12.3%。

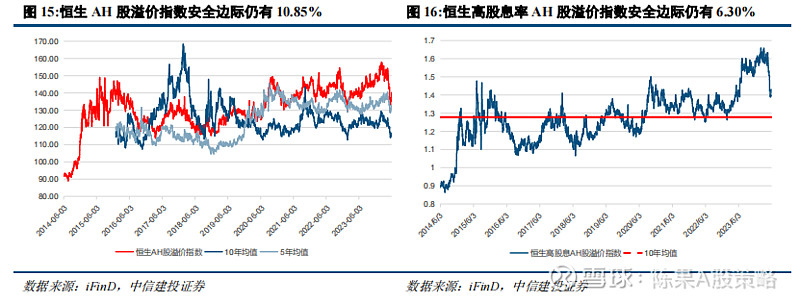

1、AH溢价法:截止5月31日,恒生AH股溢价指数为140.32,处于10年74%分位;以恒生高股息率指数中同时有AH股的企业按照流通市值加权计算的恒生高股息率AH股溢价指数为142,处于10年89%分位。按照1/(1+AH股溢价指数/100)计算H股折价率(H/A),进而计算收敛至10年均值水平时的安全边际。恒生AH股溢价指数安全边际仍有10.85%,恒生高股息率AH股溢价指数安全边际仍有6.30%。

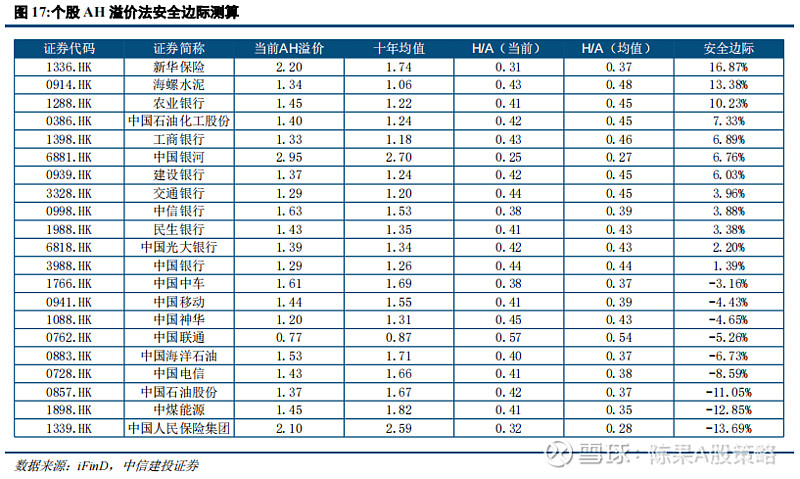

个股层面上,恒生高股息率指数成分股中同时有AH股的21家公司中,前3家安全边际大于10%,前12家安全边际大于0,以银行为主。核心股票如中国联通、中石油等已无安全边际,但与A股相比仍有较大的股息率优势。

2、估值指标法:对恒生高股息率指数分别使用PB和PE指标进行测算。1)PB法:截止5月31日,PB值为0.52,位于10年32%分位。按照收敛至10年均值计算,安全边际仍有41.5%;2)PE法:截止5月31日,PE值为6.00,位于10年30%分位。按照收敛至10年均值计算,安全边际仍有12.3%。

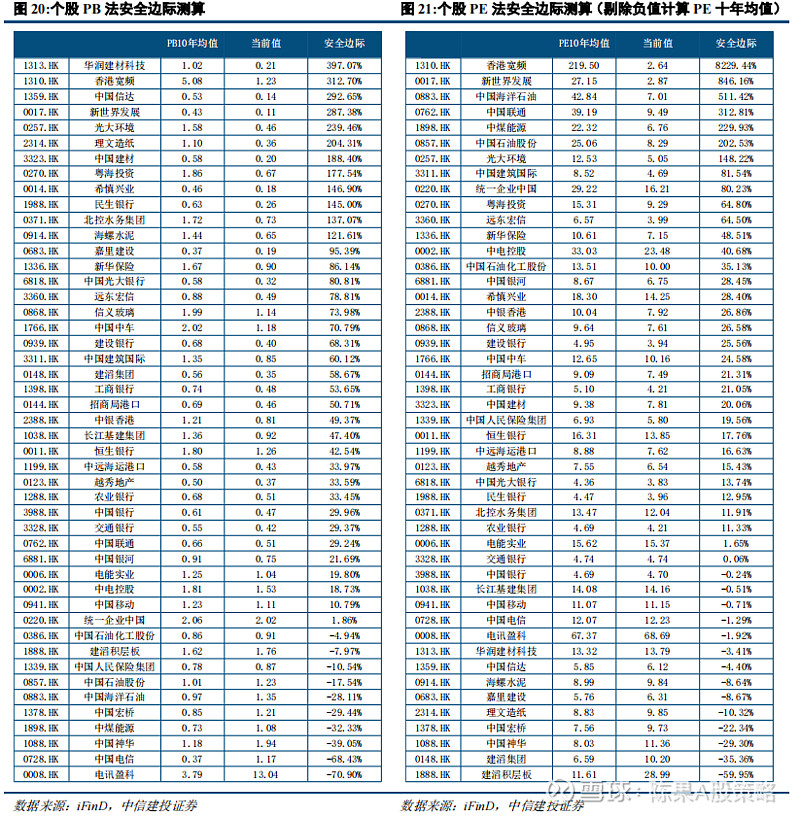

个股层面上,分别用PB法和PE法进行测算。1)PB法:所有成分股安全边际的中位数为50%,TOP20的中位数为146%。前22名企业安全边际高于60%,前36名企业安全边际高于20%,前38名企业安全边际高于15%。2)PE法:所有成分股安全边际的中位数为18.7%,TOP20的中位数为64.7%。前12名企业安全边际高于60%,前24名企业安全边际高于20%,前28名企业安全边际高于15%。

四、港股通红利的选股逻辑是怎样的?

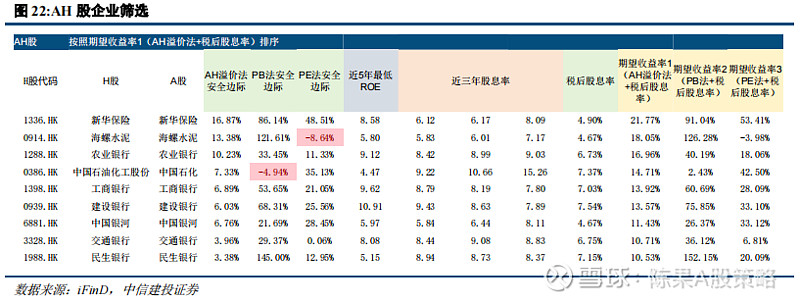

恒生高股息率指数50只成分股均为港股通标的,其中共有21家AH股企业和29家非AH股企业。港股通投资者通常会优先关注AH股企业。对AH 股企业而言,两种测算方法中,AH溢价法综合考虑均值回归和AH比价,而估值指标法只考虑均值回归。因此选用AH溢价法作为第一性原则,结合企业近5年的盈利情况和近3年的股息率进行筛选。剔除近5年出现过负ROE和两种及以上安全边际为负的企业,选取以AH溢价法安全边际+税后股息率计算的期望收益率最高的10家企业。

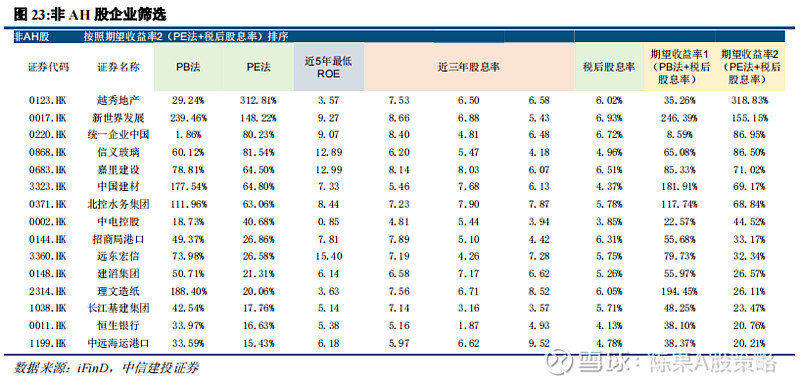

对于非AH股企业,则只能用估值指标法计算安全边际。剔除近5年出现过负ROE和安全边际为负的企业,选取以PE法安全边际+税后股息率计算的期望收益率最高的15家企业。

对筛选出的企业按照以PE法安全边际+税后股息率计算的期望收益率进行综合排序,可以发现非AH股企业按照估值指标法计算的安全边际普遍更高,也侧面反映了尤其对内地投资者来说AH股企业的吸引力更高。

综上,我们认为港股通红利仍具备显著的股息率优势和充足的安全边际,投资性价比较高。

风险分析

(1)地缘政治风险。如果地缘关系管理不善,可能影响外资对港股的配置偏好。同时俄乌冲突、中东问题等地缘热点可能面临恶化的风险,如果发生危机则可能对市场造成不利影响。

(2)海外美联储紧缩程度超预期。如果美国经济持续保持韧性,劳动力市场、零售等经济数据表现亮眼,那么美国衰退风险或将面临重估,同时通胀风险也将面临反弹,美联储紧缩抗通胀之路继续,全球流动性宽松不及预期,港股流动性也将承压。

(3)国内经济复苏或稳增长政策实施效果不及预期。如果后续国内地产销售、投资等数据迟迟难以恢复,长期积累的城投偿债风险再次凸显,经济复苏不及预期,那么整体市场走势将会承压,过于乐观的定价预期将会面临修正。

欢迎联系我们

中信建投策略研究团队

陈果 首席策略

投资策略组

陈果 首席策略

chenguodcq@csc.com.cn

张雪娇 行业比较

zhangxuejiaobj@csc.com.cn

夏凡捷 大势研判

xiafanjie@csc.com.cn

王程畅 另类投资策略

wangchengchang@csc.com.cn

何盛 大势研判

hesheng@csc.com.cn

姚皓天 大势研判

yaohaotian@csc.com.cn

李家俊 行业比较

lijiajunbj@csc.com.cn

郑佳雯 行业比较

zhengjiawen@csc.com.cn

胡远东 行业比较

huyuandong@csc.com.cn

新股策略组

张玉龙 新股策略首席

zhangyulong@csc.com.cn

邱季 新股研究

qiuji@csc.com.cn

赵子鹏 新股研究

zhaozipeng@csc.com.cn

毛晨 新股研究

maochen@csc.com.cn

ESG策略组

徐建华 ESG策略首席

xujianhua@csc.com.cn

陈添奕 ESG策略

chentianyi@csc.com.cn

王宏 ESG策略

wanghongdcq@csc.com.cn

袁兆含 ESG策略

yuanzhaohan@csc.com.cn

说明:本报告源自中信建投研究发展部策略团队所公开发布的证券研究报告

证券研究报告名称:《港股通红利还有多少空间?——“市场策略思考”之二十二》

对外发布时间:2024年6月21日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

陈 果 SAC编号:S1440521120006

何 盛 SAC编号:S1440522090002

免责声明

本订阅号(微信号:chenguostrategy)为中信建投证券股份有限公司(下称“中信建投”)研究发展部权益策略研究团队运营的唯一订阅号。

本订阅号所载内容仅面向符合《证券期货投资者适当性管理办法》规定的机构类专业投资者。中信建投不因任何关注本订阅号或接收、阅读本订阅号内容的行为而将订阅人视为中信建投的客户。

本订阅号不是中信建投研究报告的发布平台,所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,任何完整的研究观点应以中信建投正式发布的研究报告为准。订阅者若使用本订阅号所载内容,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等产生误解。提示订阅者应参阅中信建投已发布的完整证券研究报告,仔细阅读其所附各项说明、声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

中信建投对本订阅号所载内容的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本订阅号所载内容、意见仅代表来源证券研究报告发布当日的判断,相关研究观点可依据中信建投后续发布的证券研究报告在不发布通知的情形下作出更改。中信建投的其他部门、人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本订阅号中内容、意见不一致或相反的市场评论和/或观点,中信建投没有将此内容、意见向订阅者进行更新的义务。

本订阅号发布的内容并非投资决策服务,在任何情形下都不构成对接收本订阅号内容受众的任何投资建议。本订阅号所载内容、意见仅供参考,亦不构成任何保证,订阅者不应单纯依靠本订阅号的信息而取代自身的独立判断,订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。在任何情况下,中信建投不对任何人因使用本订阅号中的任何内容所引致的任何损失负任何责任,订阅者根据本订阅号所载内容做出的任何决策与中信建投或相关作者无关。

本订阅号发布的所有内容的著作权归属于中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式修改、转发、翻版、复制、发布或引用本订阅号发布的全部或部分内容,亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本订阅号发布的全部或部分内容。版权所有,违者必究。