$工商银行(SH601398)$ $招商银行(SH600036)$ $农业银行(SH601288)$

投资银行的关键就是识别银行的资产质量。银行是经营风险的行业,它的资产(主要就是贷款)质量不仅会影响银行的利润,甚至还可能导致银行破产。

一、什么是不良贷款?

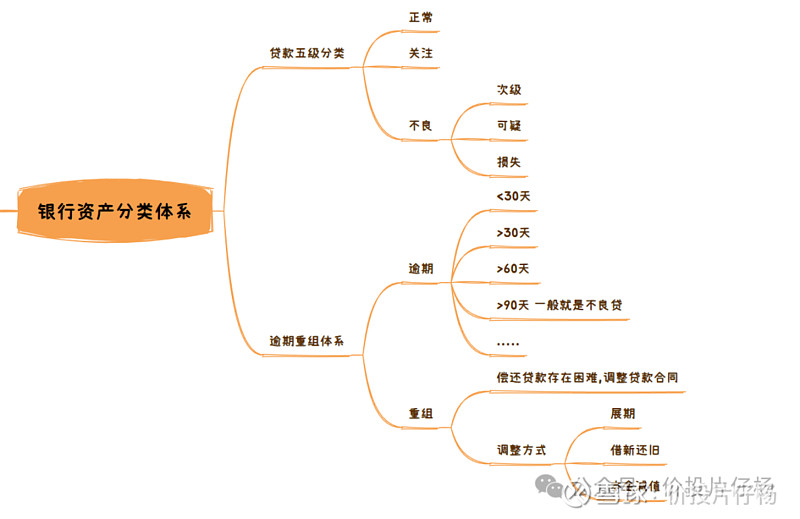

银行有两种常见的资产分类方式。一种是贷款5级分类,一种是逾期重组。贷款5级分类是银行根据借款人的还款能力将贷款按风险程度分为五类,分别是正常、关注、次级、可疑、损失这5类,其中后三类称为不良贷款。

另外一种分类就是逾期重组。逾期贷款指的就是没有到期偿还的贷款,逾期贷款不全是不良贷款,但是也有存在风险。逾期贷款按照逾期的天数分为逾期30天以内,30天以上,60天以上,90天以上等好几档。一般来说逾期90天以上的贷款就为不良贷。实际操作中这部分也可能被划归为关注类贷款。

除了逾期贷款之外,还有一类就是重组贷款。银行由于借款人无力偿还贷款,对借款合同重新调整贷款,比如贷款展期,借新还旧,本金减值,债转股这些操作。同样有些银行也会通过重组贷款中本应该划归为不良的贷款划归到关注类贷款中。

二、银行如何处理不良贷款和防范化解风险?

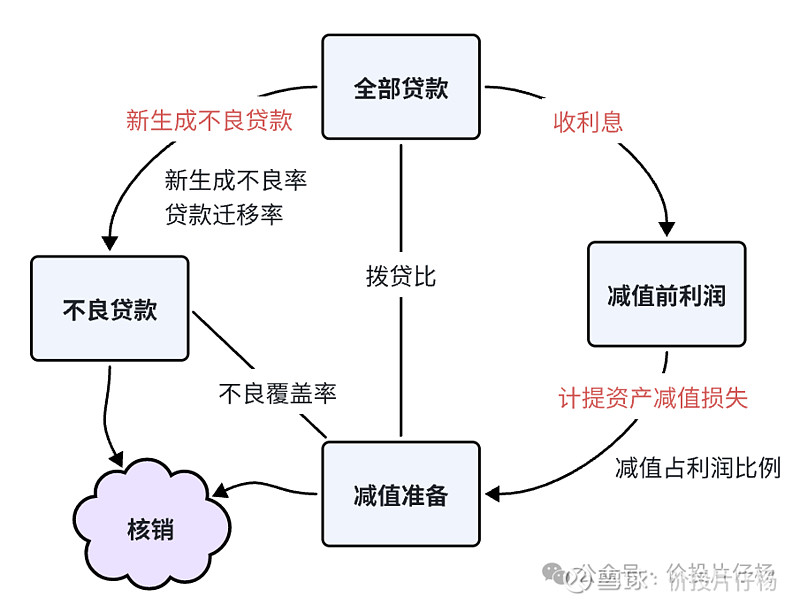

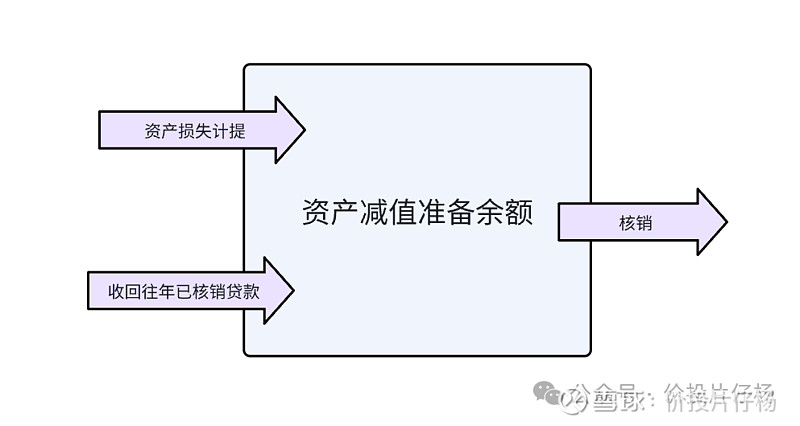

银行放贷以后,一旦客户不能按期偿还,银行就会根据上述风险评估体系,对贷款进行分类。在日常运营中,银行会从利润中计提一部分贷款风险减值损失,注入到贷款减值准备池。这部分减值计提用来应对未来贷款收不回来的风险。

当贷款变为不良后,经过各种方式催收,也无法收回本息的时候,银行就可以提取减值准备池中的减值准备,对不良资产进行核销,核销后不良贷款余额和资产减值准备余额同时减少。如果核销后不良贷款又收回了部分本息,那就把这笔钱再注入到资产准备减值池中。

不良贷款的整个生命周期包含“四个池子和三个主要过程”。

四个池子

池子1:全部贷款;池子2:不良贷款;池子3:贷款减值;池子4:减值前利润

三个主要过程

过程1:新生成不良贷款;过程2:计提资产减值损失;过程3:核销不良贷款。

不良贷款其实是一个动态的池子。新的不良贷款会流入池子,银行也会核销不良贷,相当于不良贷流出池子。如果有大量的不良贷流入池中。银行也需要大量的核销不良贷,避免不良贷爆发,而大量核销不良贷又会消耗资产减值准备。如果我们不计提减值损失,不良覆盖率就会下降不达标,而大量计提又会侵蚀利润,可见投资银行的关键就是判断银行的资产质量。