好看的皮囊千篇一律,有趣的灵魂万里挑一。写财务报表分析的书籍汗牛充栋,但几乎都千篇一律,不外乎围绕会计报表项目在那绕来绕去,用一堆专业名词把人的脑袋炸晕。这种枯燥的书籍还是留给学会计的专业人士吧,大伙是来学炒股的,不是来学当会计的。一名真正的高手,不在于他能把内容说的多高深莫测,而在于他能不能用寥寥数语把一个复杂问题讲清楚。传说诗仙李白,每次作诗都要念给不识字的老妇人听,不断修改,直到连老妇人都能听懂诗词的含义。因此,今天海哥斗胆尝试写一篇财务分析文章:你只需要基本会计常识就能学会分析公司基本面,你不需要自己去计算任何公式,只按F10就能找到现成的。你只需记住以下几条简单规则就行:

1)所谓从基本面选股,归根到底就是要业绩增长最快的公司,即业绩为王,其他都是扯淡。

2)利润=收入-成本-税收

3)经营成本可以拆解为三块:财务费用、销售费用,管理费用。财务费用一般用来装贷款利息的;销售费用是用来装广告费、回扣、销售人员工资(与销售相关的费用);、管理费用是一个垃圾桶,什么东西都能往里面塞,是用来财务运作的。你只需知道这么多就足够了,至于水电费往哪里放,CEO工资往哪里放,电脑往哪里放。。。你不需要知道,都是来学炒股的,不是来学会计的。

知道上述三条规则,我们就可以开工啦。首先,第一个问题是:拿什么指标来衡量公司业绩?最佳指标不是净利润、而是一个叫ROE的指标。你只需知道这个ROE越高越好,就这么简单。至于ROE是怎么计算出来的,有什么科学依据,你不用管,按下炒股软件的F10按钮,跳到“财务分析”一栏,滚动鼠标到“杜邦分析”一栏。你就能看到该股的ROE(如下图所示):

只要是学过基本财务分析的都知道, 一个公司的ROE高低,是由三个因素决定:ROE=利润率X周转率X杠杆倍数;这公式告诉了我们:公司想要赚钱有三种方式,一种是靠高利润率赚钱,一种是靠高周转率赚钱,最后一种是靠高杠杆赚钱。

靠高利润模式盈利的公司:

用通俗的话来讲解——这种公司靠的是把白菜卖出白粉的价格来生存。至于他是如何做到把白菜当成白粉卖,则是我们接下来需要深入研究探讨的问题。

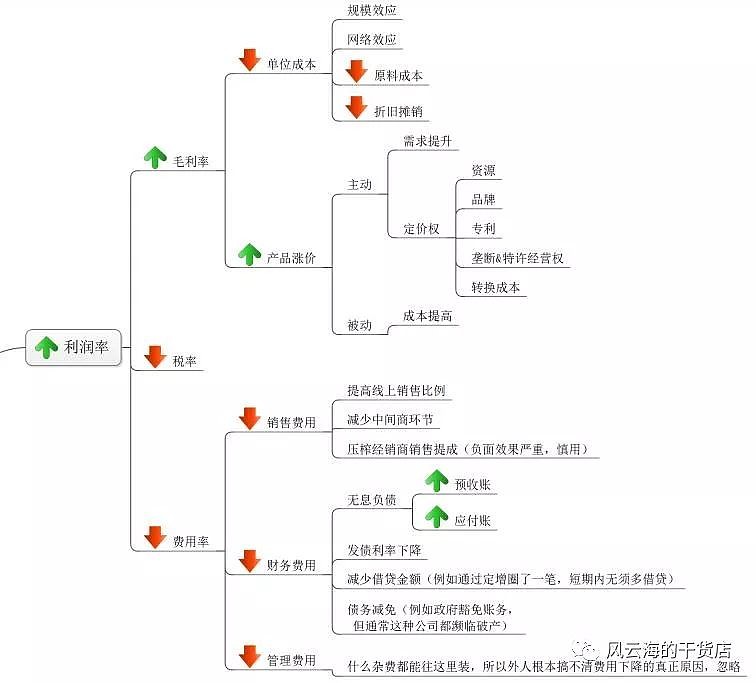

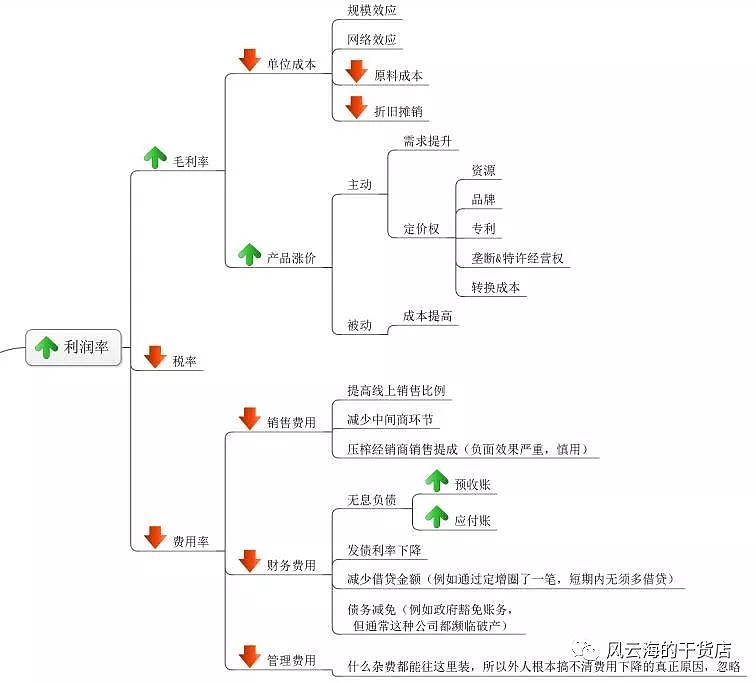

如下图所示,图中展示的就是把白菜卖出白粉价的方法途径。主路径有三条:一是提高产品的毛利率,这是最主要,也是最健康的做法。二是降低税率,这种途径只在跨国企业之间的比较有意义,国内同行之间的税率都是一致的,拉不开差距。三是通过降低费用成本。这个可用于同行公司之间的比较(比谁的费用更低),但是不能用于自身的比较(今年跟去年比)。为什么不能跟(去年的自己)比?因为费用下降往往意味着业务量的下降(都停工裁员了,费用当然大幅下降啦)。那么有没有可能订单量在增加(营业收入大幅增加),但是费用反而比去年下降呢?如果出现这种情况,大概率是该公司财务造假。

因为毛利率上升是我们最看重的指标,因此我们重点分析毛利率的变化。要提高毛利率,途径只有两个,降低生产成本和提高产品价格。

降低成本的方法则有4种,第一种是利用大规模批量生产的优势把单个产品成本降低,即规模效应,这是一个跟订单数量密切挂钩的指标,例如有A、B两家公司,A公司今年接到500万个零件订单,B公司接到1000万个零件订单,那么B公司相对于A就更加具备规模优势。

第二种是网络效应,什么是网络效应自己百度。关于网络效应,很多人存在认识误区,以为开的分店越多,网络效应就越强。网络效应必须有个前提:每多开一家分店(节点),人们对该网络的依赖性就越强。例如支付宝,每多一家商家接受支付宝,人们使用支付宝就越便利,人们就越离不开支付宝。这就属于具备网络效应。例如餐饮公司开分店,消费者并不在乎分店的数量,不会因为分店开的比茅厕还多,就天天跑去他家餐厅吃饭,餐厅数量对消费者来说,没有任何依懒性、成瘾性,因此这完全不具备网络效应。

第三种是把原材料成本降低,例如收购上游的原料供应商、上游原料降价、把公司建在原材料隔壁。。。。

第四种是通过更改折旧摊销策略,来摊低近期生产成本,代价是提高未来远期生产成本,这只是一种财务小把戏,不属于真正意义上的降低生产成本。

绝大多数时候,要不断降低生产成本是非常难的,相对而言,要实现产品涨价则是容易的,因此如何涨价才是提高ROE的致胜法宝。涨价分三种,一种是被动涨价,即下游原料价格上涨,自己的产品成本也水涨船高,因此不得不提价,这是最low的涨价,因为成本也提高了,所以最终毛利率是不变的。第二种是看同行都在涨价,于是自己也跟着涨,属于水涨船高型。第三种是自己主动涨价,原因是自家的商品卖断货,供不应求。而能够自己主动提出涨价的企业,往往都是具备“独一无二,舍我其谁”的特质,是我们重点寻找的对象。 由于篇幅原因,余下的内容我就不再用文字细述,大家可参考我上面的思维导图,自己去提问,自己寻找答案。

靠高周转率模式盈利的公司:

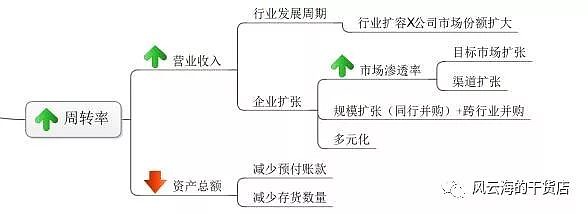

用形象的比喻——该公司是靠天天加班赚钱的。总资产周转率的公式是公司营业收入/公司总资产,它反应的是一家公司的工作效率——A和B同样投入了10亿做生意(表现为公司总资产),但是A一年做出了20亿的营业额,而B一年做出了10亿营业额,那么A的周转率就是B的两倍。因此理论上,A经营效率更高,更值得我们投资。

要提高总资产周转率并不是一件容易的事情,我们不妨来看一下周转率公式涉及到哪些项目,如下图所示,要提高周转率,第一种方法就是努力提高销售收入,但是在销售收入增加的同时,公司的资产也会同时增加,因此分子分母同时在增加,要提高周转率就非常困难。第二种方法就是减少资产总额。但我们观看了资产总额的构成清单里面就会发现,里面有许多项目是我们希望增加的,而不是希望减少了,我们希望减少的只有三个项目:应收账款、预付账款、存货。其中应收账款减少的同时,货币资金就会增加,因此这一加一减,完全无法降低资产总额。所以只剩预付账款和存货可以做文章。预付账款的金额通常都是小头,几乎可以忽略不计,所以最终能对周转率构成大影响的只剩存货。

存货由两块组成:原材料储存和卖不掉的产品。因此存货的减少(增加)需要分开来看。如果是原材料在增加,说明公司接到大订单,在积极储备原料准备开干,因此这是好事。但如果是产成品在不断增加,说明公司产品滞销,要烂在仓库里,因此这是非常坏的事情。反之,产成品迅速减少是好事(需要排除公司停产或主动减产的情形)。详细的内容参考下面的思维导图。

总体而言,由于分子和分母经常会同步增大,因此要提高周转率是很难的事情,很少上市公司是单纯靠高周转率赚钱的。但是提高存货周转率是此类公司的第一要义,直白就是加快销售,在一些充分竞争的快消行业体现居多,这类型公司行业因素减弱,人的权重加大。

靠高杠杆模式盈利的公司:

用形象比喻——他们都是靠融资炒股发财的。好处是顺风顺水时能一夜暴富(业绩大幅增长),坏处是一旦经济变差,就随时有破产的可能(公司盈利大幅下降)。由于他们欠了一屁股债,因此他们对债券利率极度敏感,研究分析这种公司,最关键的因子就是分析国家货币政策取向,如果国家银根收缩,这种公司往往业绩会下滑非常厉害,如果国家开始放水,他们的业绩则会爆发式增长。典型的两个高杠杆是银行(靠借储户钱发财)、房地产(靠借银行的钱发财)。

但是我们需要区分真杠杆企业和假杠杆企业。假杠杆企业也欠了一屁股债(杠杆率也非常高),但是他欠的都是“高利贷”(低质量贷款),而真杠杆企业欠的都是“不用还”的债(高质量贷款)。那么如何去区别欠债质量?如下表所示:

对于高杠杆企业如何进行分析?上面已经说过,他们对利率极度敏感,而利率通常又取决于国家货币政策,因此研究这种公司光看个股财报没用,必须先预测对国家货币政策取向,如果你觉得国家又开始放水,买这种公司,如果你觉得国家开始收紧银根,卖出这种公司,就这么简单。

实战举例

第一步:选出高ROE公司

我们设置条件是:连续5年ROE都超过20%以上的公司。由于部分个股尚未公布18年的年报,因此我们的设置是2013年-到2017年期间,每年ROE均超过20%的公司。

符合要求的股票共有110只,里面包括了大家耳熟能详的格力电器、东阿阿胶、贵州茅台、双汇发展等公司。当然,实战中最大的难题在于:如何在连续2年ROE超过20%时,就能预测到该股未来3年还能保持每年20%以上的ROE。这是更高级的课程,我们今天暂时不涉及到这话题,我们先从最基础的学起:当我给你一只ROE超过20%的个股,你能够指出“同样是9年义务教育,为何它就这么优秀”?

第二步:搞清楚该股是靠什么赚钱的

我们从中选取几只股票来做分析,数据来源是2017年的年报,如下表所示,德赛电池的利润率很低,但是他的杠杆倍数高达4.2倍,他的净利润率只有可怜的2.9%,比银行利息还低,说明他赚的都是盒饭钱,血汗钱。因此他是依靠高杠杆来赚钱的。格力电器的杠杆也高达3.22倍,但跟德赛电池相比,格力电器是明显胜他一筹,因为格力电器的净利润率可以去到15%。老凤祥则是高周转率的代表,他一年居然可以折腾3遍,说明他的货物销售速度快,资金回笼速度快,物流配送也快。这不难理解,因为老凤祥是卖黄金珠宝首饰的,收的都是现金,资金回笼速度当然快,珠宝加工从原料到成品,花费的时间极短,因此一年“出货”3次也是正常。而有别于一般人的认识,人们都以为卖黄金首饰是暴利,但老凤祥的净利润率只有可怜的3%,让人大跌眼镜。实际上老凤祥仅仅是来料加工企业,赚的仅仅是一个加工的钱。接下来,我们的股王贵州茅台,净利润率高达47%,真是当之无愧的暴利王,属于躺着赚钱的那种,这让老凤祥、德赛电池情何以堪。

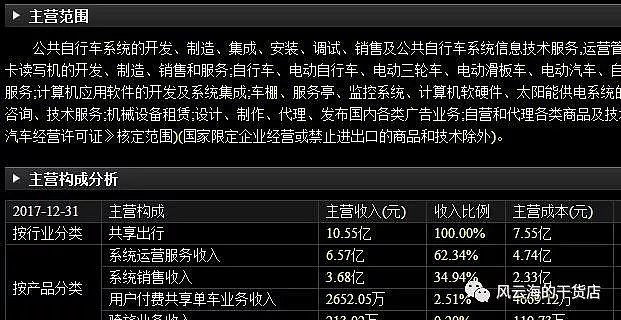

最后我们看看永安行,净利润率居然高达49%,比贵州茅台还牛,我们再看看这家公司具体是做什么的?按F10查看永安行的情况,我们可以看到,他是卖自行车的。什么?一个卖自行车居然是暴利王?这有没有搞错?我简直无法相信我的眼睛。

为了查清永安行的暴利之谜,我们需要对其净利润率进行深入的拆解研究,如下图所示,他的净利润是5.16亿,主营收入是10.5亿,运营成本10.7亿。按照利润=收入-成本的公式,他应该是没有利润才对,哪里冒出来的5亿利润?我们仔细查看他的收入构成,不难发现,他在2017年 有一笔5.19亿的投资收益,这种属于意外之财,无法持续。如果把这一笔投资收益抹去,那么他今年其实是亏损的。因此我们就可以得出结论,永安行的高收益率是“注水”的,它并不是什么暴利王,这就很符合我们的常识了,一个卖自行车怎么可能会是暴利行业。

第三步:与同行比较,找出优势所在

上面我们只是简单粗暴地把几个不同行业的个股进行对比,目的只是帮助我们剔除一些虚有其表的高ROE个股,例如永安行这种。为了方便教学,我这里只选了贵州茅台为例说明。我们需要把贵州茅台的几个竞争对手放在一起进行对比,才能看出差距。通过对比我们可以发现,他们的杠杆、周转率都是一样的,唯一的区别就在于利润率,酒鬼酒净利润率20%左右,五粮液净利润率33%左右,贵州茅台则是48%左右。

接下来的问题就是:为何贵州茅台的净利润率这么高?此时,我们就要搬出下图进行逐项的排查。为了节约时间,我这里只列出酒鬼酒vs贵州茅台的数据,这不影响教学,但在实战中,大家最好多比较几家同行的数据,否则容易以偏概全,得出错误结论。

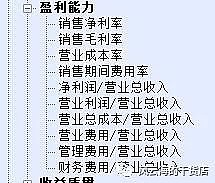

我们需要用到下面这一系列指标(不需全部,只挑选几个即可),这些指标在炒股软件里附带有,不用自己去计算。我以东方财富行情软件为例说明如何调出这组数据(电脑版,做股票研究不要整天拿着破手机看来看去):首页=>高级选股=》财务分析=》盈利能力

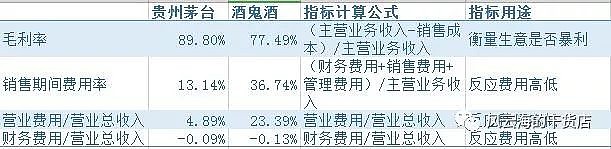

我们挑选了4个指标来衡量贵州茅台和酒鬼酒的差异(详见上表)。

首先我们看看毛利率,贵州茅台的毛利率高达89.8%,说明他几乎没有成本,这很好理解,白酒的原料就是水和高粱,制造过程几乎不需要机械设备,不耗电,不烧汽油,因此制造成本几乎可以忽略不计。相比而言,酒鬼酒的毛利率就差了一些(但相对于其他行业来说,还是暴利),这个差异并不是因为制造成本,而是因为销售价格,茅台一瓶卖多少钱,酒鬼酒一瓶卖多少钱,大家心里有数,因此在同样的成本下,茅台的收入更高,所以毛利率更高。

接着我们来看他们的费用率,整体费用方面,酒鬼酒的费用率是贵州茅台的3倍。为了搞清楚到底是哪个费用引起的,我们又比较了营业费用和财务费用的情况。酒鬼酒的营业费用/营业收入是贵州茅台的4倍。说明他们之间的主要差异就在于营业费用。为何酒鬼酒的营业费用这么高?营业费用一般是用来统计营销宣传费用、广告费、销售人员工资提成。酒鬼酒为了提高销量,需要大规模的广告宣传,需要给营销人员更高的返佣。而贵州茅台则不需要,为什么?因为贵州茅台的品牌知名度太高,根本不需要做广告宣传,也不需要搞买一赠一等促销活动,销售人员也更乐意帮贵州茅台推销产品(因为容易卖出呀),因此对销售返点要求低。这就造就了营业费用高达4倍的差距。

最后,我们看看财务费用,他们的财务费用居然是负的,这说明什么?说明他们的利息收入大于利息支出,也就是说,他们压根不需要借钱,他们自己就是大金主,这就是巴菲特说的“现金牛”。这种企业的最大特点就是:前期一次性投入后,后面就不需要再投入什么钱了(除非他要扩大生产规模),所以后面赚的钱都只能放在银行里吃利息。而高科技行业赚的钱,都用来进一步搞科研、买新机械设备,因此钱永远都不够花。

如果你感兴趣,还可以进一步去深挖贵州茅台是如何做到利息收入大于利息支出的。贵州茅台负债386亿(17年报数据),这需要付利息的。但是他账上趴着897亿现金,同时他还提前收了经销商144亿的预付账款,这是经销商为了订货提前打给贵州茅台的货款,这笔货款在财务报表里是属于负债,但实际上,贵州茅台并不需要归还这笔负债,而且连利息都不需要还,因此他的实际负债只有242亿。他手中的现金数量是负债的4倍,理财收入完全可以覆盖贷款利息,这就解释了为何他的财务费用居然是负的。

为什么我没有去分析他们的管理费?上面已经说过,管理费是个垃圾桶,什么东西都能往里面塞,因此你很难搞清他到底是真的有“管理优势”还是在吹牛。在海哥看来,比“别人更优势的管理制度、流程制度”是不存在的,如果你的公司盈利好,再难管理的员工也会乖乖听话,好好干活。如果你公司盈利差,你请打工皇帝来帮你管理都白搭,员工又不是傻子,靠画饼靠流程管理就想调动员工积极性?所以,如果一家公司的优势是体现在管理费用更低的基础上,那么这家公司就是没优势(或优势非常短暂,转瞬即逝)。

综上所述,我们就能得出结论:贵州茅台的暴利是源于他超低的销售费用,甩同行3条街。另外他掌握了自主提价权,提价幅度能比同行更高,因此利润也比同行要高。为何他想涨价就涨价,不用做广告宣传就有客源?因为他的品牌知名度太高,有所谓的“品牌溢价”。除了“暴利王”的称号,贵州茅台还拥有“现金奶牛”的称号(其实整个白酒行业都是现金奶牛),这种现金花不完的公司,在经济紧缩时期是最佳防御品种,因为经济紧缩时期公司都借不到钱,高杠杆的公司容易死于资金断裂,白酒行业完全没有这般苦恼。而经济紧缩时期,往往也是股市熊市时期,这就是为何在熊市里,机构喜欢扎堆贵州茅台报团取暖。

最后任何分析方法都不完美,有其缺陷,财务分析是行业发展,公司经营的结果,而不是原因,更不是预期,需结合其他综合使用来发现问题,佐证行业格局变化。

由于篇幅有限,今天的教学内容就到此为止,更多精彩内容请持续关注“风云海的干货店”。

版权声明:1,本公众号所发全部文章的著作权属于原作者风云海的干货店所有,2,未经原作者允许不得转载本文内容以及用其他方式复制发布,否则将视为侵权;3,转载或者引用本文内容请注明来源及原作者;4,对于不遵守此声明或者其他违法使用本文内容者,本人依法保留追究权等。