作者 | 弗雷迪

数据支持 | 勾股大数据(网页链接)

汽车界出海混得最香的,竟然不是比亚迪?!

去年,价格战的声音弥漫了整个汽车界,当乘用车市场为了一点份额抢得你死我活的时候,商用车领域才开始从疫情这几年的低谷中恢复,出海为国内车企带来了可以想象的增长空间。

而有这么一家车企,专门绕开往死里卷的轿车,扎根在客车领域闷声发大财,没想到竟然还做到了常年保持着30%以上的市占率。去年在国内旅游恢复+出口需求增长的双重催化下,还迎来了近几年最大的业绩增量。

它就是本文要介绍的宇通客车。

也许是被新能源汽车卷怕了,外资对市占率稳定提升、去年销量表现强势的宇通青睐有加,近两年的持股比例由不到2%增加至17.26%,最多时接近20%。

或许是外资猛抄底,宇通这两年累计飙涨了接近3倍,秒杀几乎所有那些聚光灯下的各种新旧势力。

而且在回馈股东方面宇通也非常大方,过去五年,其平均股利支付比率达到197.6%,相当于两倍当年利润的规模在发钱,完全打破我们对于汽车股的认知。

如此一个大牛股,很多人都看走眼了。所以这是一个值得好好研究的样本(注:当前该股涨幅已太高,本文不作推荐,仅是想探究其业绩大增背后的逻辑)。

01

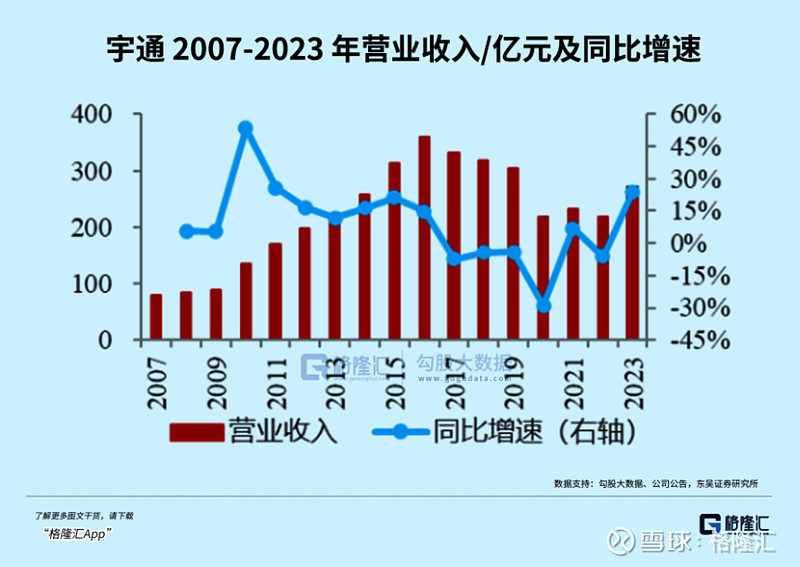

2023年,宇通客车实现营业收入270.42亿元,同比增长24.05%;归母净利润取得18.17亿元,同比增长139.36%;今年一季度,实现营收66.16亿,同比增长85.01%,净利润6.57亿元,同比增长445.09%。其中,海外营业收入超104亿元,同比增长85.98%,都创下近几年最好的表现。

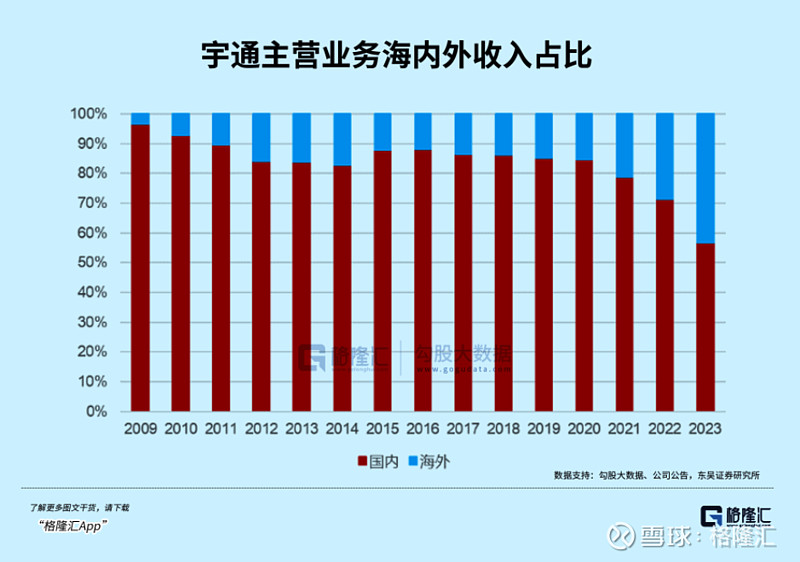

客车出海销量的提升,是宇通去年业绩增长的一大支柱。这里面,既有客车行业整体出口量在增长的背景,宇通凭借着充分的渠道布局拔得出海份额头筹,作为唯一一家出口市占率超过20%的客车企业,与二、三名拉开了差距。

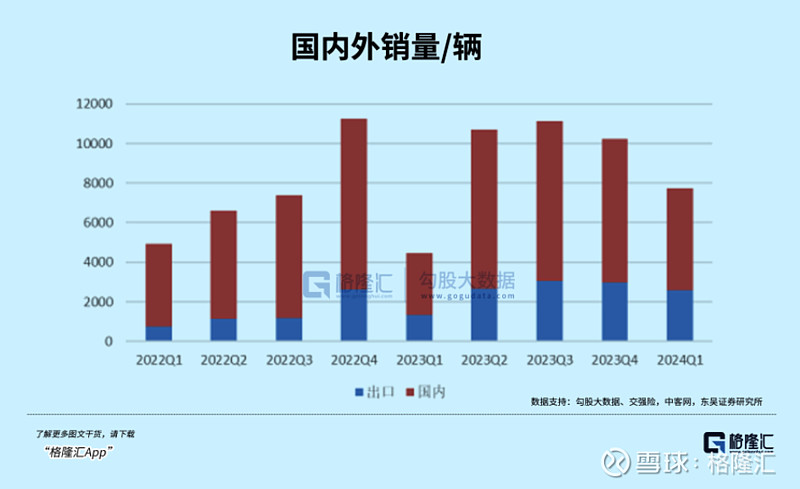

2023年,宇通产销量分别为3.72万辆和3.65万辆,分别同比增长25.56%和20.93%;今年一季度产销继续放量,分别增长68.5%、增长74.16%。

从客车行业整体来看,疫情后一直处于饱和态势,所以宇通的业绩增长主要靠的是市占率的提升。

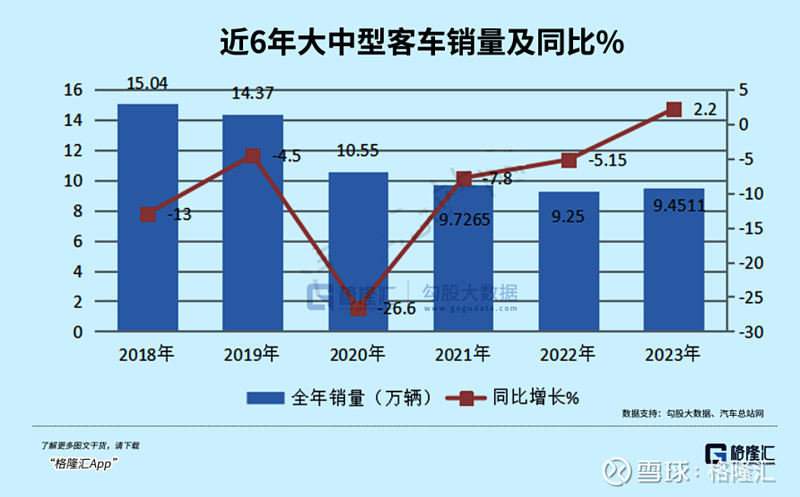

国内方面,根据汽车总站网,大中型客车累计销售9.45万辆,在近6年处于较低水平,连续三年低于10万辆,同比只呈现2.2%的小幅度增长。

影响市场最大的因素在于新能源客车市场的缩水。

先前延续了13年的新能源汽车购置补贴在去年正式取消了,2022年一定程度透支了需求,导致去年大中型新能源客车销量净少了2万辆,同比下滑36%。但同时旅行出游活动的恢复刺激了长途客车的需求,燃油客车刚好填补了这个空缺。

大中型客车赛道是宇通的优势领域,去年公司在大中型客车总体市场占有率36.13%,同比提升7.95个百分点,公司将这个优势延续到了海外。

去年,中国客车企业的出海表现十分亮眼,并且延续到了今年。

2023年全年,我国客车出口量为43515辆,同比增长41.25%,创下历史新高。受疫情影响,客车出口量从2019年2.27万辆下滑后再度回升,这个增速超过了全球客车产量,意味着中国出海客车市占率的提升。

当前中国客车主要出口地区是亚非拉以及欧洲地区,随着一带一路政策拉动需求恢复、欧美发达国家客车电动化转型,再叠加目前我国客车企业出口主要集中于非拉等欠发达地区,仍有较多的空白市场尚未开拓,海外市场具备较大的潜力。

宇通在各类产品中拔得头筹,以10165辆(+78.87%),23.36%的市占率第一,厦门金旅/厦门金龙份额第二第三(15.96%、15.23%)。

今年1-4月份,我国大、中、轻型客车共计出口16396辆,同比增长39.68%。宇通、中通及金龙分列客车出口前三,市占率分别为21.55%、13.83%、12.33%。

02

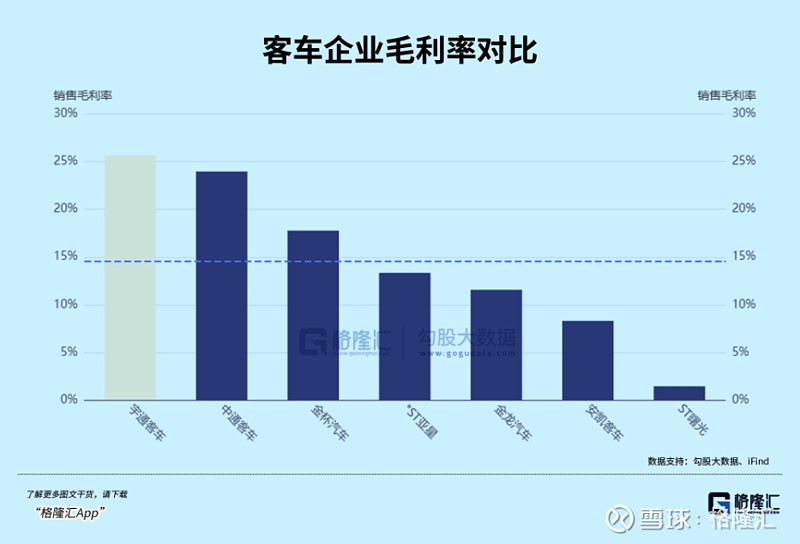

中信三级客车行业中7家上市企业,剔除已经ST的曙光和亚星,还剩下宇通/中通/金龙/金杯/安凯五家客车企业。当然,比亚迪也有很大的客车业务,没有收录在这名单。

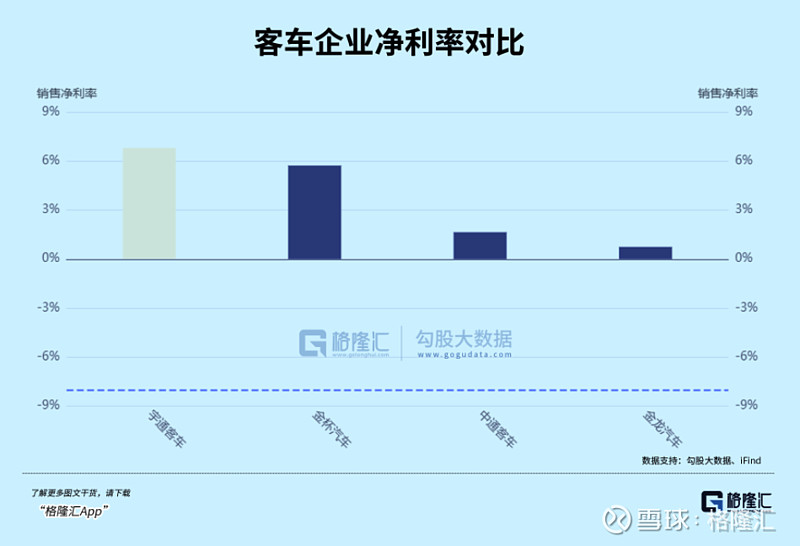

去年营收超过百亿的,只有宇通和金龙汽车。营收平均增速1.4%,增速最高的是安凯客车(44.25%);归母净利润超过10个亿的,只有宇通一家(18.17亿),行业利润增速18%,主要靠宇通来支撑。

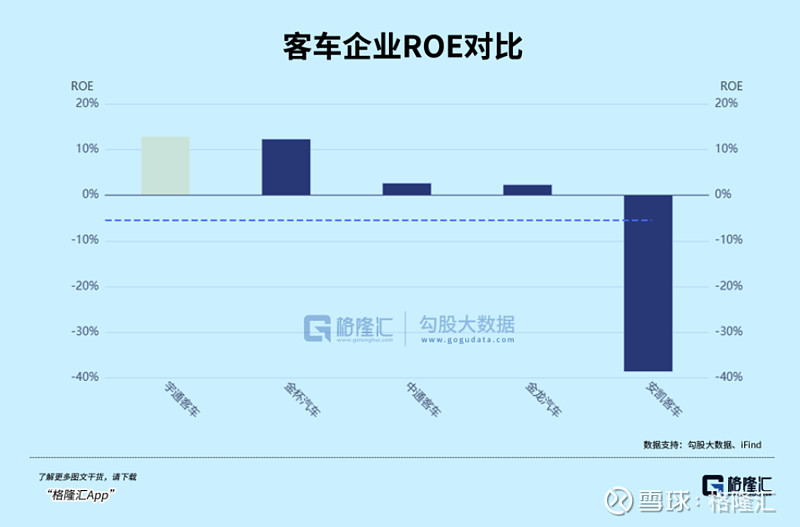

ROE上,宇通与其他企业的差距明显,但除了营收不到1/5的金杯汽车,其他基本不在一个层次。

可以认为,整个行业在几乎不增长,只赚一点薄利的情况下,宇通的增长质量几乎是断档的存在,销量和份额去年继续提升,与其他企业拉出一条鸿沟。

同样是客车行业摸爬滚打多年的老兵,宇通和其他车企,如中通、金龙在市值和盈利能力上根本不在一个量级,为何会造成如此大的差异?

去年整个行业受内需恢复+外需周期反转驱动,而外资又为何独独相中这只龙头股?

首先,客车行业经过了二十余年风雨,格局上极为稳定,宇通市占率基本维持30%以上,整个行业集中度去年仍在提升,前五家客车企业合计69.19%,相比2022提高了7.92个百分点,其中仅宇通的市占率就提高了7.7%,可以说前五家的增量基本与之相当。

本轮出口推动的客车新周期,宇通赢得更多。在去年12708台出口增量中,宇通约占1/3的份额。相比国内,海外更高的单车收入对公司收入增长做出了更大的贡献。

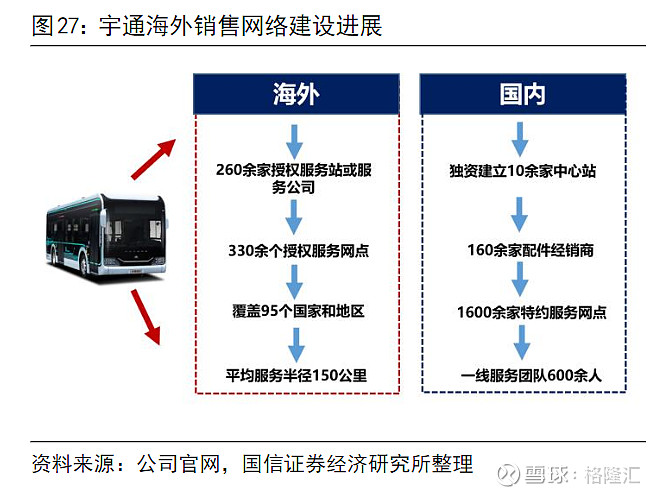

核心优势在于,宇通在出海方面有比较久的渠道经验和产品积淀。公司2002年实现了首次客车出口,是国内车企最早的一批。海外布局逐步从亚非拉等新兴市场,扩张至欧美汽车工业发达的区域。

客车出海,并不仅仅是把车卖出去那么简单,售后维护才是更关键的一环。

据说,当时在考察巴西、韩国、欧洲等国家的客车企业之后,古巴选定宇通来进口公交车,为适应古巴湿热的气候,宇通使用先进涂装技术来加强车辆防腐。

2005年宇通向古巴交付1030辆客车,后续建立了包括一个全散件组装工厂,2 个大型维修中心和14个服务站,并配备流动服务车,随时为故障车辆进行检修服务。

截至 22 年底,宇通在海外市场拥有260余家授权服务站或服务公司,330余个授权服务网点,覆盖海外全部目标市场。在这样完善的渠道服务体系之下,宇通才能将出口客车从公交车拓宽至长途客运、校车等品类。

在规模效益下,宇通客车出口呈现出了高增长、高单价、高盈利的特点,毛利率领先于同行。

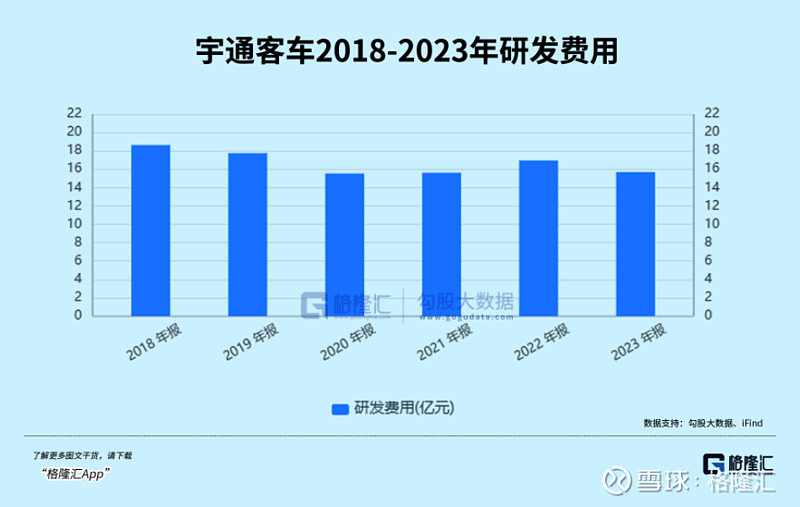

其次,在产品和产能布局上,因为实现了经营现金流闭环和实现利润,宇通在研发的投入也是比较大方的,常年保持15个亿以上的研发投入,不断迭代衍生新品,产品谱系几乎覆盖不同使用场景的客车品类。

14-17年,新能源公交客车技术先发优势助宇通占得头筹,股价历经了一轮主升行情,但从16年后新能源补贴开始退坡,客车行业收入见顶,2017年宇通营收出现20年来首次业绩下滑,之后股价吐出了之前的涨幅。

但在产品升级背景下,过去20年里,公司单车均价实现了从23万元到72万元的提升,其中补贴退坡后新能源客车售价从35万元提升至82万。

2012-2016年公司经历一轮产能扩张后,不再出现大量资本开支的需要。因为公司计提折旧采用的是加速折旧法,虽然13年后公司整体折旧摊销额处于高位,但由于公司销量的增长,规模效应降低了单车固定成本,从而使得宇通能比同行竞争对手更好地留住利润。

03

跟隔壁卷成一团的乘用车市场相比,去年宇通客车的日子要舒坦得多。

回顾过去一年的股价走势,宇通在天时(疫后需求恢复+出口新周期)、地利(行业格局稳定,宇通在大中型客车份额领先)、人和(创新求变在前,未来资本开支压力小)方面都占据优势。

加上每年大手笔的分红,去年公司股息率达到了11.32%,这样轻松赚钱又慷慨回馈股东的公司,也就能够理解今年市场在追逐出海龙头,高股息企业时,宇通变成了外资的心头好了。

当然,现在宇通的股价涨幅已经足够大,在很多之前的支撑因素都逐渐得到了预期兑现,目前估值已难说低估,所以如果投资者关注的话,需要注意把握后续波动风险。(全文完)

格隆汇原创出品,未经授权,请勿转载

如需转载,请在后台回复“转载”

沟通建议或商务合作:18126281778(微信同号)

▍往期回顾

格隆汇声明:文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为任何实际操作建议,交易风险自担。