转发:

微创医疗研究S1:主业触底回升文/聚桐分析 Ding、雨灵

导读:微创医疗起源于1998年成立的上海微创医疗器械(集团)有限公司,总部位于中国上海张江高科技园区。公司从最开始的冠脉支架单一产品,发展为目前产品线覆盖心血管介入产品、大动脉及外周血管介入产品、骨科器械、神经介入产品、电生理医疗器械、糖尿病及内分泌医疗器械,各条产品线齐头并进的公司。公司目前的主要收入来自冠脉药物支架和骨科人工关节假体这两块业务。从2015年开始,公司的两块主业出现了好转迹象。

核心摘要:

1、中国的冠脉支架植入量将会平稳增长

2、公司的冠脉支架的利润率已经见底回升

3、公司骨科业务整合效果显现,2017年4季度有望单季度扭亏

1、冠脉支架利润率见底回升

1.1 我国冠脉支架植入量稳步增长

公司从2000年开始推出冠脉支架产品,2004年上市的冠脉药物支架产品为第一个国产药物支架系统,自上市以来国内市场占有率持续保持领先。

冠状动脉粥样硬化性心脏病是冠状动脉血管发生动脉粥样硬化病变而引起血管腔狭窄或阻塞,造成心肌缺血、缺氧或坏死而导致的心脏病,常常被称为“冠心病”。

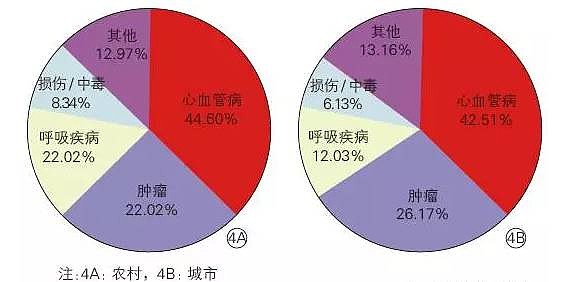

目前,心血管病死亡占城乡居民总死亡原因的首位,农村为44.6%,城市为42.51%。心血管病的疾病负担日渐加重,已成为重大的公共卫生问题。

根据《中国卫生和计划生育统计年鉴》,2002年~2014年冠心病死亡率呈上升态势。2014年中国冠心病死亡率城市为107.5/10万,农村为105.37/10万,较2013年均有所上升。总体上城市地区冠心病死亡率略高于农村地区,男性高于女性。

图1:2014年中国农村、城市居民主要疾病死因构成比

数据来源:中国心血管病报告2015

冠心病的治疗方法主要有药物治疗、介入治疗、心脏搭桥3种。药物治疗主要采用对治疗心血管疾病有益的几类药物,适用于轻度动脉血管狭窄,具有周期长、见效慢的缺点。外科搭桥手术是在开胸的情况下,用患者自己的一段血管连接发生狭窄的冠脉两端,建立新的血流旁路。介入治疗即经皮冠状动脉介入治疗( percutaneous coronary intervention,PCI),指经心导管技术疏通狭窄甚至闭塞的冠状动脉管腔,从而改善心肌的血流灌注的治疗方法。和外科搭桥手术相比,介入治疗不必开胸,具有手术时间短,创伤小,并发症少,风险小,费用低的优势。

PCI手术最早始于20世纪70年代,1977年进行了世界上第一例冠脉介入手术。中国于上世纪80年代首次引入PCI手术。近年来,我国实施的PCI手术始终以2位数增速增长。

表1:中国PCI手术数据

数据来源:《2015中国冠心病介入治疗数据》

我国平均百万人口仅有426.82例患者接受介入治疗,该数据远远低于西方发达国家1000-2000/百万人的PCI 例数。原因主要是我国PCI治疗集中在一线城市,广大农村基层人口由于价格和医疗条件的约束,未能普及PCI手术。由此可见我国冠心病介入治疗还具有相当大的发展空间。

就临床诊断而言,2015年介入治疗冠心病患者中,不稳定型心绞痛、ST段抬高型心肌梗死、非ST段抬高型心肌梗死、稳定型心绞痛、可疑心绞痛及无症状心肌缺血患者的比例分别为57%、25%、9%、6%、2%和1%。 这说明我国冠心病介入治疗适应证的把握总体较合理,在行PCI治疗的病例中,约91%为急性冠脉综合征患者。

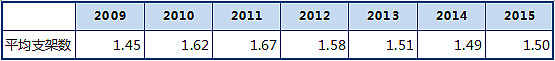

表2:中国平均每例PCI手术支架使用量

数据来源:《2015中国冠心病介入治疗数据》

我国每例PCI手术平均使用1.5个支架,该数字与发达国家类似。

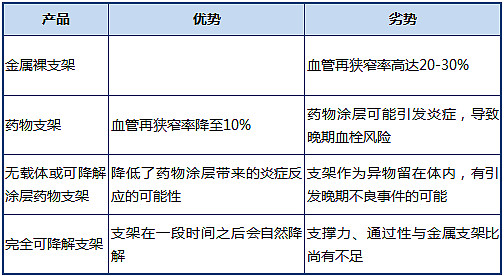

表3:冠脉支架技术发展历程

资料来源:聚桐分析整理

1.2 行业竞争格局,国产支架持续替代进口产品

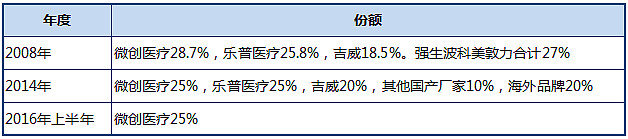

表4:中国支架市场份额(按数量)

数据来源:公司招股说明书,微创医疗年报PPT

从市场份额来看,国内的厂商在持续的挤占进口厂商的份额,国外厂家从2008年的27%市场份额,降到2014年的20%份额。但是国产龙头的市场份额并未扩大,进口品牌让出的份额更多的被一些较小的新进品牌所获得。

表5:国内支架厂家收入规模和毛利率比较

数据来源:相关公司年报

1.3 公司支架业务利润率见底回升 微创医疗是国内最早推出冠脉药物支架的公司。

公司冠脉支架里程碑:

2000年,Mustang裸支架系统通过SFDA注册认证。特点:金属裸支架

2004年,Firebird冠脉药物支架系统获得SFDA注册认证。特点:不锈钢药物支架

2008年,Firebird2冠脉药物支架系统通过SFDA注册认证。特点:改进设计,钴铬合金药物支架。

2014年,Firehawk靶向洗脱支架于中国获准上市。特点:涂层面积小,可降解,靶向释放药物。

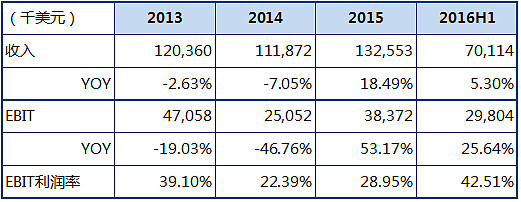

表6:微创医疗冠脉支架业务收入和利润

数据来源:公司年报

公司的冠脉支架业务,在2012到2014年间收入徘徊不前,甚至有一定下滑。主要原因是从2012年起各省开始推动高值耗材的集中招标采购,这导致公司的火鸟2支架产品的中标价有明显的下降,根据各省中标价不一,降幅在20-25%左右。因此公司产品的出厂价也下滑不少,尽管这几年冠脉支架的销量是增长的,但是公司的该业务收入停滞不前,而利润率受到很大影响,EBIT利润率从2011年的44.98%下降到年的22.39%。冠脉支架业务的息税前利润,也从2011年的5386万美元,下降到2014年的2505万美元,下滑幅度超过50%。

在经历了前一轮大幅降价之后,目前招标价格体系基本趋稳,公司认为未来每年的招标价平均会有5%的降幅,而公司能够和经销商平均分担终端价格的下降压力。

另外,公司的新一代产品火鹰(Firehawk)2014年才获批上市。火鹰的终端价格与进口品牌产品相近,远高于其他国产品牌产品,而火鹰的出厂价也要高于火鸟2(Firebird2)一倍。从2016年上半年销售数据,火鹰的销量已经占到公司冠脉支架销量的8%,而收入占比已经达到14%,上半年销售额增速高达133%,(火鸟2增长6%). 火鸟2 已经进入了1300家医院,而火鹰在今年上半年才进入200多家医院,未来还有很大的潜力。在老产品终端价格企稳和高毛利产品火鹰的拉动下,公司的支架业务的利润率触底回升,2016年上半年的EBIT利润率达到42.51%,同比上升将近9个百分点。

未来随着火鹰的占比不断提升,预计公司的支架利润率能够抵挡住招标降价的负面影响,保持稳定。因此我们预计未来几年公司的冠脉支架的EBIT利润率有望保持在30%以上。

对比同行业乐普医疗的财务数据,可以看到,乐普的支架业务收入从2014年以来也出现恢复性增长, 毛利率在2016年上半年触底回升。

表7:乐普医疗支架业务数据

数据来源:公司年报

2、骨科业务持续改善

2.1 骨科市场概览

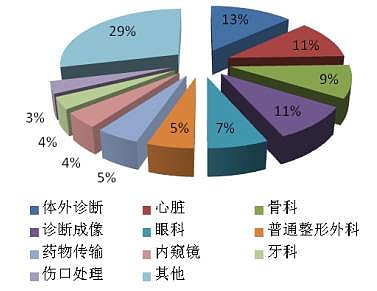

全球骨科器械的市场销售总额2014年为348亿美元,在医疗器械总体市场中规模排名第三,大约在9%左右。其它占比较大的细分行业是体外诊断,心血管,诊断成像,眼科等。

图2:2014年医疗器械细分领域市场占比

数据来源:《World Review 2015, Outlook to 2020》,Evaluate MedTech , 恒基达鑫资产重组说明书

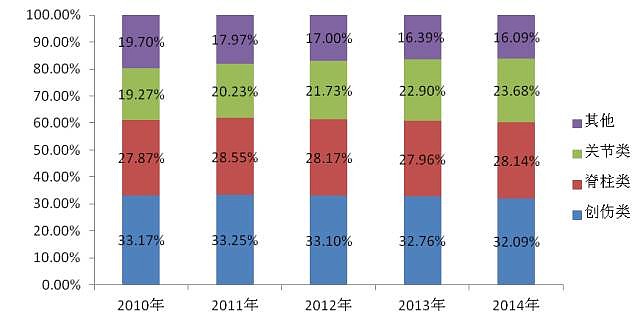

2010到2014年,我国骨科植入物市场规模快速增长,收入总额从72亿RMB增长至139亿,复合增速约17%。创伤类产品是骨科植入物行业当中占比最大的,而增速也相对较慢。2014年,创伤类产品市场44亿,脊柱类产品市场39亿,关节类市场约32亿。 中国骨科植入物市场有超过100家制造商,主要位于北京、天津、上海、江苏等地。

图3:我国骨科市场细分领域占比

数据来源:恒基达鑫资产重组说明书 2.2 市场竞争格局

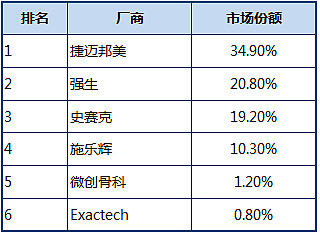

根据统计,2014年在全球市场当中,前十大骨科器械厂商占据了约78%的市场份额。 在我国骨科器械行业当中,进口厂商占据了超过60%的市场份额(以金额计算),主要厂商包括强生,史赛克,美敦力,捷迈邦美,施乐辉等。 在关节置换领域,美国3.1亿人口有每年130万例手术,中国14亿人口,目前每年人工关节使用量仅40万例。预计国内至少应该有500万例以上的市场。 从使用量来说,进口关节和国产关节大约各占一半,但是从销售额来说,国产品牌关节仅占35%。 国产品牌在产品设计、关键材料研发、喷涂工艺等方面,同进口品牌还有一定差距。

表8:2013年中国关节植入物市场份额(按销售额)

数据来源:春立医疗招股说明书。注:2015年捷迈和邦美合并

2.3 公司通过并购加快骨科业务发展

2009年,设立上海微创骨科医疗科技有限公司,首次介入骨科领域。

2011年,以1.1亿人民币代价收购苏州贝斯特100%股权。贝斯特拥有创伤和脊柱的产品线系列,2010年净利润900万元。

2012年,微创骨科医疗科技(苏州)有限公司在苏州工业园成立。

2014年,以2.9亿美元代价收购美国Wright Medical公司的OrthoRecon(“关节重建业务”)的相关资产。 Wright是一家专注于骨科内植入物和生物材料的设计、制造和销售的美国上市公司,其总部位于美国田纳西州阿灵顿市,拥有60多年的历史和1,500多名员工,是一家具有全球销售网络的骨科公司。此次微创收购的OrthoRecon事业部的年销售额大约为2.7亿美元,占Wright全部销售额的60%左右。 完成收购后,微创骨科公司跻身人工髋关节和膝关节领域全球第六大的骨科公司。

表9:2015年全球人工髋关节和膝关节市场份额排名

数据来源:施乐辉2015年报

2.4 微创医疗对Wright采取一系列整合措施

收购前Wright的收入持续下滑,主要原因是在美国人工关节行业本身是一个成熟行业,增速很低,约为低单位数。而Wright公司的业务重心向其他领域倾斜,对于自己的大关节业务投入较少,在销售和市场推广方面缺乏必要的投入,导致市场份额丢失。而公司管理效率较低,又导致该板块业务利润率低,在盈亏平衡点附近。

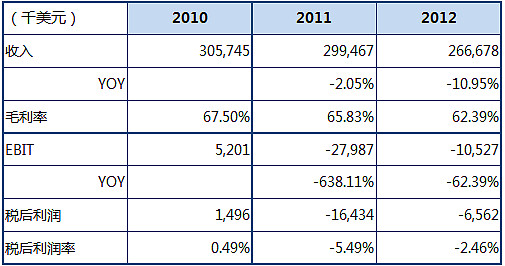

表10:收购前Wright大关节财务数据

数据来源:收购报告书

Wright出售给微创医疗的大关节业务,主要包括人工髋关节和人工膝关节两块业务。Wright在该领域耕耘多年,自身产品质量和性能可与其他国际品牌媲美。然而该板块收入规模不大,尽管2015年收入排名全球第五,但是与前几名的规模差距较大。 微创看中的是Wright的技术,和将美国产品同中国市场相结合的巨大潜力。Wright在髋关节领域的独有技术:SuperPATH,是全髋关节置换微创化的手术技术,为后入路,切口长度6cm~8cm;经臀小肌和梨状肌间隙的后上方髋关节入路。与传统迷你后入路相比,不切断后方的外旋肌群,不切断后方的关节囊,术后不需要限制髋关节的活动,包括内旋内收的活动,因此可以使患者得到快速康复的功能锻炼。Evolution是Wright的全膝关节置换系统,作为全球几大知名的膝关节系统之一,于2010年在美国上市,之后在欧洲、日本等市场分别展开销售,获得了广泛的市场影响力和很高的知名度。

微创收购Wright之后的骨科业务战略:

(1)对于Wright的海外业务,收入端尽快扭转下滑趋势,做到扭亏为盈。

(2)在中国地区大力推广微创骨科的产品,分享中国骨科市场的成长

具体措施有:

(1)对Wright原管理团队进行调整,提升管理效率

(2)对海外业务进行必要的研发、销售和市场投入,稳定市场份额。

(3)在中国成立GSC全球供应中心,节约原材料采购成本和手术工具的采购成本,以提高骨科的毛利率。手术工具这块,公司计划在2016年底,实现85%的工具从东南亚采购(过去从美国采购,成本较高)。原材料这块,通过加强管理,公司认为未来可以使原材料采购成本下降1/3。在骨科产品的成本当中,原材料占了30%。预计通过此项努力可提升毛利率大约4个百分点。

(4)在国内大力推广微创骨科的技术和产品(美国生产),使得微创骨科的进口产品收入提升。

(5)国产化。在国内成立工厂,将Wright的优秀产品国产化,在招标时以国产品牌的名义参与招标,这样可以和自身进口产品形成产品梯队,协同作战,抢夺市场份额。 (6)改变财务政策,原来Wright对手术工具是6年折旧,微创医疗收购后将其改为5年折旧。

2.5 整合效果逐年体现

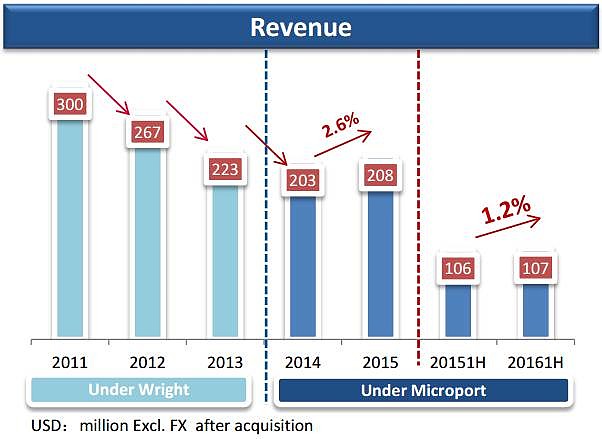

图4:微创骨科业务收入止跌回升

数据来源:公司年报PPT

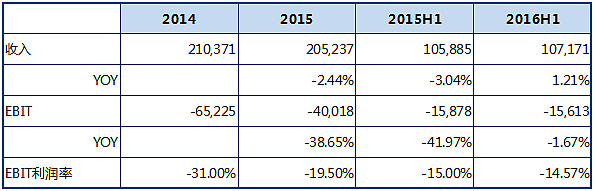

微创收购Wright后,2014年进行调整,2015年骨科业务即出现收入回升的势头,2016年上半年继续回升。其中中国区骨科业务2015年全年收入增速49.7%,2016年上半年收入增速14%(均为按本地货币计算),销售金额达到562万美金。如果只看进口关节产品,则销售增速上半年达到34%。 从利润来看,2015年骨科业务亏损4000万美金,比起上一年的6500万美金的亏损,大幅减亏38%。而2016年上半年又继续减亏27%至1200万美元(不考虑汇兑损益)。 公司的目标是在2016年实现骨科业务自由现金流的平衡,2017年第四季度实现骨科板块的扭亏。

表11:收购后微创骨科财务数据(单位:千美元)

数据来源:公司年报

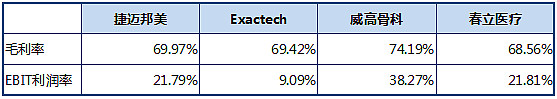

表12:行业内公司财务比较(按2015年年报)

数据来源:相关公司年报

目前微创骨科的毛利率为60%,与国际和国内同行相比偏低,而其产品质量和性能并不逊于竞争对手,因此如果公司控制成本的措施奏效,毛利率还有进一步提升的空间。公司的目标是未来将骨科业务毛利率提升到65%。 我们认为,微创骨科业务正在持续改善。公司将国际先进技术和中国广阔市场相结合的战略将持续推进并见效。

3、结论与估值比较

公司为中国冠脉支架行业的龙头,同时也是全球人工大关节行业的有力竞争者。目前公司这两大主业均呈现触底回升的态势。但公司骨科业务的扭亏为盈还需要一段时间, 因而整体估值受到一定程度拖累。 我们认为,目前公司的市值仅仅包含了这两块业务的价值,而公司很多有潜力的在研品种的价值没有得到反映。建议投资者积极关注。

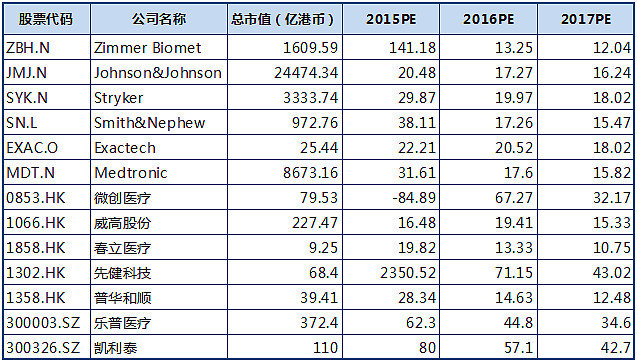

表13:高值耗材行业公司估值比较

资料来源:Thomson One Banker,Wind 注:股价截止2016.11.4