阿铁日志(8.20)

今天最值得关注的就是大盘。

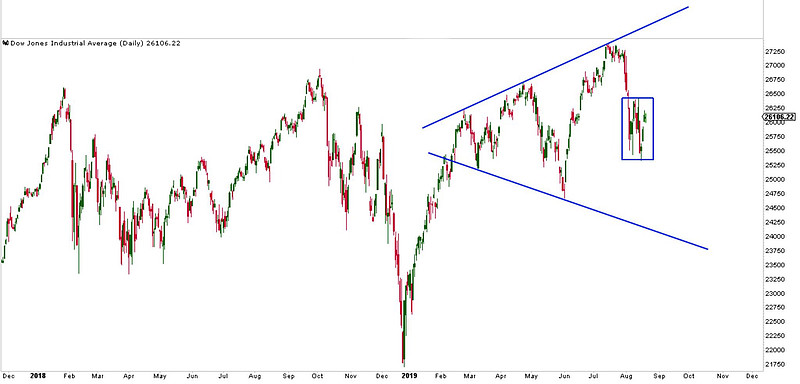

⬇️道琼斯指数展开一个扩大的契形,此处可上可下

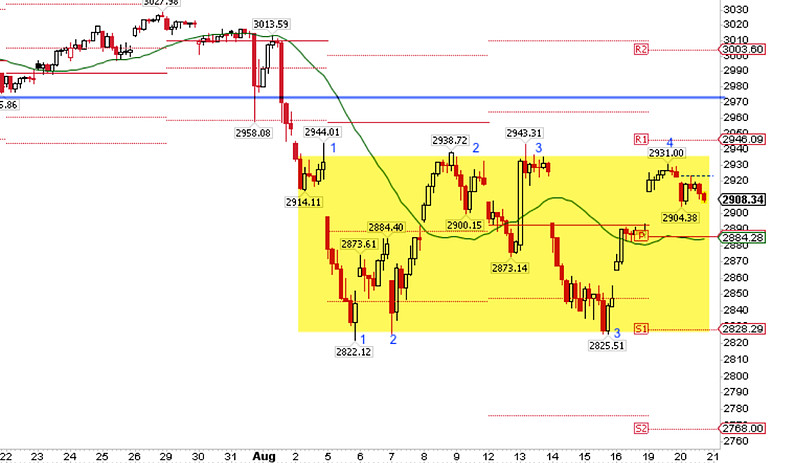

⬇️标普在重要的窄小区域震荡

2840-2940

⬇️spy的下降通道(1H)

今天下午,spy的超短期看跌期权大量交易,都谁在买?个个如雷贯耳....

黑天鹅基金(真正的数学金融实践者、教父级别交易员)....桥水....瑞士国家银行...野村控股....摩根士丹利....这必须跟上二百块,感觉买到了偶像演唱会的vip门票....演唱会上要是还有钱捡,怎么说,嘿嘿嘿。当然,真实情况是什么我们的阶层不得而知,看个热闹也值了。

⬇️TLT的上升空间(shock!)今天下午TLT的看涨期权大量成交了。

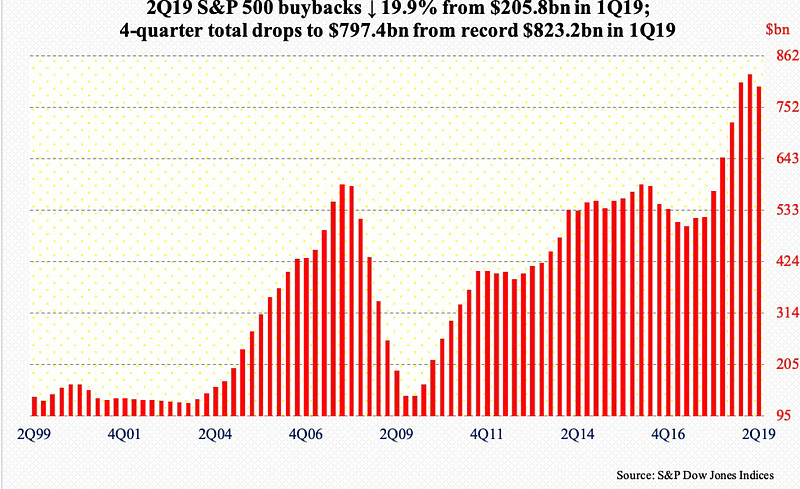

⬇️美股回购的下降

美股的回购到底变了什么帽子戏法,增加了无数公司财报中的收益?(虚增利润)

好比苹果现在的收益与2015年持平,股价呢?

其中数学问题就不讲了,大家心里有数就行,回购推动了美股的牛市是毫无疑问的。2018年,标普500指数成份公司回购了8064亿美元,并获得了4563亿美元的股息,两个都创下新纪录。 股息仍然强劲,在今年第二季度创下14.24美元/股的新纪录。 但去年的回购狂热已经被证明不可持续。

现在q2报告之后,回购与去年狂热比较开始较大下降了,巧妇难为无米之炊,永远那句话,钱在哪儿 哪儿涨

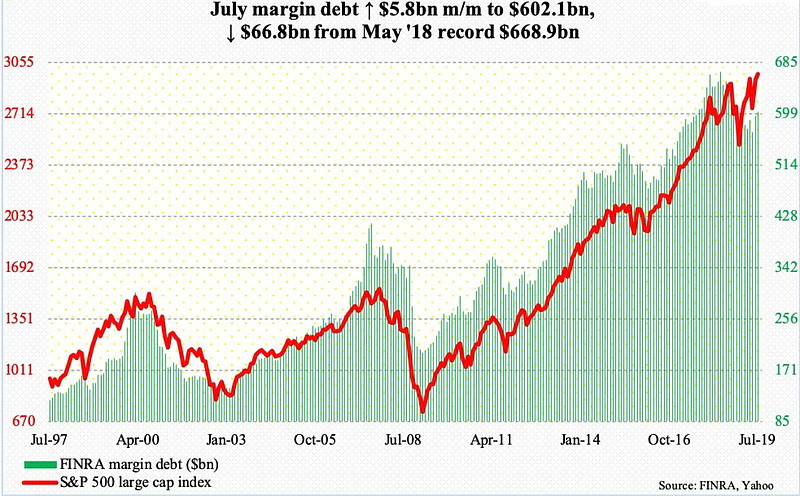

⬆️保证金债务降温

7月份,FINRA保证金债务环比+58亿美元,达到6,021亿美元。 然鹅,标普涨到历史新高时保证金债务远未达前期高位。 过去这两者基本会一起移动。

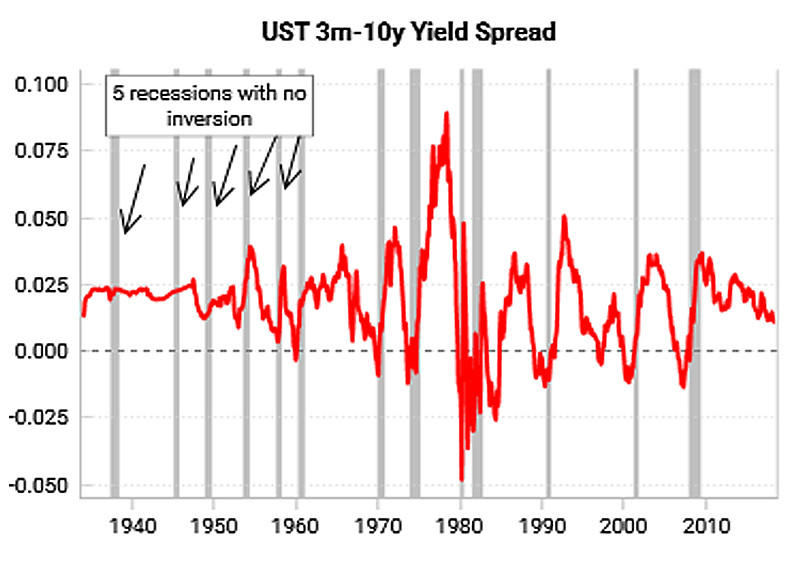

⬇️墙街曲线恐慌?

收益率曲线利率倒挂,把很多人吓尿了。实际上,1960年之前,五次衰退都并没有收益率倒挂,这只是判断的多个指标的一个罢了,而且,这里面有多少操作的成分?我永远是一个怀疑论者,日常生活工作,美国经济好不好是可以直观感受的,非常明确地说,现在经济很不错。主流媒体,ok,fake news,或者说,某种危机在被需要的时间,被可以夸大了,在金融市场产生了极致德效果。

⬇️做空港股

做空恒指的问题被问好多次。

个人不参与A股港股的多空交易,因为期权流动性不佳,且.....自认其走势完全不是我这个地位能够判断得出,它们与市场环境关系不大,deep deep deep...

⬇️投资

很多人以为期权是投资....我表示无力。

期权是赤裸裸的技术型投机。

为何退出铁血军的新用户破例退全款?助理说有人问了这个问题。从成本会计的角度,第一,这在可以接受的成本核算之内;(做期权请确认成本仓位控制)第二,打破原有交易契约,因为近期新用户技术型选手很少,比较没有风控能力,他们如果甘愿接受打破契约的方式,只能说明他们可能已经遭受较大损失,两者综合,说明他们可能很不适合参与期权日内交易,继续下去毫无意义,送其一程,是我们最后能做的努力,促进悬崖勒马的方式。如果对方因此避免付出可能巨大的风险机会成本,那于双方都是人生的正收益。

⬇️黄金

买买买。昨天就说了是绝佳买入机会,nugt也是个人最喜欢的波段对象。

黄金面临多年阻力位,突破只是时间与机会问题。

很多数据用户想知道交易逻辑在哪儿,因为在他们看来完全是不可思议的方式。这个咱们等结果出来再总结成败,这也是很典型的高风险单边交易方式。总的来说,与21点算牌需要大量的样本来获得概率机会一样,长期进行这一类交易,综合赢率还是很高,这是源自对趋势判断的信心。

会错吗?

当然会错,立马认错。

be water,my friends