事项:

恒立液压发布2019年中报, 公司2019年上半年实现营业收入27.93亿元, 同比增长29.05%, 实现归母净利润6.71万元, 同比增长44.74%。

1油缸业务保持增长。

上半年受益于挖机行业持续增长,公司销售挖机油缸25.56万只,同比增长13%,实现收入12.33亿,同比增长25%,收入占比为44%,毛利率为40.45%,与去年基本持平。上半年公司销售重型装备用油缸7.86万只,同比增长18%,实现收入6.33亿,同比增长8%,主要由于上半年非标产线仍被挖机油缸占用了部分产能,影响了非标油缸的产销量,毛利率为37%,比上年提升了2个百分点。

2泵阀业务持续放量收入翻番增长,盈利能力大幅提升。

上半年泵阀业务实现收入为5.5亿,收入增长100%。其中小挖泵阀保持较高市占率水平中大挖液压件也全面大批量配套在了各大主机厂的主力机型中,市场份额逐月提升。随着产能爬坡公司泵阀业务盈利能力也不断提升。上半年子公司液压科技经营状况良好,营业收入达到6.52亿元,同比增长100%,净利润1.16亿元,同比增长220%,其中泵阀收入占总营业收入83.28%。公司除挖机泵阀外,全面开发的6~50T级挖掘机用回转马达,均在主机厂得以小批量验证;同时非挖机领域用泵阀如高空作业车领域液压件开始大批量配套在海内外高端客户上,为未来提供新的增长动力。报告期铸造一期产线投入生产,二期将于10月试生产,铸造产能的释放有望进一步提升公司泵阀业务的盈利能力。

3费用率持续降低,经营性现金流大幅增长。

报告期公司费用率继续降低,期间费用率为8.66%,比上年同期降低了1.15个百分点,其中销售费用率1.73%,比上年同期降低1个百分点,管理费用3.26%,比上年同期降低了0.42个百分点,研发费用4.19%,比上年同期提升了0.5个百分点,财务费用-0.51%,比上年同期减少了0.71个百分点。报告期经营活动现金流净额7.95亿,同比增长313%,大幅改善。

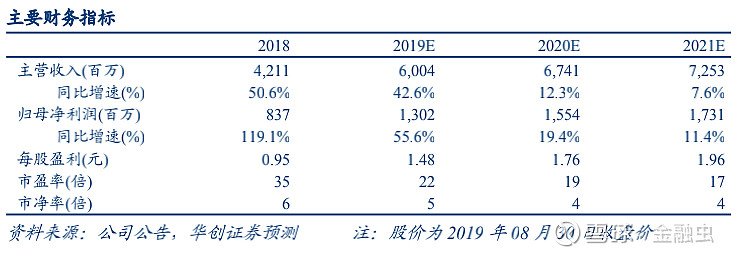

4盈利预测

我们维持公司2019-2021年EPS预测值为1.48、1.76、1.96元,对应PE为22、19、17倍,维持目标价37元,维持“强推”评级。

5风险提示

挖机销量受房地产行业影响,销量大幅下滑,泵阀领域放量不及预期。

华创机械重点报告合集

【机械科创巡礼系列报告】

机械科创巡礼之一——天准科技:立足机器视觉,助力智能制造

机械科创巡礼之二——中微公司:龙头公司引领,半导体设备国产化曙光已现

机械科创巡礼之三——杭可科技:优质的锂电池后段设备龙头

机械科创巡礼之四——华兴源创:领先的面板检测设备制造商,向半导体检测进军

机械科创巡礼之五——天宜上佳:动车组刹车片国产化推动者

机械科创巡礼之六——中国通号:全球领先的轨道交通控制系统解决方案提供商

机械科创巡礼之七——交控科技:城轨CBTC系统自主化先行者

【油服系列报告】

斯伦贝谢发展启示录——油气钻采服务子行业专题报告

油价企稳,油服行业凤凰涅槃

【轨交系列报告】

中国中车深度报告:天地人和,锦绣中车

铁总发力货运增量行动,铁路货运装备迎新机遇——铁路货运装备行业深度

“2019轨交变局之年”策略会纪要之轨交信息化专家|铁路信息系统及运营维护市场发展趋势

“2019轨交变局之年”策略会纪要之钢铁市场|需求韧性、库存低位叠加基建加码会带来什么

“2019轨交变局之年”策略会纪要之交运市场|铁路改革将进入收获年

“2019轨交变局之年”策略会纪要之地铁专家|新政后中小轨道交通发展趋势

“2019轨交变局之年”策略会纪要之宏观|2019年基建空间展望与猜想

“2019轨交变局之年”策略会纪要之机械|轨道交通产业链2019年投资亮点

【半导体系列报告】

半导体设备深度:东风起,“芯芯之火”必燎原

半导体硅片设备深度:硅片供需缺口扩大, 设备国产化大势已来

大道至“检”,“测”助功成——半导体检测设备深度

【公司深度报告】

深度解读中环发布会,M12到底意味什么

中环股份(002129)深度(上篇):行业蓄势新一轮成长,国产硅片乘风而上

中环股份(002129)深度(下篇):行业蓄势新一轮成长,国产硅片乘风而上

杭氧股份(002430)深度:基于优秀回报率的持续成长

杭氧股份(002430)深度:寻找无边界扩张的行业龙头

中环股份(002129)深度:大硅片厚积薄发,光伏续写辉煌,半导体材料龙头乘风起航

航天工程(603698)深度:被忽略的高端制造标的,被低估的煤气化龙头

北方华创深度:对标海外龙头,探寻“中国应用材料”崛起之路

华测检测深度:从布局期到收获期,民营检测龙头爆发潜力有望释放

金卡智能深度:提前卡位NB-Iot,腾飞的智能燃气龙头

五洋停车深度报告:卡位智能停车生态圈,设备运营一体化开启成长新征程

投资评级定义

行业投资评级说明:

推荐:预期未来3-6个月内该行业指数涨幅超过基准指数5%以上;

中性:预期未来3-6个月内该行业指数变动幅度相对基准指数-5%-5%;

回避:预期未来3-6个月内该行业指数跌幅超过基准指数5%以上。

公司投资评级说明:

强推:预期未来6个月内超越基准指数20%以上;

推荐:预期未来6个月内超越基准指数10%-20%;

中性:预期未来6个月内相对基准指数变动幅度在-10%-10%之间;

回避:预期未来6个月内相对基准指数跌幅在10%-20%之间。

免责声明

本报告仅供华创证券有限责任公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。

本报告所载资料的来源被认为是可靠的,但本公司不保证其准确性或完整性。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司在知晓范围内履行披露义务。

报告中的内容和意见仅供参考,并不构成本公司对具体证券买卖的出价或询价。本报告所载信息不构成对所涉及证券的个人投资建议,也未考虑到个别客户特殊的投资目标、财务状况或需求。客户应考虑本报告中的任何意见或建议是否符合其特定状况,自主作出投资决策并自行承担投资风险,任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。本报告中提及的投资价格和价值以及这些投资带来的预期收入可能会波动。

本报告版权仅为本公司所有,本公司对本报告保留一切权利。未经本公司事先书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用本报告的任何部分。如征得本公司许可进行引用、刊发的,需在允许的范围内使用,并注明出处为“华创证券研究”,且不得对本报告进行任何有悖原意的引用、删节和修改。