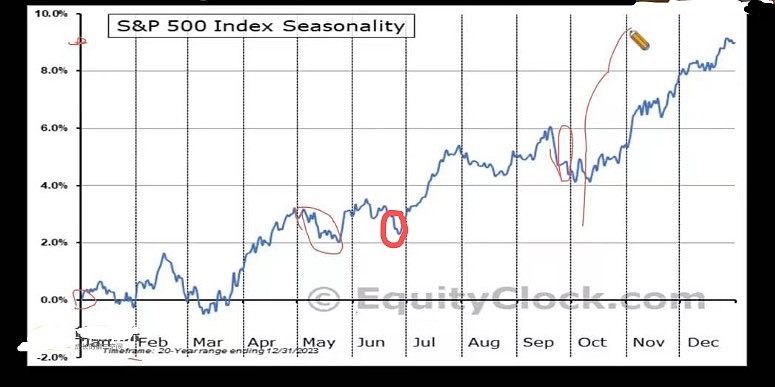

根据历史研究,6月最后一周企业会有一波缴税潮,带动市场下跌。

$而七月开始,流动性充裕,就继续上涨。

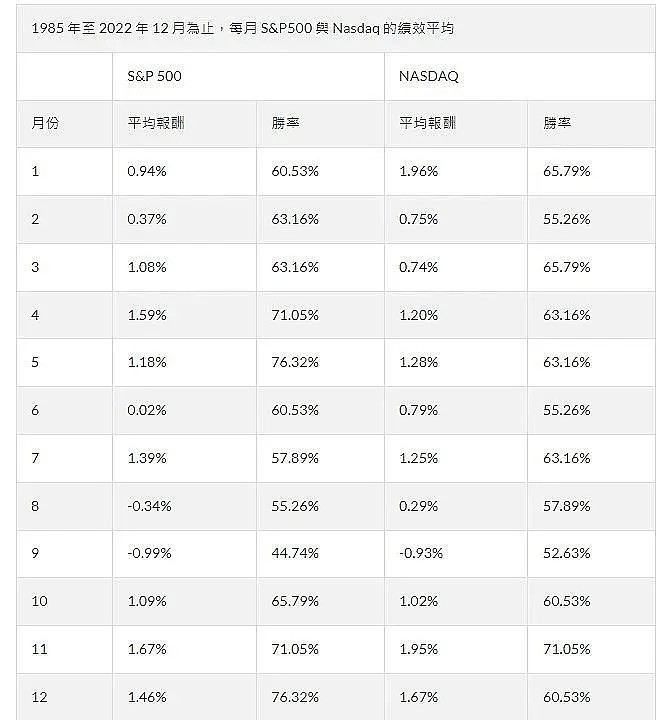

标准普尔500指数是最受欢迎的,也是研究季节性影响最多的指数。该指数由美国股市500只市值最高的股票组成,通常被视为美国股市的代表。对过去九十五年里 (1928-2023) ,该指数月度回报率的各种研究表明,其往往在岁末、4和7月份获得强劲回报。对于大多数股票来说,最好的季节仍然是在年底和新年之交,一直持续到4月。通常在5月,市场回报开始下降。

传统上,8、9、10月被称为低迷月份。在上面所示的标准普尔500指数月度历史回报率图表中,可以看到股票市场表现最差的月份是9月、2月和5月。市场在2月份往往表现不佳,但不像9月那么糟糕。

但并非所有股票在这几个月都表现不佳。有些公司的产品和服务在9月和8月卖得最好。对这些公司来说,这几个月不太可能是它们表现最糟糕的几个月,因为在这几个月里,投资者实际上可能渴望投资它们。例如,生产和供应汽油的公司可能在夏季几个月表现良好,而在年底的冬季几个月表现不佳。

原因可能是人们在漫长的夏季假期中长途驾车,因此会更多地使用汽油,因此这类公司在这段时间往往会增加销售额。在冬天,人们不会开那么多车,因此也不会用太多汽油,结果就是销售额下降。

许多股票和大盘指数在8月和9月表现不佳,其原因与暑假结束后立即减少投资支出不无关系。等到10月份第三季度报告公布时,投资者对市场的兴趣开始再次增加,直到年底。

这个目前显示投资者是恐惧状态,大概率不是大的顶部,耐心等回调买入

6月底抄底的可以7月末附近走一些,等8-9月份再买回来,不动当然也可以。

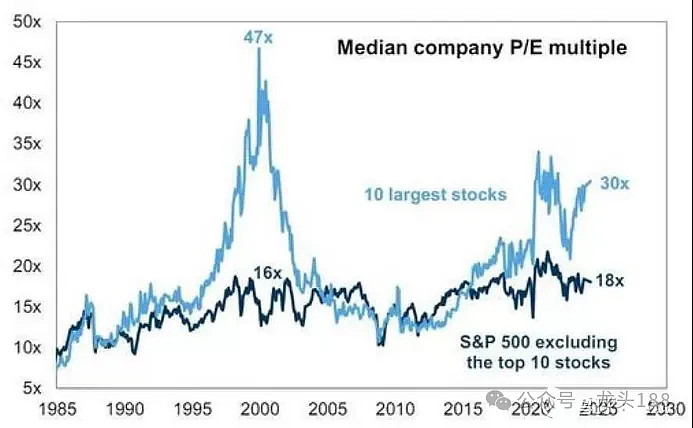

上一次标普500指数单日跌幅超过2%,已经是2022年12月的事了。从那起,美股总体处于上涨趋势,已经持续了376天。而且美股目前并没有处于‘估值过高’的状态,标普500前十大市值股票的市盈率约为30倍,而2000年互联网泡沫高峰时该数值约为47倍。

如果剔除了前十大股票后,标普500指数的总体市盈率只有18倍。因此,只要美股目前还维持上涨趋势,那么他还有继续上涨的潜力。

如果6月底纳指标普有调整,我们就进一部分仓位

去年纳指7月一个月收益是4.45%,8-10月份,纳指调整了10%

然后根据指标,逐步加仓纳指,标普,美国50指数。$纳指ETF(SH513100)$ $标普500指数(.INX)$