今年以来,银行板块表现很强。1-5月,申万银行指数累计上涨19.41%,在31个一级行业中位居第一。

银行的基本面并不好,营收负增长,净息差收窄趋势尚未见底,今年的领涨,主要受益于高股息特征。以6月14日收盘价计算,银行板块近12个月股息率为6.09%,仍高居榜首,略高于煤炭板块,领先第三名石油石化2个百分点。

偏爱高股息,只是股市阶段性特征,与熊市环境下风险偏好下降有关。站在长期持有的视角,发掘未来十年能够跑赢板块的银行股,只看股息率高低是不行的。

历史是一面镜子。在发掘未来之星之前,先看看过去十年银行股的表现。

2013-2023年10年间,有数据的16家上市银行中,宁波银行、招商银行、南京银行累计涨幅靠前,分别为350.4%、284.8%和254.5%;民生银行、华夏银行、浦发银行表现垫底,累计涨幅分别为5%、44.2%和53.4%。

看年化涨幅,十年间持有宁波银行平均每年上涨16.24%,远远跑赢银行理财和通胀;持有民生银行年化涨幅仅为0.49%,远远跑输通胀。冰火两重天,选择长期持有的股票,一定要慎之又慎。

是什么原因导致股价涨幅差距如此之大呢?回溯去看,主要是利润增长。

2013-2023年,股价涨幅最高的宁波银行、招商银行、南京银行净利润增幅分别为428.32%、186.05%和311.22%;而股价涨幅最低的民生银行、华夏银行、浦发银行净利润增幅分别为-16.86%、73.07%和-9.15%。

当然,也有例外情况。如受益于近期的中特估行情和资金偏好的变化,国有大行的股价涨幅远超利润涨幅;受估值压缩影响,平安银行10年间利润增长205%,而期间股价涨幅仅为60%。2013年末,平安银行市盈率TTM为6.76倍,在上述16家银行中位居第一;2023年末,市盈率TTM降至3.76倍,倒数第四。

暂不考虑估值波动背后的复杂原因,平安银行的案例表明一个朴素的道理,对于长期持股来说,买入时估值越低越好。如果买入时估值较高,既便盈利有明显增长,长期持有也容易受到估值压缩的拖累,收益率变得平庸。

接下来,展望未来十年,该如何挑选银行股呢?

先用排除法做一轮筛选。

第一,规模是增长的敌人。经济发展正步入新阶段,新旧动能切换是大概率事件,新动能对银行信贷的依赖度显著下降,银行业规模增速、利润增速将整体下台阶。在行业降速的大环境下,大行本身就是行业β,很难走出独立行情。未来十年,中小银行里还能找到增长黑马,大行要快速增长难上加难。

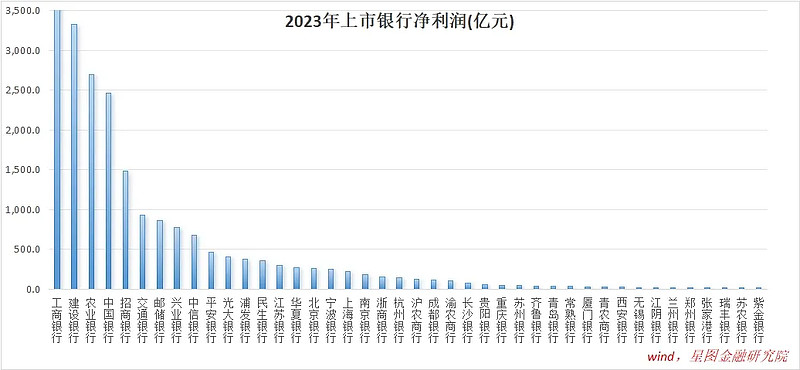

2023年,净利润超千亿的银行共5家,分别为工行(3651亿元)、建行(3325亿元)、农行(2698亿元)、中行(2464亿元)和招行(1480亿元)。未来十年,这些大块头业绩稳健性没得说,但利润继续快速增长并不容易。

第二,警惕高增长背后的隐忧。在一般行业,一段时期内较快的利润增长是好兆头,在银行业却未必。银行的特殊性在于,只要放松贷款标准,总可以在短期内换来规模和利润的高速增长,但无一例外,这种不谨慎最后总要付出更大的代价。

对于银行投资者来说,不能被靓丽的短期历史业绩记录所迷惑,更重要的是分析利润增长背后的动力和结构,分析其持续性和稳健性。

举例来说,过去几年,一些区域性银行通过绑定地方基建项目实现了快速扩张,但考虑到地方财政的持续性、地方化债的不确定性,这种增长模式有很大的隐忧。反过来看几家市场公认的优秀银行,招行也好,宁波银行也好,一直聚焦优势领域和优质客群,将质量放在增长前面,抛弃短期爆发式增长,却在长跑中建立起强大的竞争优势。

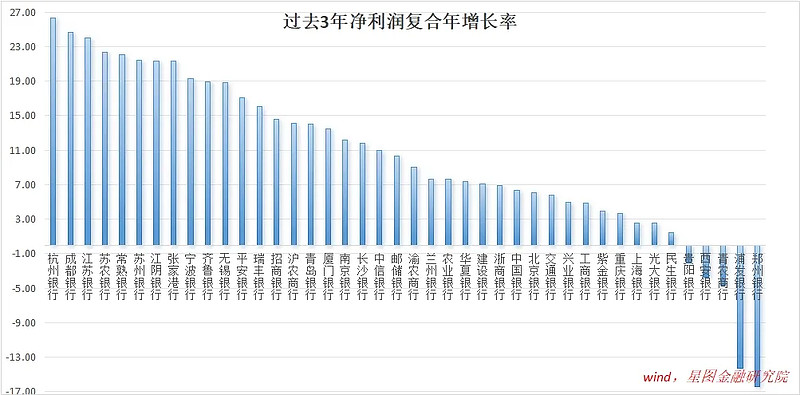

2020-2023年,42家上市银行中,21家净利润年复合增速超过10%,8家超过20%。里面都是好银行吗?肯定不是,需要甄别。比如说,这8家超高速增长的银行中,4家营收复合增速不到5%。不到5%的营收增长支撑着超过20%的利润增长,持续性可想而知。

当然,警惕快速扩张的可持续性,不代表要在低速增长区里翻石头。相比快速增长背后的风险,连续几年的增长停滞甚至负增长更值得警惕。在商业世界中,弱者反转是小概率事件,投资要从大概率事件中找机会。

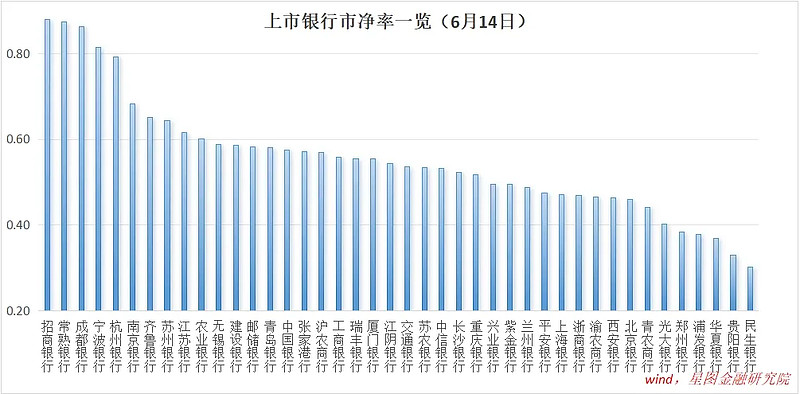

第三,警惕低估值。没看错,是警惕低估值。相比一般企业,银行业务复杂性高,短期利润可操作空间大,这个时候,投资者应更多借助市场的力量做甄别。

一般来说,市场持续给予更高估值的银行,最大的风险可能就是贵了些,通常不会有大雷;而市场持续给予低估值的银行,看上去很便宜,除非你特别了解,最好敬而远之,也许里面藏着你看不到的风险。

看不懂,就回避,这是投资的基本原则。

以2024年6月14日收盘价计算,市净率最高的5家银行分别是招商银行、常熟银行、成都银行、宁波银行和杭州银行,均在0.79倍以上;市净率最低的5家银行分别为民生银行、贵阳银行、华夏银行、浦发银行和郑州银行,均在0.4倍以下。

低估值里也许有金子,但除非你了解该银行被低估的原因,并能确定性看到估值改善的边际变化,否则宁愿选择高市净率的银行,轻易别碰低估值的银行。毕竟,安全才是第一位的,不要因小失大。

排除法筛一轮后,投资者再结合治理结构、增长前景、估值及分红等因素,优中选优,大概率不会犯大错。如果实在难以抉择,直接打包,分散买入,也是不错的选择。

附:几家代表性银行简介

1、宁波银行:定位于打造一家具备核心竞争力、在细分市场客户服务上具备比较优势的优秀商业银行。在市场印象里,宁波银行股权结构分散,治理结构优秀,管理层稳定,聚焦优势区域和优质客群,盈利能力一流。2014-2023年间,平均净资产收益率15.73%,波动区间13.76%-18.88%。

经营策略上,宁波银行坚持“大银行做不好,小银行做不了”业务定位,坚持做“熟悉的市场、了解的客户”,(1)聚焦重点区域,打造区域本土主流银行。浙江省内全覆盖,分行区域营业网点下沉至大型社区和强乡重镇,并在北京、上海、深圳、南京、苏州、无锡等省外地区设有分行。2023年,江浙两省贷款占比超过86%。(2)坚持“门当户对”原则,优选重点客群,贷款投向以先进制造业、民营小微、进出口企业为重点。

风险管理方面,秉持“控制风险就是减少成本”原则,坚守不发生大额不良、不发生案件、不发生大的系统故障的经营底线,不良贷款比例长期低于0.8%。2024年1季度末,拨备覆盖率431.63%,位居行业前列。

2、招商银行:零售银行标杆,近年来提出要成为创新驱动、模式领先、特色鲜明的最佳价值创造银行。在市场印象里,招行一直是尖子生,走在行业转型的前沿,市场化基因浓厚,经营业绩优秀。2014-2023年间,平均净资产收益率16%,波动区间为14.5%-19.28%。

招商银行最早进行零售转型,并很快成为零售银行标杆,在零售领域建立起用户、产品、服务、生态等体系化优势,业务规模不输国有大行。近年来,发力大财富管理业务,将其视作新的增长极。业务策略上,强调聚焦优质客群、优势区域、重点行业。如在对公领域,重点发力数智金融、科技金融、绿色金融、智造金融、行业金融、跨境金融和普惠金融等七大领域,有选择地做强做优。

风险管理方面,强调资产质量是银行的胜负手。近三年不良贷款率持续低于1%;2024年1季度末,拨备覆盖率436.82%,位居行业前列。

3、平安银行:零售转型的后起之秀。借助平安集团资源优势,在零售突破上进展迅速,但步子太快带来了资产质量问题,体现在2018和2019年不良率均超过1.6%。此后,开始放慢扩张步伐,夯实资产质量。近三年不良率降至1%附近。2024年1季度末,拨备覆盖率261.66%。

具体动作上,主要是优化贷款结构,提高优质贷款占比。零售贷款方面,提高抵押类贷款占比,信用类贷款强调拓展优质客群;对公贷款方面,做精行业、客户、产品,重点支持制造业、小微企业、民营企业、涉农、绿色等领域信贷需求。

与招行、宁波银行相比,平安银行盈利能力稍逊一筹。2014-2023年间,平均净资产收益率11.49%,波动区间为8.54%-16.3%。

当前,平安银行估值比招行、宁波银行便宜近40%左右,未来估值水平能否向招行靠齐,很大程度上取决于其ROE水平能否站上15%的台阶。提升路径包括但不限于加大分红力度(减小分母)、提高非息收入占比(降低分母占用,提高分子)、降低不良贷款损失(增大分子)等。今年,平安银行大幅提升分红比例,迈出了正确的一步。

4、苏商银行:成立于2017年6月,位于江苏南京,为江苏省首家数字银行。苏商银行定位于“科技驱动的O2O银行”,力争成为长三角核心区“普惠金融客群最多、Fintech应用最多、具有领先优势的专精特新”数字银行。

成立至今,苏商银行资产规模年均复合增速23.79%,营业收入年均复合增速46.77%,已连续第四年日均资产保持千亿以上,ROE保持15%左右,成本收入比保持在22%左右,不良率保持1%左右,每年研发投入占营业收入比均保持5%以上,研发人员占比超50%,已累计服务7000万个人客户和285万中小微企业客户。

在保证资本充足的前提下,苏商银行还在民营银行中率先开展了股东分红,股息率达5%,让股东充分分享发展成果,在新型银行中率先打上了积极回报股东的标签。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】@今日话题