长期投资什么最重要?商业模式。什么商业模式最好?拥有近似独占性的竞争壁垒,隔绝外部竞争压力。这种竞争壁垒,被形象地称作“护城河”。

关于企业竞争环境,波特在五力模型中,归纳了替代品威胁、供应商的议价能力、新进入者威胁、购买者的议价能力和同业竞争者等五大方面。其中,“新进入者威胁”即进入壁垒的优先级最高,从根本上决定着一家企业商业模式的优劣。

试想一下,一个行业若别人进不来,现有玩家的好日子就能一直持续下去,反过来,若谁想来就来,在激烈的竞争下,谁也别想获得超额利润。现实商业世界里,既不存在具有100%独占性的竞争壁垒,也不存在0门槛随便进入的领域。大多数企业都有自己的护城河,差异在于护城河的深浅和宽窄。

大体来看,护城河有两大来源,一是外部因素,一是自身努力。来自外部的护城河,如基于自然资源的垄断,基于行政许可的独占经营等;基于自身努力的护城河,是企业在参与市场竞争过程中,逐步构建起来的品牌、技术、客户、资金、规模等优势。对于前者,企业可以躺赢,平庸的管理层也能胜任;对于后者,企业努力一日,护城河存在一日,一旦遇上糟糕的管理层,护城河很快就会消解。

本文我们分析伊利股份,就属于典型的后者,乳制品赛道不存在天然的护城河,护城河的深浅全靠企业自身持续努力。

企业应该从哪些方面努力,构筑自身的竞争优势呢?在《股市真规则》一书中,晨星公司股票研究部负责人帕特·多尔西总结了五条途径:(1)通过出众的技术或特色创造真实的差异化产品;(2)通过一个信任的品牌或声誉创造可感知的差异化产品;(3)降低成本并以更低的价格提供相似的产品和服务;(4)通过创造高的转换成本锁定消费者;(5)通过建立高进入壁垒把竞争者阻挡在外面。

第一条差异化产品并不成立。就伊利的拳头产品而言,无论是纯牛奶、酸奶还是奶粉,都难言有多大的差异性。第四条高转换成本,也不适用,牛奶只是牛奶,从伊利切换到蒙牛,不存在切换成本。

围绕伊利股份的护城河,重点从品牌、低成本、进入壁垒三个方面展开讨论。

1、用品牌塑造差异化

伊利是一个家喻户晓的品牌,但家喻户晓不等于护城河。纯牛奶属于高度同质化的产品,在严格的行业监管消除了品质掺假的后顾之忧后,消费者在挑选产品时更看重价格,品牌本身很难产生溢价空间。

但品牌并非毫无用处。伊利、蒙牛很难在产品层面制造真实的差异化,可以通过营销手段制造感知层面的差异化。比如蒙牛的经典广告“不是所有牛奶,都叫特仑苏”,生生地开辟了一条高端牛奶赛道,随后伊利重金打造金典品牌,与特仑苏共同成为乳制品消费升级的受益者。当前,特仑苏已成为300亿大单品,占蒙牛收入的三分之一,金典也成长为200亿大单品。

在酸奶领域,光明率先推出莫斯利安,伊利安慕希品牌后来居上,当前也已成为200亿大单品,市场份额超过50%。相比白奶,酸奶在口味上有更多差异化空间。安慕希的成功,既归功于伊利在口味和包装上的持续创新,也受益于安慕希品牌持续的综艺赞助曝光,夯实并放大了消费者感知层面的差异化。

此外,冷饮赛道对甄稀、须尽欢品牌的打造,婴幼儿奶粉领域对金领冠的打造,成人奶粉领域对欣活品牌的打造等,让伊利逐步从同质化、价格战的泥潭中摆脱出来,构筑了属于自己的品牌护城河。

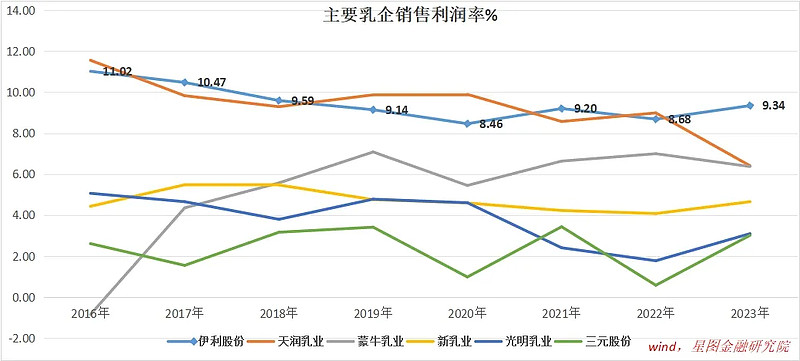

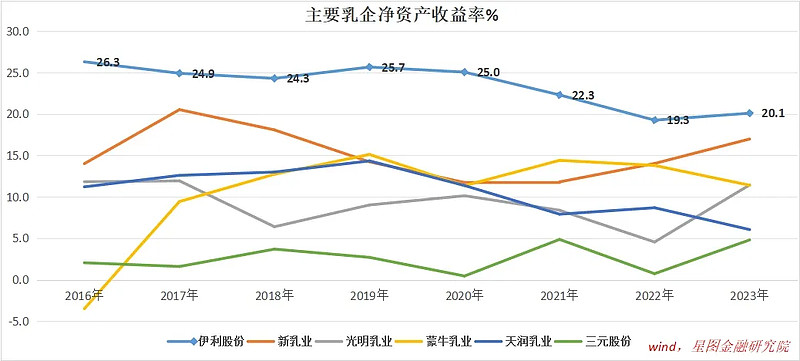

这种护城河的表现之一,便是更强的盈利能力。据中国奶业年鉴,2021年我国乳品业利润总额为375.77亿元,销售利润率为8.02%;同期,伊利股份利润总额101.12亿元,销售利润率9.14%,高出1.12个百分点。

考虑到婴幼儿奶粉净利率远高于液体奶,伊利营收以液体奶为主,上述数据低估了伊利的优势。与产品结构更为接近的蒙牛相比,伊利的领先优势更为明显。2023年,二者销售利润率分别为9.34%和6.37%,伊利领先蒙牛2.97个百分点。

2、规模效应成就低成本

在同质化赛道中,低成本几乎是企业唯一的竞争优势。成本最低的永远只有一家,在这类赛道中,只有龙一才有投资价值。

沃尔玛从一家区域性的百货超市逐步壮大,靠的就是对“天天低价”的坚持;拼多多从国内红海竞争的电商格局中成功突围,低价特色功不可没。

就纯牛奶这个赛道来说,低成本更多来自于规模经济效应。规模经济源于两大要素,一是大量的固定成本,二是跟随产量等比例变化的可变成本。需要注意的是,这里的固定成本不仅包括可见的厂房设备,还涵盖研发支出、广告营销甚至部分管理费用支出。当固定成本足够大时,企业可以用更高的产量摊薄成本,将规模优势变为成本优势。

但规模效应并非独占性的,任何进入者,只要投入足够产能,都可以享受到这种规模效应。在现实商业竞争中,规模效应以客户锁定为前提。就伊利来说,早在2006年就开展织网行动,并借助“万村千乡”活动布局乡镇网点,率先完成“纵贯南北、辐射东西”的渠道布局,之后,再用庞大的广告宣传将渠道优势转化为市场份额,成功实现客户锁定。

在这种先发优势之下,后来者既便建立庞大的产能,因为无法获得足够市场份额,也难以享受到规模效应带来的低成本优势。

投资人王国斌在《投资中国》一书中曾提到一个案例。2010年上海世界博览会,伊利花20亿元拿下冠名权。他们问光明乳业,为什么不参与家门口的盛会?对方的答复是,现有网点不足以覆盖20亿元的广告成本。彼时,伊利全国有网点60万家,而光明乳业仅有6万家。2020年,伊利终端销售网点已超500万家,其中,公司直控乡镇村网点110万家。

渠道优势叠加营销支出转化为份额优势,份额优势反过来强化了营销推广的规模效应,转化为低成本优势。一旦建立起低成本优势,就能牢牢地锁定终端消费者,后来者难以通过价格战提高份额,没有份额就没有规模,缺乏规模就没有低成本。

至此,先行者只要不犯错,就能把后来者锁死在“高成本-低份额”的循环中,牢牢占据竞争优势。

3、整合上游牧场,构筑进入壁垒

乳品行业虽不存在明确壁垒,上游牧场却存在较高进入壁垒,通过整合上游大型牧场,乳品龙头构建了无形的进入壁垒。

据测算,当前新建一座万头牧场,至少需要5亿元资金和2万亩耕地支持,还需要满足严格的环保、防疫等要求。此外,世界上最好的牧场基本上都集中在南北纬40°-50°内的温带草原,被称作黄金奶源带。占据了稀缺的优质牧场,就构建了进入壁垒。

当前,通过控股、战略合作等方式,伊利已实现奶源100%来自规模化牧场,其中,约50%来自于自有牧场(34.8%持股优然牧业、100%持股中地乳业、100%持股新西兰第二大乳业Westland Dairy等)。

优然牧业作为国内最大牧场,约92%的原料奶供给控股股东伊利,此外,作为国内最大的特色奶提供商,公司生产的娟姗奶、A2 奶、DHA 奶和有机奶也全部提供给伊利。

当然,并不是说中小乳企无奶可用。事实上,当前我国上游奶源明显过剩,原奶供过于求,已进入全行业亏损阶段。现阶段,大型乳企持股上游牧场,在原奶收购环节难以充分压价,在业绩上受到拖累,中小乳企则自由得多,通过低价收奶可以获得短暂的价格优势。

但着眼于中长期,上游牧场的产能淘汰,进一步强化了大型乳企的竞争壁垒。在本轮周期中,小型牧场加速退出,大型牧场政凭借资金优势继续逆势扩张。以优然牧业为例,2020-2023年,公司原料奶产量分别为153万吨、194.7万吨、237.7万吨和302万吨,在行业下行周期里仍然快速扩张,当前国内市场份额占比已达到7.6%。

4、企业文化巩固竞争优势

综上分析,伊利在同质化赛道中成功构建了护城河,取得了优异的业绩表现。但也因为是同质化赛道,伊利无法像茅台那样躺赢。要想巩固这种竞争优势,需要优秀企业文化的加持。

关于这一点,投资者也不必担心。正因为优秀的企业文化和管理能力,伊利才取得了今天的成绩;取得了今天的成绩,伊利的企业文化和管理能力也就得到了市场的认可,包括但不限于:管理层持股,委托代理风险较小;高管层非常稳定,战略具有持续性;员工持股,激励机制较为完善;重视分红与回购,资本配置效率较高等。

但企业文化是会走样的。历史上看,很多优秀企业之所以衰退甚至破产,无不是企业文化出了问题。对于长期投资者来说,要做的就是保持关注、实时评估。只要企业依然优秀,就可以长期走下去;一旦发现企业变质,就到了卖出的时候。

起码现在看,伊利依然优秀。

这样的伊利,你愿意长期持有吗?

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】@今日话题