从2013年开始,我们看到了互联网金融对传统商业银行的冲击,同时也看到了银行或积极或被动地寻求转型。虽然从整体来看,银行业的转型不能算是成功,但其中也有成绩十分优秀的。

在2018年年报里,二者的定位很接近,招行的定位是“创新驱动、零售领先、特色鲜明的中国最佳商业银行”,平安银行的定位则是“中国最卓越、全球领先的智能化零售银行”,都有浓浓的零售味道。

若把个贷利息收入>公司贷款利息收入作为零售转型成功的标志,招行于2015年达标,平安银行于2016年达标。

至2018年,招行零售条线利润贡献54.7%,平安银行则为69%。

零售转型,千头万绪。纲举目张,何为纲?

招行选择以月活跃用户(MAU,用户打开APP即算活跃)为纲,称之为“北极星指标”(北极星是小熊星座中最亮的一颗恒星,离北天极很近,差不多正对着地轴,从地球北半球上看,它的位置几乎不变,可以靠它来辨别方向——摘自百度百科),其他皆可变,唯北极星不变。从场景生态、经营策略到流程重构、科技重组,均围绕北极星指标——用户活跃度铺陈展开。

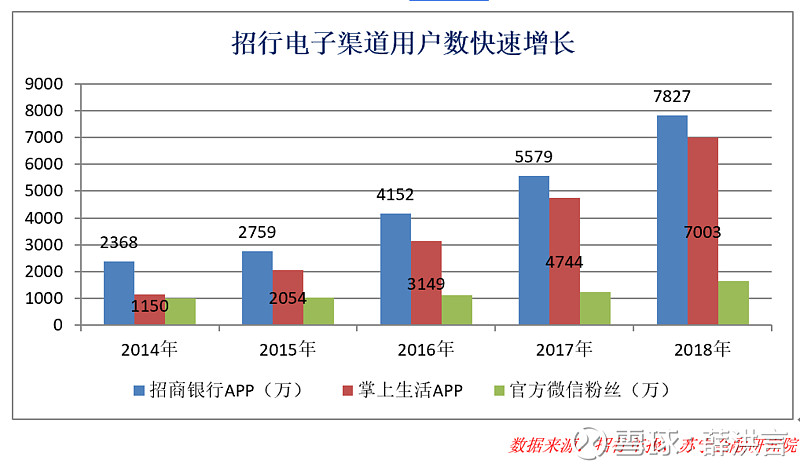

2018年,招商银行APP和掌上生活APP合计用户1.48亿,合计月活跃用户8105万,两个APP各占一半左右。

自2014年以来,招商银行APP、掌上生活APP和招行官方微信三个渠道用户数一直保持快速增长,早在2014年,其官方微信粉丝就突破千万。大概只有充分享受过用户数快速增长的好处,才会促成招行的战略转变——以月活用户为北极星指标。

MAU之前,银行多以AUM(资产管理规模)马首是瞻。在财富分配二八效应下,追逐规模,自然要追逐头部富裕用户,私人银行、财富管理业务跃居个人金融部门掌心上的明珠;月活用户,则以人头取胜,要迎合长尾用户,聚焦吃喝住行玩日常场景。

完全不同的打法。

从AUM(资产管理规模)到MAU,是“以客户为中心”的进一步下沉和穿透,也是银行脱下西装、穿上便装,与普罗大众交朋友的开端。

招行MAU的快速增长,背后离不开对场景和生态的坚持。相比之下,平安银行,则充分借助平安集团的资源,在零售转型的道路上,成为黑马。

招行十几年前就以零售著称,平安银行直至2016年7月才正式启动零售转型项目。

从零售业务营收贡献看,平安银行2016年只有30%,2018年升至53%,跳跃式增长,原因是站在了巨人——平安集团——的肩膀上。

2018年末,口袋银行APP(平安银行官方APP)注册用户数6225万户,月活跃用户2588万户。口袋银行以“打造为(平安)集团综合金融产品销售和生活服务平台”为定位,在场景生态上,以融合融合平安集团五大生态圈(金融、医疗、汽车、房产、智慧城市)为主。

背靠集团,省去了场景建设和场景运营的麻烦,这是无法在业内推广复制的模式和优势。

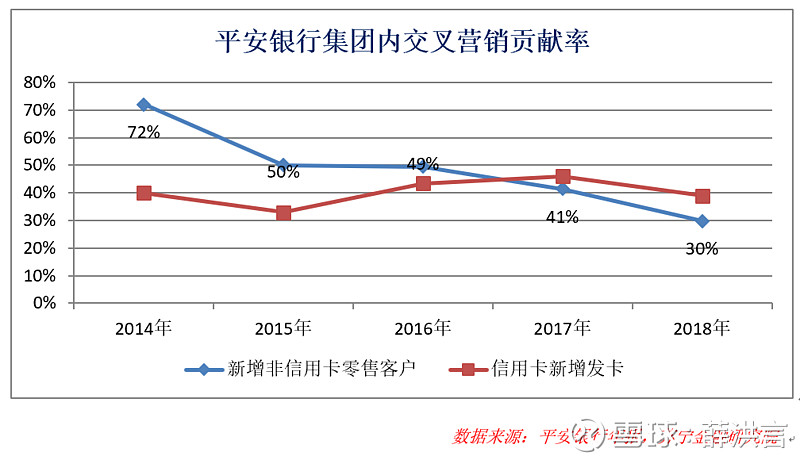

从数据上看,平安银行大量新增用户来自平安集团内部。2014年,72%的新增零售(不含信用卡)用户来自平安集团内部,2018年,也有300万的新增用户来自交叉营销渠道,占比30%。新增信用卡用户中,也有四五成来自交叉营销渠道。

某种意义上,不是平安银行在零售转型,是平安集团在零售转型。

两个佼佼者的成功各有缘由,但有启示,难复制,行业层面的转型难题依旧。

作者:薛洪言,苏宁金融研究院院长助理 来源:洪言微语