自从上次某个$中证2000ETF(SH563300)$ 折价2.5%,剁手带着几位朋友“套利”斩获10%+的收益,朋友们似乎就迷上了“套利”,这几天,偶有朋友又来问,XXX又折价多少能上车嘛之类的。

昨天下午2点50分,又要朋友私信我说日本东证指数ETF又折价4%,剁手大概看了下,觉得有利润空间,就顺手分享出去,然后有几位朋友看到就上车了,事后大家交流发现,似乎无“套利”空间。

不能套利,那岂不是又要交学费了?不用慌,看分析,剁手也借此案例,给大家聊点干货,做个ETF知识科普。

第一,QDII类ETF的运作方式有哪些,日本东证指数ETF是如何运作的?

第二,IOPV值是啥,为何日本东证指数ETF的IOPV值在13点59分直线拉升8个点?

第三,什么是折/溢价,如何产生的,为何日本东证指数ETF在14点之后出现了折价?

第四,ETF如何套利,需要注意哪些点,99%的散户参与ETF套利的本质?

我们一个一个来分析。

1、第一个问题,QDII类ETF的运作方式有哪些,日本东证指数ETF是如何运作的,有何特点?

先说啥是QDII,QDII是"Qualified Domestic Institutional Investor"的缩写,即“合格境内机构投资者”,QDII类ETF就是,经国内监管批准,基金公司设立的投资境外资本市场(股票、债券等)的ETF。

国人投资境外市场,不管是专业机构还是普通散户,说实话,对当地企业的了解都是欠缺的,所以首先面临的一个问题就是“投什么(选股)”,其次是“怎么投(交易)”,因为境内外交易时间啥的都不同。

不过对于ETF而言,它的终极目标只有一个,就是“紧密跟踪指数,力求跟踪误差最小化”,所以就不存在“投什么”的难题,只需基金经理思考“怎么投”才能跟紧指数。

怎么投?QDII类的ETF投资运作方式,目前有两种。

一种是像纳指生物科技ETF(513290)这种,基金经理完全按照跟踪指数的成份股组成及其权重构建基金组合,基金资产是一篮子的股票。

另一种是像$日本东证指数ETF(SH513800)$ 这种,基金经理以目标ETF(One ETF TOPIX)作为其投资标的,但基金经理并不参与目标ETF的管理,基金资产是一只基金,你可以理解成,它本质上是一类QDII-ETF-FOF。

由于运作方式不同,对投资者的利益影响也不同,其主要体现基金费率与净值波动上。咱以两只管理费相同的纳指ETF为例,假设A基金的基金资产是直接买股票,而B基金的基金资产是投资美股上市的某纳指100ETF。

区别一:B基金的实际管理费高于A基金。A基金直接投资股票,只收一道管理费;B基金是投资目标ETF,而目标ETF还会收取一道管理费,因此是收两道管理费,长期体现在净值影响上。

区别二:B基金的净值波动高于A基金。A基金的净值表现,核心是看一篮子股票的表现,而B基金净值表现,不但要看穿透之后的股票表现,还要看目标ETF净值异动,下文再展开讲。

大多数情况下,基金经理会选择把复杂留给自己,采用第一种运作方式,而选择第二种运作方式,更多时候是囿于境外市场的交易规则、制度下的被迫选择,如在日本、东南亚市场等。

2、第二个问题,IOPV值是啥,为何日本东证指数ETF的IOPV值在13点59分直线拉升8个点?

IOPV,Indicative Optimized Portfolio Value,基金份额参考净值,指在交易时间内,申购/赎回(PCF)清单中组合证券(含预估现金部分)的实时市值所对应的单位净值,其作用就是给投资者提供ETF的实时价值参考,计算方式比较复杂,大家不必掌握,打开各交易软件都有提供。

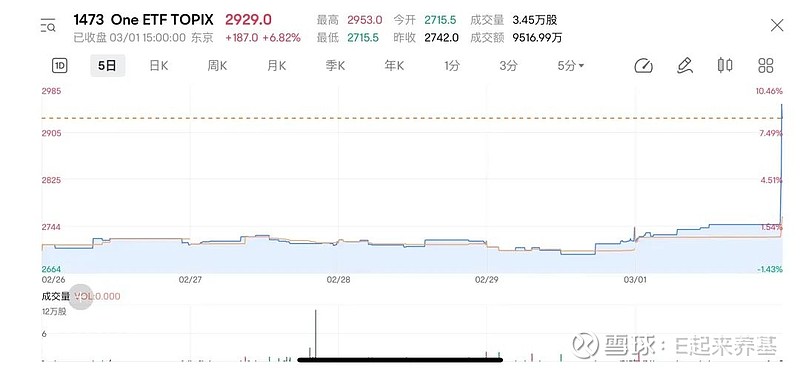

昨天下午13点59分,日本东证指数ETF的IOPV值,开始直线飙升,随后走成一条直线,如下图,它的IOPV曲线为何会有这样的走势,原因有两点,一是与基金的运作方式有关,二是与中、日资本市场交易时差有关。

在上一个问题中有介绍,日本东证指数ETF的基金经理以目标ETF(One ETF TOPIX)作为其投资标的。也就是说,该ETF的实时价值波动,IOPV值,是目标ETF(One ETF TOPIX)价值波动带来的。

One ETF TOPIX这只基金,规模又很小,可理解为一只微盘股,交易极不活跃,只要有大单买入/卖出,价格就会大幅异动。

昨天13点59分,有个买单,一分钟内把One ETF拉了近8个点,也就导致513800的实时价值一分钟增长了8%,只不过是有些虚,这也就是日本东证指数ETF IOPV值异动的原因。

另外,日本的交易时间与中国是不同步的,日本股市在下午2点就收盘了,收盘后ETF价格不再波动,那日本东证指数ETF的IOPV值就不会变化,所以就会走成一条直线。

第三个问题,什么是折/溢价,如何产生的,为何日本东证指数ETF在14点之后出现了折价?

在盘中交易时间,ETF的实时价格>IOPV,就叫溢价,溢价抢购;反之,ETF的实时价格<IOPV,就叫折价,低价捡漏。供给不足,买的人多,就会产生溢价;供给过剩、大家集中抛售,就会产生折价。

昨天下午两点,日本东证指数ETF的IOPV值直线拉升8个点后,实时折价近6%,而同样是投资日本资本市场的日经ETF(513520)却实时溢价近8%,这冰火两重天啊,嗅觉灵敏的投资者开始买入前者,短时间价格被拉升近4%。

临近收盘,有投资者发现,日本东证指数ETF的折价是假象,是因为目标ETF(One ETF TOPIX)的价格在尾盘异动引起的,并不代表真实价值异动,日本东证指数其实仅涨了1.26%,于是,就地剁了它。市场抛盘增加,ETF价格回落,虚伪的折价再次被加大。

若是有朋友在昨天尾盘上车了,不用慌,你基本等于平价或者是溢价2%买入了日本股市,个人认为问题不太大。

第四个问题,ETF如何套利,需要注意哪些点,99%的散户参与ETF套利的本质?

说起套利,不是所有套利都是无风险捡钱,尤其是对99%的散户而言。

ETF套利有两种方式,一种是无风险套利,涉及一二级市场交易;另外一种套利,等待价值回归套利,需承担一定套利的风险,这里就展开讲讲。

ETF是一种非常特殊的投资品种,它既可以在二级市场买入/卖出,也可以在一级市场申购/赎回,在这样的交易机制下,就会因市场温差,偶有套利机会出现。

二级市场买入/卖出,交易规则和股票交易一样,只要有股票账户,就可以参与,门槛较低。

一级市场申购/赎回,首先需要投资者确认,自己开户券商是否开通了对应的ETF申赎权限;其次,申赎是有门槛的,也就是最小申赎单位,通常是50万起步。最后,还要看基金公司每日设定的申赎限额,当日有额度才可以申赎,没有额度即使有钱、有货也无法申赎。

先说第一种,无风险套利。

无风险套利有两种形式,一种是溢价套利,一种是折价套利。

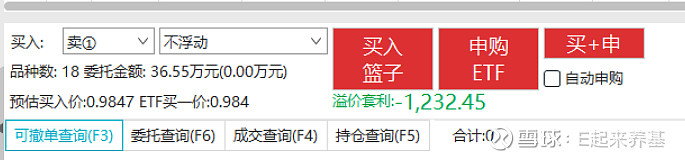

溢价套利,比较常见,如前段时间的美国50ETF(513850),最高溢价47%,当时,只要能在一级市场抢到申购额度,那就是无风险抢钱!因为投资者只需在交易终端上,点一下上面那个“申购ETF”按钮,完成申购,即刻在二级市场卖给“傻白甜”的散户,就可以套利,获利高达47%。

折价套利,比较罕见,如前些天很多人参与过的中证2000ETF(563300),最高折价2.5%,当时,只要能在一级市场抢到赎回额度,也是无风险捡钱(折价幅度太小)。同理,投资者只要在交易终端上点下“赎回”按钮,即可完成赎回,完成套利,获利2.5%,一次完成余额宝基民一年的收益。

这就是无风险套利,只要有申赎交易权限,在ETF有深度溢价/折价时,抢到申购、赎回额度就等于捡钱。因为是无风险,所以散户就不要惦记了,你怎么能和机构的监控软件比灵敏度呢?

再说第二种,价值回归套利。

价值回归套利,仅限于折价“套利”,他的本质,不是套利,实质是账户在有一个利润垫的基础上,加仓做多,举个例子。

中证2000ETF(563300),在2月8号后的连续三天时间,每天折价近2%,剁手和朋友买入“套利”,首先是因为我们看好小盘股后市表现,其次,在市场上涨的过程中,若是折价被修复,这只中证2000就可以比其他中证2000ETF多赚2.5%,那就获得了价值回归套利。

反之,若是买入后,小盘股持续下跌,但这只中证2000的折价也被修复,那买这只中证2000就可以比其他中证2000ETF少亏2.5%,那也算是获得了价值回归的套利吧,但账户还是亏钱。

因此,散户在参与所谓的“套利”时,一定要注意,咱们的套利不是无风险的,而是有个前提条件,你要看好这类资产的后市表现,其次是短时间内折价有望被修复,否则就不要参与了。别是你图市场2.5%的折价,市场图你10%的本金。

最后强调一下,在市场上,套利机会转瞬即逝,所以我们只能通过事后复盘去总结规律,而不能生搬硬套,一定要理解套利背后的原理,才能在后续市场再次出现异常的时候抓住机会。$华阳集团(SZ002906)$ @ETF星推官 @雪球创作者中心

全文完,觉得有用,不妨给剁手点个关注,大家周末愉快。