我4月初聚焦红利就是为了防守,4月以来我也写了好几篇文章分析了为什么当下应该要防守,今天我想再给各位基友说一遍,当下或者说3季度大家投资不要过于激进,先防守比较稳妥,因为资金都在买红利。

1.没有增量资金进场之前先防守

昨天A股成交量只有5830亿,再结合昨天分析的生物医药基金来看场内的基友在割肉卖出不玩了,场外的基友看到亏麻了也不买了。

这也能从侧面反映过去3年抱团的白酒、医药、新能源还没有完全出清,新能源是产能没有出清,还有一个原因是这3大行业机构高仓位还没有出清。

北向资金和公募基金在白酒、医药、新能源过去3年抱团把仓位拉满了,个人投资者也把这3大行业仓位拉满了,现在的问题是卖出大于买入,短期这一趋势还在继续。

客观来讲,总量是下降情况不可能有大的行情,更多是局部行情,而且这个局部行情更多发生在个人投资者持仓占比较低的行业,比如中证红利,恒生红利等。

2.新“国九条”出来后机构加仓方向有所改变

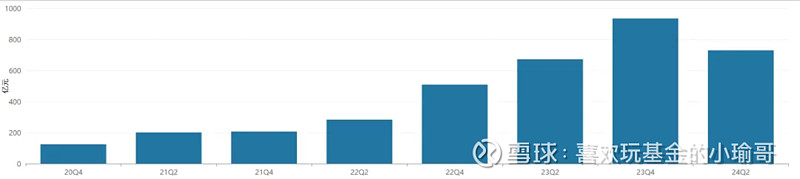

截止到2024.7.3场内有1只上证科创50合计规模达到了729亿,过去3年虽然科创50表现不佳,但公募基金为代表的机构在持续加仓。

加仓力度非常坚决,2020Q4规模为124亿,2023Q4规模为933亿,但是到了2024Q2下降到了729亿。

截止到2024.7.3科创50今年以来跌了18.09%,近1年跌了30.28%,近3年跌了53.91%,跌了这么多,按照正常逻辑应该加仓而不是割肉。

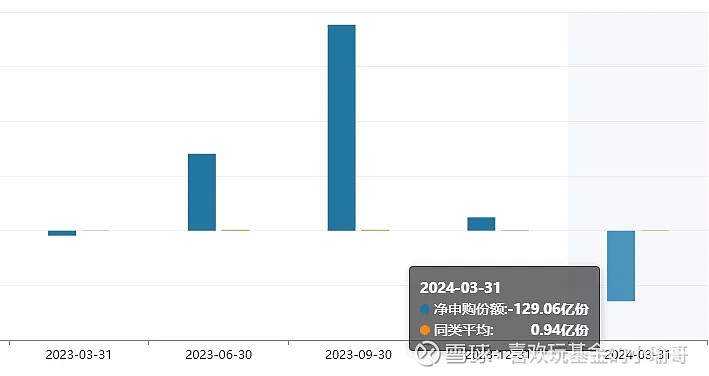

但事实是2024Q1净申购-129亿,说人话就是里面的部分机构投资者和个人投资者跌的实在遭不住开始大幅割肉了。

如果是个人投资者这个时候割肉大概率是奔着以后不玩了,如果是机构投资者割肉那肯定还是要做资金配置的。

新“国九条”出来后大部分机构开始对分红这个指标非常关注,这会导致部分机构资金中长期不会再去关注微盘股和分红很低的小盘股。

说人话就是这部分资金会选择割肉科创50,割肉或者止盈微盘股,割肉后就不会再回去了,对科创50流动性影响较小,对市值非常低的微盘股影响很大,这也是为什么我前几月多次提醒大家避开微盘股的流动性风险。

3.为什么红利能够起到防守作用?

我把中证红利和沪深300近9年走势图做了一个对比,上面橙色线是中证红利,蓝色线是沪深300,沪深300大家喜欢把它代表大盘指数。

2018年1月到2018年10月在沪深300持续下跌中,中证红利的跌幅小于沪深300。

2019年4月到2019年8月在沪深300持续下跌中,中证红利的跌幅小于沪深300。

2021年2月至今,在沪深300持续下跌中,中证红利反而持续上涨,防守的同时还起到了进攻的作用。

验证方法很简单,你可以对比2只基金近3年涨幅就可以发现资金的偏好已经发生了改变,截止到2024.7.3近3年中证红利涨了20.8%,沪深300跌了26.04%。

资金的想法也非常简单,首先资金会进行大势研判,当资金得出要进行防守的时候,就会研究哪些行业在过去市场下跌中能够起到防守作用?固收类资金选择了债券,权益类基金选择了高股息、高分红的红利。

4.南向资金还在疯狂抄底港股

截止到2024.7.3近3月南向资金净流入高达2242亿,买入的主要就是银行、石油、煤炭等高股息、高分红的红利。

本周还在买买买,比如昨天中证红利是跌的,但恒生红利是涨的,今天恒生红利还是涨的,而中证红利又是跌的,这就是资金优势。

我也是看到了这点后选择把中证红利仓位手动转换一部分到恒生红利,既然我中长期看好红利,那我没有理由不去聚焦性价比更高的恒生红利。

截止到2024.7.3恒生红利2023年股息率为7.81%,2024年至今股息率为8.01%,今年的股息率超过去年问题不大。

这里机构还有一个逻辑,就是美联储今年大概率4季度要降息,哪怕,哪怕今年不降息,那明年也会降息,降息会加速美债收益率下跌。

到时候北向资金想去追求无风险利率的话,可能,也许,大概会考虑布局恒生红利去替代美债,有没有这种可能性,我认为有,而且可能性还很大。